向中国运油的超级油轮数量剧减至一年多来最少,随之而来的是这类油轮的运费创13个月新低。约三周前,这类运费还因中国大购原油创金融危机以来新高。在美国四十年来首次决定启动原油储备大抛售之际,大买家中国的库存容量有趋饱和的迹象,全球油价又面临跌入深渊的危险。

日前彭博新闻社统计,驶往中国港口的超级油轮数量一周内减少13艘,降至59艘,为去年9月14日以来最低水平。去年10月中国开始利用国际油价大跌购买原油作为战略石油储备时,这类油轮的数量高达89艘。

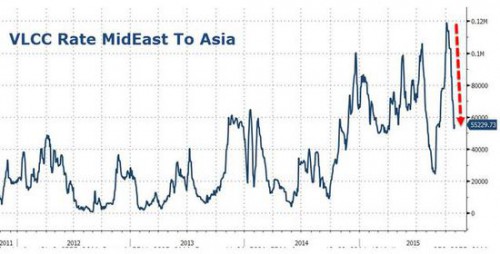

约三周以前,油轮费用还因中国大采购原油升至新高。而伴随近期承运中国采购原油的超级油轮数量锐减,中东海湾地区至东亚的日均超级油轮运费暴跌,较近期巅峰高位跌去50%以上。下图可见截至本月30日这类运费暴涨后大跌的走势。

上月援引彭博数据称,10月9日,至少有19艘二百万桶容量的超级油轮在中国海岸驻留超过两周。正常情况下,大多数油轮会在到达港口的一天内卸货离港,随着油轮离开时间推迟得越来越久,油轮的基准日均运费跳升至10万美元上方,本世纪全球金融危机以来尚属首次。

过了约一个月,上述外媒提到的超级油轮滞留问题未见缓解。本周四路透报道称,由于油罐不足,载有400万桶战略储备原油的两艘中国油轮“Ocean Lily”和“Plata Glory”号原计划分别于今年8月21日和9月4日到港,至今仍在青岛港近海滞留,无法入库。青岛港此后澄清称,这两艘油轮所载并非战略储油,但未否认它们滞留外海时间较长。

库存容量趋近饱和的消息让人越发担心,在美国本周决定抛售战略油储后,油价将承受进一步下行的压力。迫于债务上限压力,本周一美国达成协议,将在2018-2025年间从战略原油储备中出售5800万桶原油,规模相当于目前美国战略原油储备的8%。这是美国在1973年-1974年原油危机期之后第二次为筹资抛售原油储备。

金融博客zerohedge评论称,现在的问题是,储油容量将耗尽何时会在市场得到体现,转化为油价下跌,更重要的是,美国何时才会发现,进入了市场原油“泛滥”的瓶颈,导致又一轮油价大跌?

也是因为库存容量的原因,高盛近期重申了看空油价的预期。今年9月,高盛下调明年原油预期价,预计油价可能要跌到每桶20美元才能出清过剩产能。上月末高盛报告又提到,油品库存接近最大容量,这将使供应过剩进一步恶化,油价可能急剧下跌。报告写道:

“美国和欧洲的馏分油库存利用率已经接近历史最高水平,炼厂利用率也接近纪录最高,但需求仅温和增长(相对于汽油而言),这令人联想到1998和2009年的情况,当时馏分油库存接近最大容量,使得炼厂产能利用率和原油价格急剧下跌”。