导读:2015年中国市场的锂离子电池需求增量中,超过3/4是由新能源汽车市场创造的。2015年全球车用动力锂电池需求总量2,502.74万kWh中,64.09%是由中国市场贡献的。

第一部分:2015年中国车用动力锂离子电池发展现状

2015年中国车用动力锂离子电池处于极度亢奋的大跃进式发展状态。这在市场和产业两方面均有显著表现。

1.1 市场发展现状

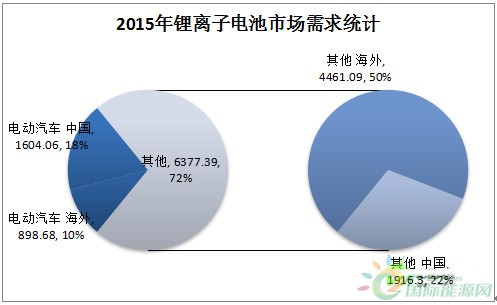

真锂研究的数据显示,2015年中国市场的锂离子电池需求总量高达3,520.36万kWh,同比增长79.08%;全球市场份额创造新高,达到39.64%,比2014年提高了10个百分点以上。其中,高速发展的中国新能源汽车市场的锂离子电池需求高达1,604.06万kWh(不含进口车辆的电池需求),同比增长近300%;占中国市场锂离子电池总需求的比重达到45.57%,较2014年的21.42%翻了一番有余。

2015年中国市场的锂离子电池需求增量中,超过3/4是由新能源汽车市场创造的。2015年全球车用动力锂离子电池需求总量2,502.74万kWh中,64.09%是由中国市场贡献的。

2015年全球与中国市场锂离子电池需求统计

图1. 2015年全球与中国市场锂离子电池需求统计(单位:万kWh)(数据来源:真锂研究,2016年8月20日)

工信部的统计数据显示,2015年中国车企共生产各类新能源汽车379,018辆,真锂研究扣除其中不使用锂离子电池(主要是铅酸电池、镍氢电池和超级电容器)的车辆以及燃料电池车之后,剩余355,891辆。这其中,纯电动乘用车137,621辆,锂离子电池需求353.17万kWh;插电式混合动力乘用车63,048辆,锂离子电池需求90.21万kWh;纯电动客车85,517辆,锂离子电池需求926.17万kWh;插电式混合动力客车23,770辆,锂离子电池需求63.55万kWh;纯电动专用车45,935辆,锂离子电池需求170.96万kWh。

新能源汽车市场已成为中国锂电产业高速发展的最主要动力,而新能源汽车市场大跃进的最主要原因则是中国政府的高额补贴政策。一些车型的两级政府(中央+地方)补贴总额甚至覆盖了车辆的全成本。如①6~8米纯电动客车,两级政府补贴总额最高可达60万元/辆,而车辆的全成本最高不会超过50万元/辆;②续航里程150km以上的A00级微型纯电动乘用车,两级政府补贴最高可达7万元/辆,而车辆全成本差不多也是7万元/辆。以这两类新能源汽车而言,政府实际上成了最终的买家。在2015年国产新能源汽车总销量中,这两类车的销量占比接近40%的高比例。

2015年中国新能源汽车市场动力电池价格水平:电芯产品价格约1,600元/kWh左右(成本约1,200元/kWh),电池组价格大都在2,400~2,500元/kWh之间(成本约1,800~1,900元/kWh)。

1.2 产业发展现状

与市场高速发展相对应的是,产业也在高速发展。在真锂研究的印象中,2008年北京奥运会之前,从事车用动力锂离子电池技术开发的企业只有中信国安盟固利和万向这两家。北京奥运会50辆电动大巴成规模试运行取得成功之后,科技部于2009年初推出“十城千辆”计划,国家开始重视新能源汽车的发展。之后,开发车用动力锂离子电池市场的电池企业开始增多,2013年之后开始爆发。2015年中国新能源汽车市场有动力电池供应的企业的数量,真锂研究的统计显示高达120家(含少量模组供应厂商),而与此同时,海外市场总共不超过10家。中国明显过热。

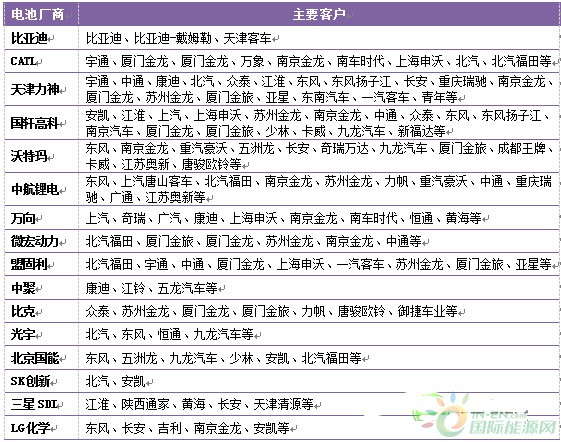

2015年中国车用锂离子电池市场各企业份额统计

图2. 2015年中国车用锂离子电池市场各企业份额统计(注:指电芯企业)(数据来源:真锂研究,2016年8月20日)

虽然车用动力锂离子电池供应厂商很多,但市场还是相对集中在少数厂商手中。如图2所示,图2中12家电池厂商的市场份额合计超过70%,其中比亚迪、CATL、天津力神、国轩高科和沃特玛这5家厂商合计市场份额超过50%。分散化的同时也在集中化,这是2015年中国车用动力锂离子电池市场的最大特点。

比亚迪电池以292.24万kWh的供应量成为2015年中国最大的车用动力锂离子电池供应商,市场份额18.22%,主要供应比亚迪汽车及其关联车企(比亚迪-戴姆勒和天津客车)。CATL以177.16万kWh位居次席,产品90%以上供应新能源客车市场,其中60%以上供应给宇通客车,尚未介入电动专用车市场。天津力神以136.76万kWh位居第三,专注纯电动汽车市场,客户较为分散。国轩高科80%以上的产品供应纯电动客车市场,而沃特玛则是电动专用车市场最大的动力电池供应商。

由于政策上的模糊(政策只要求动力电池国产,并未明确是模组国产还是电芯国产),韩国电池巨头的电芯产品2015年大量进入中国新能源汽车市场。SK创新、LG化学和三星SDI这3家韩国厂商2015年共向中国市场供应了97.16万kWh的电芯产品,其中,SK创新的44.56万kWh电芯全部是以进口方式提供给北京电控爱思开,LG化学和三星SDI有部分电芯是以进口方式提供给国内模组厂商使用,主要是18650电芯。另外,日本主要厂商松下和AESC也有少量电芯产品以进口方式提供给国内模组厂商。

表1:2015年中国新能源汽车市场主要厂商客户关系

数据来源:真锂研究。2016年8月20日。注:仅指电芯供应。

2015年中国新能源汽车市场动力电池制造成本水平:电芯产品成本约1,200元/kWh左右(比亚迪最低,大约1,100元/kWh),电池组成本大都在1,800元/kWh上下。

2015年中国车用动力锂离子电池产品应用现状

1.3 产品需求现状

从使用的正极材料来看,电芯主要分为磷酸铁锂和三元/锰酸锂两大系列。理论上,磷酸铁锂动力电池的能量密度稍低但安全性相对好些,三元/锰酸锂系动力电池则正好相反。2015年中国新能源汽车市场上,三元/锰酸锂系列的动力电池需求增速远高于磷酸铁锂动力电池。真锂研究的数据显示,2015年三元/锰酸锂系动力电池需求量441.16万kWh,与2014年的44.92万kWh相比,增幅高达惊人的882.11%;与此同时,磷酸铁锂动力电池需求量1,162.89万kWh,比2014年的356.86万kWh增长了225.86%。

2015年三元/锰酸锂系动力电池应用在各个市场均呈现高速增长态势,其中以电动专用车市场增长最快,但是在电动乘用车市场用量最大。如表2所示,2015年中国电动专用车市场对三元/锰酸锂系动力电池的需求量达到87.35万kWh,是2014年2.2万kWh的40余倍;电动乘用车市场的需求量达到194.48万kWh,是2014年18.16万kWh的10.7倍,其中纯电动乘用车领域三元/锰酸锂系动力电池的用量已经突破50%,众泰、北汽等主要车企的绝大部分纯电动乘用车产品2015年都采用了三元/锰酸锂系动力电池。

2015年中国新能源汽车市场上,磷酸铁锂动力电池需求总量高达1,142.12万kWh,市场份额高达71.20%。磷酸铁锂动力电池中,又有70.89%是用在电动客车市场,尤以纯电动客车市场为甚,该市场需求高达807.57万kWh(含“磷酸铁锂+钛酸锂”动力电池)。由于三元电池暂停用于电动客车的禁令是2016年初宣布的,没有影响到2015年的市场。2015年电动客车市场车用动力电池的三元化步伐还是比较快的,是年三元/锰酸锂系动力电池用量高达119.96万kWh(含“三元+钛酸锂”动力电池),是2014年18.89万kWh的6.35倍。

由于政策的专项扶持,负极材料采用钛酸锂的动力锂离子电池需求量2015年也出现了井喷现象,是年钛酸锂电池需求量高达51.37万kWh,是2014年的10倍。不过,由于电池能量密度较低,钛酸锂电池主要还是用在体积较大的电动客车市场,在体积较小的电动乘用车和电动专用车领域尚未实现应用。

表2:2015年中国新能源汽车市场电芯需求统计 单位:万kWh

数据来源:真锂研究。2016年8月20日。

以电芯形状看,锂离子电池大致可分为方型、圆柱和软包聚合物三大类。2015年中国新能源汽车市场上,对圆柱动力电池的需求增长是最快的,是年共形成336.28万kWh的需求,与2014年的69.44万kWh相比,增速高达384.29%;圆柱电池在车用电池市场的份额也由2014年的17.28%上升到2015年的20.96%;同时,圆柱电池的应用领域也有了很大拓展,2014年几乎全部用于纯电动客车市场,2015年在纯电动乘用车和纯电动专用车市场也从无到有并实现了大量应用(用量均超过了80万kWh)。

2015年中国新能源汽车市场在销的圆柱动力电池产品主要有32650型、26650型和18650型这三款(注:产品型号五位数字中的前两位指直径mm,中间两位指高度mm,最后的0指圆形),其中,32650型产品92.66万kWh,主要是沃特玛在供应,在336.28万kWh的圆柱电池需求总量中占比27.55%;26650型产品9.47万kWh,主要是苏州宇量在供应,占比2.82%;其余均是18650型产品,占比接近70%,供应厂商众多。

方型动力电池一直是中国新能源汽车市场的主打产品,主要厂商大多都走这条路。2015年中国车用动力电池市场上,方型电池需求量高达992.18万kWh,与2014年的247.93万kWh相比,增幅高达300.18%;不过,61.85%的市场份额和2014年的61.70%大致相当。至于软包聚合物电池,虽然2015年275.60万kWh的需求量也很大,同比增长226.46%,但市场份额则有了一定程度下降:由2014年的21.01%下降到2015年的17.18%。

总体来说,圆柱电池的主要优势是产品一致性相对较好、产品价格相对便宜一些(生产的自动化程度更高所致),主要问题是电池组包含的电芯数量较多,对模组能力的要求较高。而方型电池和软包聚合物电池的优劣势与圆柱电池正好相反。需要提及的是,由于18650型圆柱电池同时在消费类电子产品市场和小型动力电池市场(如电动自行车、电动工具等)都有大量应用,一些电池厂商出于降低成本或提升回收价值的考虑,将新能源汽车市场用的圆柱电池与这些市场用的圆柱电池同平台生产,甚至采用相同的生产工艺,导致的安全隐患不容忽视。

1.4 电池产品供给现状1(按电池类型分)

还是和上面一样,分别从电池类型和产品形态来看。电池类型方面还是将钛酸锂电池单独列出。钛酸锂电池市场目前微宏动力和珠海银隆这两家厂商处于绝对垄断地位,2015年占据了99%以上的市场份额。除了这两家厂商之外,还有安徽天康、四川兴能、盟固利等企业也在积极开发钛酸锂电池市场,已有少量产品投放市场。不过,在这个细分市场,微宏动力和珠海银隆多年辛苦耕耘累积的品牌美誉度和技术能力可能会让其他电池厂商难以望其项背。格力集团130亿元天价收购珠海银隆,正是看中了这一点。

新能源汽车进一步发展所面临的主要矛盾就是电池能量密度不高,难以满足需求。由于钛酸锂电池的能量密度明显比使用碳系负极材料的电池还要低,理论上提升的空间也不大,因此,尽管拥有长寿命、高安全性、大功率充放电等优点,也注定它只会是一个小众市场,很难成为新能源汽车市场的主流电池产品。加上该市场的垄断格局已经形成,再挤进去也不易,绝大多数电池厂商还是把重心放在碳系负极材料的路线上。在负极确定为碳系材料的前提下,正极的主要选择是磷酸铁锂或三元/锰系这两大类。

磷酸铁锂路线是中国开始发展新能源汽车的时候就一边倒选择的动力电池路线,在中国市场拥有雄厚的发展基础,很多电池厂商都明显侧重发展磷酸铁锂动力电池技术,图2中12家电池厂商中有8家是这样。比亚迪、国轩高科、沃特玛2015年向市场供应的动力电池产品全部都是磷酸铁锂电池;CATL、中航锂电和光宇90%以上是磷酸铁锂电池;万向接近90%是磷酸铁锂电池;只有天津力神转向稍快一些,三元电池占比超过了27%。比克已基本完成了转型,2015年向市场供应的动力电池产品中,只有不到1%的产品还是磷酸铁锂电池。盟固利则多年来一直在坚持三元/锰酸锂系动力电池路线。

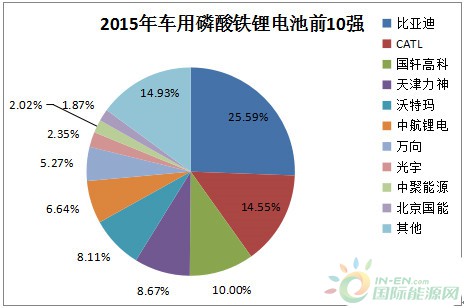

真锂研究的数据显示,2015年共有63家电池厂商向新能源汽车市场供应了1,142.12万kWh磷酸铁锂动力电池产品(仅指电芯,不含使用钛酸锂的磷酸铁锂电池),其中,前10强占据了85%以上的市场份额,具体见图3。比亚迪、CATL和国轩高科占据市场的前3位,大致分别属于300万kWh、200万kWh和100万kWh级别,3家合计市场份额已经突破了50%,寡头垄断地位已然形成。市场份额超过5%的厂商还有天津力神、沃特玛、中航锂电和万向,这4家厂商的供应量都超过了60万kWh。

图3. 2015年中国车用磷酸铁锂动力电池市场前10强(注:指电芯企业)(数据来源:真锂研究,2016年8月20日)

图4. 2015年中国车用三元/锰系动力电池市场前10强(注:指电芯企业)(数据来源:真锂研究,2016年8月20日)

对中国新能源汽车市场来说,三元/锰酸锂系动力电池路线的兴起是最近两三年的事情。在国家的政策导向下,越来越多的厂商加入到这个队伍中。2015年共有44家电池厂商向新能源汽车市场供应了410.56万kWh的三元/锰酸锂系动力电池产品(不含使用钛酸锂的三元电池),其中,前10强占据了不到64%的市场份额,市场集中度明显不及磷酸铁锂。该市场目前还谈不上有寡头,排名榜首的是与北汽新能源和北京电控合作的韩国厂商SK创新,市场份额10.85%。其他2家韩国厂商LG化学和三星SDI也都进入到前10强榜单。

天津力神、比克和盟固利这3家中国老牌锂离子电池厂商分列2015年三元/锰酸锂系动力电池供应榜单的第2至第4位,2015年三元/锰酸锂系动力电池的供应量都超过了30万kWh,各自市场份额见图4。后起之秀山东恒宇和多氟多发展速度很快,2014年开始崭露头角,2015年更进一步,年销量都在15万kWh以上。美国波士顿动力公司(Boston Power)被金沙江资本收购之后,专心开发中国新能源汽车市场并取得了较好成绩。软包电池旗帜性人物郭春泰创建的捷威动力的三元动力电池产品得到了奇瑞等车企的认可,销量藉此大幅攀升,以超过11万kWh的成绩跻身2015年前10强。

由于与宝马(中国)公司的合作关系,CATL已确定在电动乘用车市场以三元/锰酸锂系动力电池为主,相关进展也非常快,2015年CATL的三元动力电池销量也已突破10万kWh大关。此外,2015年车用三元动力电池销量在5万kWh以上的还有福斯特、苏州星恒、苏州宇量、谷神能源、江苏天鹏、浙江天能、湖南桑顿、万向、江苏智航、苏州新中等企业,这其中,既有老企业,也有新企业,呈现出“百花齐放百家争鸣”的发展态势。

1.5 电池产品供给现状2(按产品形态分)

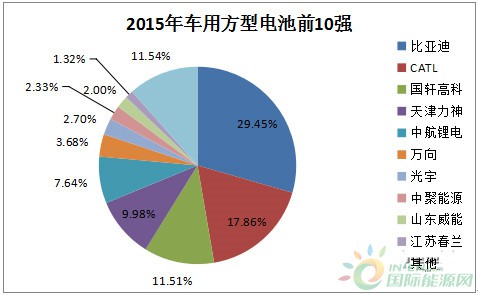

中国电池厂商在开发车用动力电池技术之初,多数厂商选择的都是方型电池路线,因此,这条路线发展得最成熟,产业集中程度也最高。如图5所示,2015年方型电池992.18万kWh的总需求中,比亚迪、CATL(前身是ATL动力电池事业部)、国轩高科、天津力神、中航锂电(其中中航锂电有点特别,产品形态是软包和方型的综合体)这5家厂商占据了76.44%的市场份额,处于第一梯队;其中比亚迪一家占据了近30%的市场份额。

万向、光宇、中聚、山东威能、江苏春兰、山东衡远、上海航天电源、苏州星恒等处于第二梯队,这些厂商与第一梯队厂商有较为明显的差距,但年销量均超过了10万kWh。除了上述13家厂商之外,还有38家厂商2015年有方型动力电池供应市场,不过,这些厂商合计市场份额只有8.17%。

图5. 2015年中国车用方型动力电池市场前10强(注:指电芯企业)(数据来源:真锂研究,2016年8月20日)

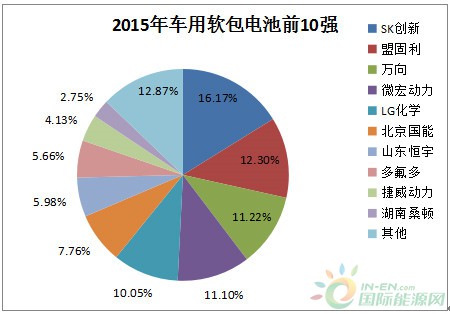

图6. 2015年中国车用软包动力电池市场前10强(注:指电芯企业)(数据来源:真锂研究,2016年8月20日)

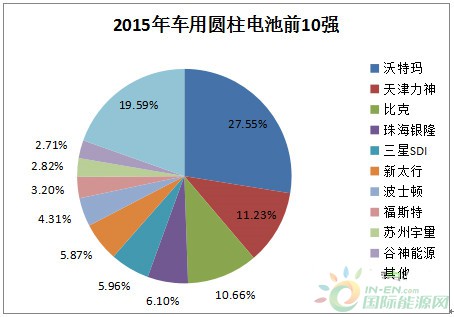

图7. 2015年中国车用圆柱动力电池市场前10强(注:指电芯企业)(数据来源:真锂研究,2016年8月20日)

中国厂商的软包动力电池路线其实也很早,但到目前为止,走这条路线的厂商还不多,2015年只有24家厂商有产品供应,主要原因是软包电池的制造成本相对偏高。较少厂商的参与也导致这条路线的产业集中程度较高,前5家厂商的市场份额合计超过了60%。

在特斯拉崛起之前,没有电池厂商考虑在新能源汽车上采用圆柱电池,主要顾虑就是安全问题。特斯拉利用加州硅谷高超的IT技术从电池外部解决了安全问题之后,这条路线开始在全球风靡起来,LG化学和三星SDI等锂电巨头纷纷参与其中。随着越来越多的硅谷海归(尤其是参与过特斯拉模组技术开发的华裔工程师)回国创业或加盟电池厂,开发使用18650型圆柱电池的模组产品,使得中国市场迅速涌现出一批开发圆柱动力电池的厂商。2015年有34家厂商的圆柱产品在中国新能源汽车市场实现了应用。

图7的10家厂商中,除了沃特玛、苏州宇量、新太行、珠海银隆和波士顿动力之外,其余5家的圆柱动力电池产品全部都是18650型。其中,沃特玛一枝独秀,以92.66万kWh的供应量占据了27.55%的市场份额。三星SDI虽然在西安兴建了方型动力电池生产基地并于2015年10月正式投产,但它2015年供应中国新能源汽车市场的产品中,超过80%是圆柱电池,据悉,这主要是受中国车企和模组厂商的推动所致。没有进入前10强的其余24家厂商也都是18650型产品。

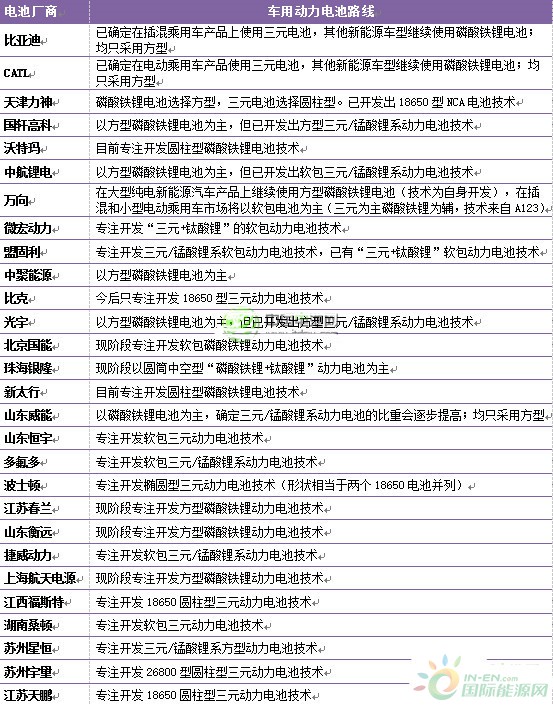

中国新能源汽车市场上主要动力电池厂商的电池路线情况见表3:

表3:中国新能源汽车市场主要电池厂商的电池路线

数据来源:真锂研究。2016年8月20日。注:不含国外厂商的中国生产基地。