中国化石能源消费峰值的实现较以前的普遍预期大幅提前。而与之相对应的各层级能源与气候政策目标、发展路线等一系列顶层设计也有待作一定程度的调整。

近年来,关于我国煤炭消费量是否达峰引起学术界广泛热议。国家统计年鉴数据显示,我国煤炭消费自2013年达到42.4亿吨后开始连续两年下降。2016年,包括煤炭行业在内的重点高耗能行业开始实行供给侧改革,根据执行情况可判断至少未来短期内煤炭产量及消费量将继续保持下降趋势。与此同时,石油消费量增速保持稳定,天然气和其他新能源等清洁能源则保持高速增长,能源消费整体结构持续优化。综合来看我国能源消费总量于2012年开始增速显著下降,而其中化石能源消费可能从2015年开始停止增长,我国化石能源消费及碳排放极有可能已经达到峰值。

随着供给侧结构性改革持续推进,一方面重点高耗能行业总体规模面临转折点,能源需求侧面临结构性变化;另一方面淘汰落后产能、促进产能结构优化与节能减排技术推广应用等多方效应叠加,将推进我国经济增长方式转型以及能源消费结构的清洁化,总体看来后期我国经济发展模式将继续向绿色化、低碳化发展,这也同时意味着本次峰值实现后再次出现更高峰的可能性大大降低。一旦趋势确立,说明该峰值的实现较以前的普遍预期大幅提前。而与之相对应的各层级能源与气候政策目标、发展路线等一系列顶层设计也有待作一定程度的调整。

一、我国能源消费总量增速放缓,结构持续优化

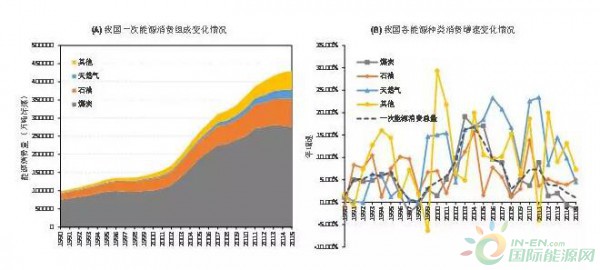

近年来我国能源消费总量增速整体放缓,而结构持续优化。2016年全国能源工作会议公布数据预计全国能源消费总量约43.6亿吨标准煤,同比增长1.4%左右,预计能源生产36.5亿吨标煤,同比下降5.1%。《统计公报》数据显示,能源消费总量在2015年增速已降至为0.9%,与之相对应的是煤炭消费自2014后再次出现负增长。而水电、风电、核电、天然气等清洁能源消费量总体保持高速增长。图1显示了自1990年到2014年我国一次能源消费总量、组成以及各能源品种增速情况。从增速来看,一次能源消费总量增速在2002年-2006年达到顶峰,基本保持两位数增长。而在2008年受金融危机影响,一度降低至3%左右,2008年至2011年受大规模投资拉动,增速反弹至7.3%,2012年及以后则再次回落到4%以下,并且增速逐年降低。其中结构性差异显著,煤炭消费开始负增长,石油消费受低油价影响回升至5%左右,天然气、水电核电风电等清洁能源消费增速尽管波动明显,但总体仍保持高速增长水平。根据各品种比重及含能系数推算,如未来几年煤炭消费持续回落,我国能源消费总量停止增长甚至开始下降的可能性较大。

图1我国能源消费总量、组成及增速变化情况(1990-2014)

图1我国能源消费总量、组成及增速变化情况(1990-2014)

(数据来源:国家能源统计年鉴)

从能源消费总量的角度,即使增长停止不能简单理解为峰值到来,化石能源消费量及其对应的碳排放量则更有可能提前达峰,其中一个重要原因是能源结构的持续优化。从图1看,煤炭消费量占能源总量比重经历了多重变化。由九十年代初76%左右下降到2000年68.5%,而到2005年再次上升到72.5%,2014年则再次回落到65.6%。据《统计公报》数据,2015年煤炭消费量比重降至64%,2016年则可能降至62%。全国能源工作会议预计2016年非化石能源比达到13.3%,同比增加1.2个百分点,由此估计化石能源消费总量约为37.8亿吨标煤,与2015年基本持平。考虑各品种含碳系数的差异,推算由化石能源消费引起的碳排放已经开始下降。

能源工作会议进一步要求2017年煤炭消费比重降至60%,非化石能源比重进一步提高到14.3%。这也意味着《能源发展战略行动计划(2014-2020年)》所制定的2020年我国能源发展目标部分将提前实现,尤其是煤炭消费总量不超过42亿吨、比重控制在62%以内的目标可以认为提前实现。其他目标包括非化石能源消费比重达15%,天然气消费比重达10%也极有可能顺利实现。

二、重点高耗能产业规模面临转折点,而单位产品能耗持续降低

包括化学原料及化学制品制造业、石油加工炼焦及核燃料加工业、非金属矿物制品业、黑色金属冶炼及压延加工业、有色金属冶炼及压延加工业、电力热力生产等六大高耗能行业,根据能源统计年鉴数据,其总能耗占全国总能耗的比重超过50%,占工业总能耗比重则接近75%,其煤炭消耗则占全国煤炭总消耗量的80%以上。电力热力行业是煤炭使用的最主要部门,占全国煤炭消耗总量比重超过40%。近年来我国发电结构持续向清洁化发展,火电比例由十年前超过80%下降至73%左右。

六大行业总体上均面临产能过剩问题,部分行业相当严重,也因此成为供给侧改革的重点领域。除电力与热力生产外,其余五大行业属于制造业,不仅大量消耗初级能源,同时也具有大量电力、热力等次级能源需求。数据显示五大高能耗制造业总能耗占全国能耗约45%,电力消耗占全国比重约33%。这些行业的生产规模、技术结构等情况直接影响全国整体能源消费量,也同时影响电力行业等能源供应业发展。

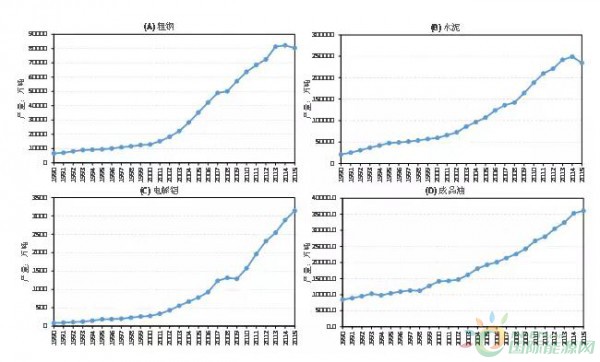

自十五时期开始,在产能升级、技术进步等多种因素作用下,重点行业单位产品能耗持续下降,目前仍保持下降趋势。但由于前期这些行业生产规模扩张幅度远高于能效提升幅度,总能耗仍快速增加。因此一旦生产规模增长势头得以遏制,或者生产规模增长幅度小于单位产品能耗下降幅度,则预示着这些行业能耗峰值的到来。事实上,从分行业能耗数据看,非金属矿物制品业已经于2011年率先达到峰值,电力行业能耗也于2013年达到峰值。图2显示了粗钢、水泥、电解铝、成品油(汽油、柴油、煤油、燃料油之和)等代表性产品产量变化情况。由图可知,2015年粗钢、水泥产量已经开始下降,2016年则同比基本持平。而根据2016年初步数据,电解铝和成品油增速在2016年进一步放缓,其中成品油各品种差异较大,汽油煤油受民用交通影响而继续保持较高增速,而柴油需求则受工业整体影响已开始回落。总体看来,各代表性品种产量拐点正在陆续到来。根据节能潜力评估结果,上述重点高耗能行业的单位产品能耗仍有较大下降空间。因此如后期生产规模拐点确立,则未来总体能耗必然持续下降。

图2重点高耗能制造业代表性产品生产规模变化情况(1990-2015)

图2重点高耗能制造业代表性产品生产规模变化情况(1990-2015)

(数据来源:中国统计年鉴,中国能源统计年鉴及各行业统计年鉴)

三、供给侧改革加速低效产能退出,进一步遏制化石能源需求

上述重点行业均属基础原材料加工行业,为经济增长提供重要的物质基础,很大程度上受到基础设施建设、房地产、制造业本身等实体经济主要投资领域的影响。从全社会固定资产投资分行业划分来看,制造业、房地产和基础设施分别占比为32%,24%,19%,三者之和达到75%,是投资中最主要的部分。

重点高耗能产业目前普遍面临产能严重过剩的问题,从某种意义上讲,前期这部分过剩产能形成的过程本身就已“透支”了能源及重要资源型产品消费量增加。如果外部需求没有增加,一旦投资规模见顶,这些行业的能源及资源消耗将下降到某一程度并实现新的平衡,而不太可能继续维持在高位。全社会固定资产投资中,制造业投资增速已由2010年25%下降到2016年3%左右,房地产投资增速由31%下降到5%,仅有基础设施投资增速在积极财政政策作用下仍保持20%左右增长。总体投资规模增速放缓已成事实。近年来包括煤炭、钢铁、水泥、有色金属、油化产品等多种能源与资源产品市场价格大幅下跌,反映出基本面严重的供需失衡。

2016年供给侧改革已取得初步成效,这些行业市场供需失衡程度有所减缓,产品价格实现回升,企业盈利有所好转。须注意的是,由于季节性、投机性需求因素作用,若干市场一度出现价格短时期内飞涨的情况,受此影响,部分已关闭产能有可能随之复产。但这种情况的出现并不会改变大势。根据中央经济工作会议精神,2017年将继续深化供给侧结构性改革,力度进一步增加,范围也将继续扩大。在未来几年供给侧改革持续进行的时期内,预计制造业及房地产投资增速明显反弹的概率较低。而从外部环境看,世界经济形势不确定因素较多,总体外部需求拉动乏力。受这些因素影响,判断我国重点高耗能产业总体规模将进一步回落,相应能源消耗也随之降低。不能忽视的是,随着经济结构转型升级和人民生活条件改善,服务业及民用能源将继续保持增长。但一方面这部分能源消耗远小于工业能耗,另一方面随着各种能效技术包括建筑节能、小排量及电动汽车等的逐步推广和节能减排意识逐步深入人心,也将在一定程度上抑制该部门总能源消耗的增加。

总之,在供给侧结构性改革作用下,随着我国重点高耗能行业生产规模逐步走向拐点、以及能源供应结构的持续优化,我国化石能源消耗与碳排放峰值极有可能已经到来,一旦趋势确立,意味着我国中国经济增长逐渐与化石能源消耗脱钩,而走向低碳化、绿色化的新阶段。

作者系国际应用系统分析研究所能源部研究员