动力电池作为技术密集型和资本密集型产业,随着终端用户对其性能要求的提升,拥有更强大技术实力的龙头企业终将脱颖而出。

从中国的市场角度来看,2016年全年,

比亚迪的出货量排名第一,达到7.35GWh。排名其后的企业分别为宁德时代、沃特玛、国轩高科等,前10名企业合计市场占有率达79%。

2017年,宁德时代出货量超过比亚迪,达到9.72GWh,占国内动力电池出货量比例达到27%。国内动力电池排名前三的厂商(宁德时代、比亚迪、沃特玛)销量总和占全国的比例为55%,排名前十的厂商销量总和占比超过80%。

据前瞻产业研究院最新发布的《动力

锂电池行业市场需求预测与投资战略规划分析报告》分析指出,从2016-2017年中国动力电池行业集中度变化可知,行业前三与行业前五企业市场份额有所有所下降,而行业前十市场份额有所上升,2017年动力电池行业集中度进一步提高。

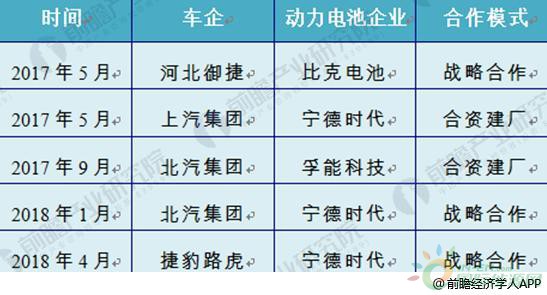

图表1:2016-2017年中国动力电池行业集中度变化(单位:%)

2018年,我国动力电池行业集中度有望进一步提高,主要原因有三点:

第一点是新能源汽车研发规律。动力电池是新能源汽车的核心,认证周期长。出于成本与技术考虑,在车型生命周期内几乎不会更换锂电供应商,锂电池企业市场地位较为稳固。

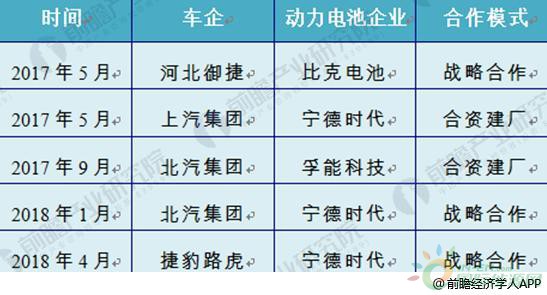

第二点是车企与动力电池企业战略。出于技术与稳定考虑,车企与相关动力电池企业通过战略合作或合资建厂等方式,进行深度绑定。2017年5月4日,上汽集团通过其全资子公司上海汽车集团投资管理有限公司与宁德时代新设两家合营企业,分别为时代上汽动力电池有限公司与上汽时代动力电池系统有限公司。

图表2:2017年至今车企与动力电池深度合作部分案例

第三点是国家在补贴政策影响。2018年补贴政策对动力电池能量密度要求进一步提高,凸显扶优扶强;另一方面,随着补贴退坡,新能源汽车成本下降要求动力电池价格进一步下降,而产能大的动力电池企业在价格方面更有优势。

图表3:2017-2018年不同能量密度新能源汽车补贴系数

行业兼并加剧,企业数量进一步减少

前瞻产业研究院发布的《2018-2023年中国动力锂电池行业市场需求预测与投资战略规划分析报告》分析认为,行业集中度加强的背后是动力电池行业竞争更加残酷,兼并整合将成为趋势。2017年8月,启源纳川以18.64亿元收购星恒电源;2017年12月,亿纬锂能拟7359万元收购TCL旗下金能电池;2018年3月,长虹能源2.7亿收购江苏三杰 力争进入全球电池制造第一方阵。

图表4:2017年至今动力电池领域部分收购案例

2015年,动力电池配套企业有450家;2016年,减少到240家;2017年仅有96家,预计2018年还会减一半。

未来市场将进一步向优势企业集中,只有拥有雄厚技术积累、足够资金支撑、理性的市场定位以及能够对市场快速反应的电池厂商才能占得先机,赢得市场。

图表5:2015-2018年动力电池企业数量变化(单位:家)