10月23日,汉能薄膜发电公告称:对持有汉能薄膜发电集团有限公司股票的所有投资人发出私有化要约,收购价格为每股不低于5港元,以现金收购或股票置换,私有化之后公司拟在国内A股上市。

汉能薄膜从2015年5月停牌以来,三年多一直未能复牌,三年来,汉能的经营业务显示除逐渐好转,今年业绩大爆发,收入和盈利暴涨。但是,为何仍然无法获得香港证监会信任?香港证监会所说的影响汉能复牌的关联交易、股权结构以及持续盈利能力、经营风险具体内容又是什么?

汉能私有化是在复牌无望时的无奈之举,虽然会带来28%的股价升值,但186亿元人民币至482亿元人民币的巨额收购资金又缺乏筹集渠道,2019年8月之前无法复牌就会面临除牌的风险。对于汉能而言,这一年是最为关键的。

汉能复牌长时间卡壳,是因为香港证监会认为汉能近几年业绩都有关联交易之嫌,因而无法信任公司具有持续盈利能力。而私有化又与公司能否取信于银团及机构投资者有关,回A更涉及到A股市场的苛刻规则。

那么,汉能复牌究竟卡在哪里?汉能私有化回A又是否能够成功?

回答这两个深刻而敏感的问题,要从2015年5月20日汉能股市崩盘说起。

证监会的决定

2015年5月20日,汉能薄膜股价暴跌47%,随后紧急停牌至今。

2015年7月15日,香港证监会指令联交所暂停汉能股票交易。不久后香港证监会以涉嫌市场操纵对汉能薄膜发电展开调查。

2017年1月,香港证监会开启法律程序,寻求对汉能薄膜董事局主席和四名非独立董事发出取消资格令,并要求李河君敦促其汉能控股或其联署公司结清所有对汉能薄膜的应付款,并要求李河君签署一份付款担保。香港证监会表示,采取上述行动是因为汉能薄膜与汉能控股之间自2010年以来有过多宗非常重大关联交易。

2017年1月23日的,证监会发布复牌讨论的最新公告称,证监会对汉能复牌提出两个必要条件,第一个条件是李河君及四位当时在任的独立非执行董事,统一在证监会展开证券及期货条例第214条民事程序中不抗辩责任和证监会寻求的法院命令;第二个复牌必要条件是汉能需发布一份披露文件,对公司的活动、业务、资产、负债、财务表现及前景等资料做详细披露。

2017年7月,李河君被香港法院判决取消董事资格8年,而其他管理层也都被取消资格不同年数。

2017年9月4日,香港高等法院民事裁定,今后8年内,李河君将不再担任香港上市公司高管。

2017年9月4日,汉能发布公司详细披露文件,达成复牌的第二个必要条件。

2018年4月4日,汉能发布公告称,公司已经于2018年4月3日将披露文件正式提交到证监会。汉能能否复牌,关键问题之一就是公司大规模减少关联交易之后能否恢复良好的盈利能力。

2018年5月,港交所发布新规:2018年8月1日之前已连续停牌12个月或以上的主板发行人,若未能在生效日期起计的12个月内复牌或会被除牌。

复牌关键是能否消除香港证监会对汉能治理和经营风险的担忧,关键问题之一就是公司大规模减少关联交易之后能否恢复良好的盈利能力。

关联交易的困惑

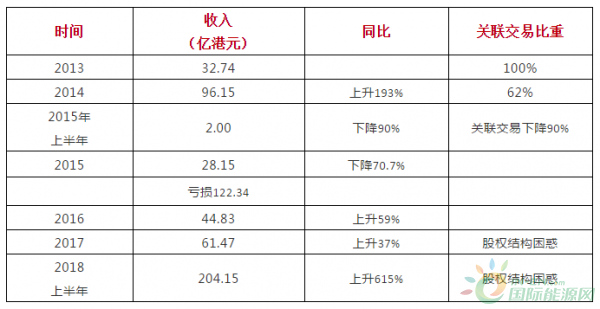

2013年,汉能薄膜来自汉能控股及其附属公司的收入占总收入比例为100%;

2014年,这一比例为62%;

2015年5月20日,这一关联交易导致汉能薄膜股价暴跌紧急停牌;

2015年7月,汉能被香港证监会勒令停牌。

2015年8月14日,汉能薄膜发布的盈利警告公告显示,由于公司已暂停或终止大部分与汉能控股成员公司及其他关联公司的关联交易,导致2015年上半年来自关联交易的收入减少超过90%至2亿元。

2013年收入32.74亿港元,同比增19%。毛利26.66亿港元,同比增长36%。纯利20.69亿港元,同比增长57%。

2014年,收入96.15亿港元, 同比上升约193%,来自独立第三方的交易收入占总收入的38%以上。 毛利55.05亿港元,同比增109%。纯利33.08亿港元,同比增64%。

2015年,收入28.15亿港元,同比下跌约70.7%。毛利13.73亿港元,同比下跌约75.1%。亏损122.34亿港元。

2016年,收入44.83亿港元,同比上升约59%; 毛利25.98亿港元,同比上升约89%。

2017年,收入61.47亿港元,同比升幅约37%,其中50.85港元为非关联交易带来之收入;毛利达26.75亿港元,较上年度有微幅上升。

2018年上半年,汉能薄膜发电收入达204.15亿港元,同比增长约615%。净利润73.29亿港元,相较去年同期上升30倍。

2017年以来汉能业绩可观,但收入结构仍然难以消除证监会的担忧。

2017年报显示,汉能61亿港元的全部营收中,42.4亿港元来源于上游业务,主要是移动能源产业园项目。这些投资数十亿至数百亿元不等的项目,汉能是深度参与者。

一是通过持股参与运营。年报显示,产业园模式,主要由地方政府、第三方投资者以及汉能移动能源控股联属公司共同出资,采用财政资金撬动社会资本的方式进行运营,汉能移动能源控股对产业园项目公司持有的股权不超过20%。

二是销售服务。这些产业园项目都是汉能设备与技术的最终认购方。2017年,汉能与多个产业园项目订立大额设备及服务销售订单,并加快回款进度。报告期内,仅四川绵阳、山西大同及山东淄博三个产业园项目,汉能对其销售合同总金额即高达113亿元。

持股不超过30%,从而未购成关联交易;参股又参与实际运营,汉能业绩大爆发的关键正在于此。

2018年上半年,汉能业绩更为靓丽,但收入结构仍让证监会疑惑。

2018年汉能中报显示,在上游领域,汉能薄膜发电从2017年起,与多个“移动能源产业园”订立设备及服务销售合同。这些产业园的组成背景为:汉能控股的联署公司连同地方政府国企平台公司以及一名独立第三方公司,三方联合,成为产业园项目公司的初步发起人及股东。汉能联署公司作为项目公司的少数股东,不委任项目公司的董事,也不控制项目公司的运营。

股权结构的困惑

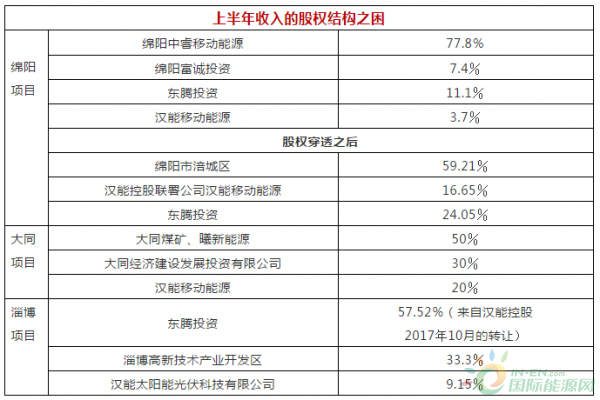

对汉能薄膜上半年营收增长贡献最大的移动能源产业园分别为:绵阳产业园、大同产业园、淄博产业园。汉能薄膜表示,这三大产业园对应的项目公司分别为:绵阳金能移动能源有限公司(下称“绵阳项目公司”),大同大昶移动能源有限公司(下称“大同项目公司”)、山东淄博汉能薄膜太阳能有限公司(下称“淄博项目公司”)。

这些项目公司从源起和现有的股权结构看,似乎都会被人认为属于汉能系企业,这也是2017年以来汉能业绩未能说服香港证监会的一个原因。

工商信息显示,在绵阳项目公司中,绵阳中睿移动能源产业股权投资中心占比77.8%,绵阳富诚投资集团有限公司占比7.4%,东腾投资集团有限公司占比11.1%,汉能移动能源控股集团有限公司占比3.7%。

股权穿透之后,绵阳项目股权结构如下:绵阳市涪城区持有59.21%的股份,汉能控股联署公司汉能移动能源控股公司合计持有16.65%的股份,东腾投资公司持有24.05%的股份,另有少量股份由华夏易能投资基金管理公司持有。

在大同项目公司中,股权结构为大同煤矿集团同曦新能源有限公司占比50%,大同经济建设发展投资有限公司占比30%,汉能移动能源控股集团有限公司占比20%。

在淄博项目公司中,股权结构为东腾投资集团有限公司57.52%,淄博高新技术产业开发区国有资产经营管理公司占比33.3%,汉能太阳能光伏科技有限公司占比9.15%。其中,东腾投资的股份来自汉能控股2017年10月的转让。

这三个产业园项目中,汉能联署公司占股分别为16.65%、20%和9.15%,都是项目的小股东。地方国资背景公司在三个项目中均持有相当比例的股份。根据中报披露的数据统计,截至2018年6月,三大产业园项目期内总收入约为27.4亿港元。

除与地方政府背景公司合作的产业园项目之外,汉能薄膜中报还披露了五个新的第三方大客户:荆州顺佰、成都华丰源、南京易能、黑龙江易能、德州易能。根据中报披露的数据统计,这五个新客户期内合计为上市公司带来约72.985亿港元收入。

这五家公司,汉能控股及其联署公司均未持股。除成都公司外,兴能投资集团是另外四个项目的最大或唯一投资方,穿透其股权结构后,兴能投资的最大股东为自然人黄宗海,持有其48%的股份。兴能投资法人代表、董事长为马捷,工商资料显示,马捷此前曾在汉能太阳能光伏科技公司、四川汉能光伏有限公司、荆州汉能薄膜太阳能等三家汉能控股关联公司中任董事。公司官网信息显示,兴能投资已经在全国投资建成7家太阳能电池生产基地,进行薄膜太阳能电池组件的研发、生产、销售,项目总投资额超过125亿元人民币。

值得注意的是,东腾投资公司不仅在上述三大产业园项目的两个分别占股24.1%和57.52%,还全资控股了成都项目。该公司在今年4月更名,此前名为华丰源投资(北京)有限公司,最大股东为张征宇。股权穿透后,张征宇持股东腾投资公司22.26%,疑似实际控制人。

公开信息显示,张征宇曾在汉能历史上的关键时期深度介入汉能。如今,在汉能寻求复牌之际,张征宇通过恒基伟业控制的东腾投资公司,再次出现在多个汉能薄膜的第三方客户公司的股东名单之中。

汉能薄膜的主要收入都是由上游业务贡献,区别在于停牌前,中游的生产公司多由汉能薄膜母公司控股,因而构成了大量的关联交易。而目前,购买上游产品的中游客户公司中,汉能联署公司只参股了其中部分中游客户公司做小股东,从而规避了关联交易。

但是,中游公司的主要投资方中,依然可以觅得曾与汉能有关系的高管和股东的身影。

盈利能力与经营风险的困惑

2017年以来,尤其是2018年上半年汉能业绩惊人,但是仍然难以复牌,原因就是香港证监会仍然认为这些业绩疑似关联交易,因此仍然担忧公司的持续盈利能力和经营风险。

如果2017年和2018年汉能业绩未能说服证监会相信汉能的盈利能力,那么,汉能的盈利能力和经营风险究竟如何证实?

汉能投资的上游薄膜产线和产业园,都是需要多年才可以回收。中游产业园生产的薄膜产品的市场前景和预期盈利能力,很大程度上决定了汉能未来的盈利能力和经营风险。如果中游生产的薄膜组件销售不畅,那么上游的生产设备也不可能持续获得订单。

要探究这一点,淄博项目公司的情况具有代表性。淄博项目公司协议签署于2014年,是其中最早启动的项目,其余项目都晚于2017年5月之后才启动。也因此,淄博项目的历史和现状是目前较有代表性的一个项目。

淄博项目启动之初,汉能控股是其大股东。2017年10月,汉能控股将其57%的股权转让给东腾投资(原华丰源投资)。该转让作价11亿元人民币,是按1:1平价转让。工商信息显示,淄博汉能公司注册资本为19.13亿元。

该项目共分三期,一期投资58亿元,建设两条铜铟镓硒(CIGS)生产线,其中一条采用美国MiaSole公司技术,另一条采用德国Solibro公司技术,汉能通过收购获得了这两家公司的生产技术,两条产线每条产能为300MW。2014年10月,淄博项目开工,至今年5月和6月,两个工厂的首条产线先后投入生产。

两条产线工厂都已经部分投入生产,工厂的自动化程度较高。淄博项目公司常务副总经理李超介绍,两条产线计划今年底释放全部产能。

在收入方面,淄博项目计划2018年实现1亿元的营业收入。李超表示,目前已经接到12亿元的意向订单,在意向订单的客户构成问题上,八成客户来自海外及香港的第三方客户,主要应用在玻璃发电幕墙、房车应用、可移动能源等领域,同时也不排斥汉能的采购需求。但李超并未透露第三方客户具体包括哪些公司。

目前,薄膜光伏技术相比主流的晶硅光伏技术,其成本还不具备优势,但胜在其便利性,应用领域广泛。因此,在光伏地面电站市场,薄膜技术由于成本因素,尚不可能与晶硅正面竞争。而在其他移动能源、太阳能建筑一体化等市场,是汉能主推其薄膜组件应用的领域。淄博项目公司总工程师刘占伟表示,未来,淄博项目公司将主要做附加值高的产品,比如汉瓦、玻璃幕墙等。

不过就淄博项目的情况来看,数十亿元的投资未来能否收回,目前还难下判断。启动时间更晚的中游客户,也要更晚才能开始生产出薄膜组件,走向市场。淄博项目计划在2019年全部达产后,实现超过30亿元的年销售收入,相比2018年计划完成1亿元的收入,这是一个巨大的增长目标。而率先启动的淄博项目发展如何,也将为其他采用薄膜技术的产业园树立标杆。

淄博项目展示的汉能前景,具有利好的政策和社会环境,但仍然需要发挥巨大的主观能动性才有可能,现状仍然无法让香港证监会信服。而且这一点也似乎有关联交易之嫌。

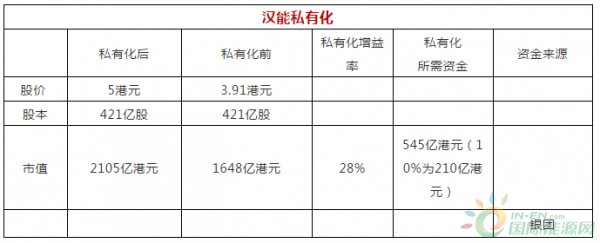

私有化的困惑

汉能私有化邀约是出于对中小股东利益的保护。汉能私有化的决议实际上筹划已久。汉能内部人士称,公司早在去年底就已做好了复牌失败后的应对方案,私有化退市是其中一个方案。在本次私有化邀约回购中,汉能收购价格为每股不低于5港元,按照股本421亿股计算,汉能薄膜发电市值可达2105亿港元。在三年前停牌之时,汉能薄膜发电股价为3.91港元,总市值为1648亿港元。汉能私有化,将为之前持有汉能股票的投资者带来了28%的溢价空间。

但是,汉能私有化需要大量的资金,如果按照除了李河君个人持有的股份之外,这个私有化至少需要资金545亿港元,约合人民币482亿元。而如果按照10%股份计算,私有化需要大约210亿港元,约合人民币186亿元。

如果汉能薄膜发电的其他股东都最终同意私有化方案,那汉能必须拿出536亿港元的资金来执行私有化要约收购。从上述计算来看,汉能私有化需要的资金规模大约在186亿元到482亿元之间。即便按照,最低10%股份计算,在全球经济下行的情况下,拿出近200多亿元进行收购,仍然是一笔不小的开支。

今年7月份,汉能系曝出了一起“强制员工购买理财产品”的闹剧。今年6月底,汉能组织了来自上海银行、宁波银行、华夏银行、江苏银行、南京银行等16家银行的业务员来为员工提供贷款服务,贷款利率在6%-8%之间,平均在7%左右,鼓励员工从银行贷款购买理财产品。

公司没钱只能融资,经历暴跌、强制理财、退市系列风波后,银团和机构投资者们会对李河君伸出救援之手吗?

几种前景

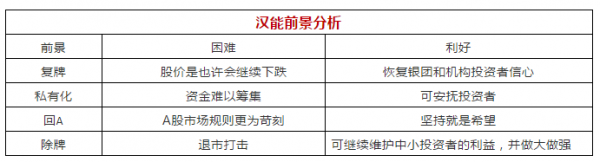

汉能有复牌、私有化回A和除牌退市三种可能前景。

第一种前景是复牌,很难复牌的可能性比较小,而且即使复牌,汉能股价也难以消除继续下跌的可能。

第二种前景是私有化和回A,私有化的资金难以筹集。即使经过千难万险完成私有化,要在A股上市,A股市场的规则反而更加苛刻。天合光能等几家私有化回A的公司至今仍未遂愿。由于回A路程很长,汉能很难在2019年8月之前回A。

第三种前景是除牌,如果2019年8月汉能除牌,对汉能无疑回是巨大打击,但汉能仍然可以作为非上市的普通公司继续经营,继续维护中小投资者的利益,并继续这些火热的光伏行业做大做强。

在今天的处境下,汉能复牌无望,私有化回A又长路漫漫,除牌又意味着千亿市值的湮灭。在2019年8月之前的这段时间,是汉能最为关键的时间。在汉能的历史上,一直伴随着奇迹和神话,这一次,汉能又会创造什么样的奇迹,继续演绎汉能的神话?