所谓逆全球化,指的是与全球化进程背道而驰,重新赋权于地方和国家层面的思潮。本文无意从政治的角度讨论逆全球化缘起何时,又在什么节点进一步明朗甚至走向极端,但无疑全球经济将被此拖累。

今年3月,经合组织(OECD)宣布下调全球2019年全球增速预期,将2019年全球经济增速预期从3.5%下调至3.3%,全球贸易或将放缓。

4月9日发布的《BP世界能源展望(2019年版)》(以下简称“《展望》”)中指出,国际贸易对全球能源系统有重要影响:它支持经济增长,允许各国多元化其能源来源,如果最近的贸易争端升级可能会对能源展望造成重大影响。

谁是输家?

逆全球化必然导致国际贸易的减少以及全球经济的低迷。《展望》中的备选情景“逆全球化”考虑了贸易争端增加以及争端对能源系统带来的持续影响的案例。

“必须强调的是,在该情景设置中,BP对于一切国家都是一视同仁的,任何国家都有可能受到该情景的影响。”BP集团首席经济学家戴思攀接受记者采访时强调。

具体而言,首先,全球化程度的降低将造成全球国内生产总值增长率的轻微下降(0.3%每年);其次,由于对能源安全的顾虑增加,很多国家为进口能源支付了小幅风险溢价(10%)。

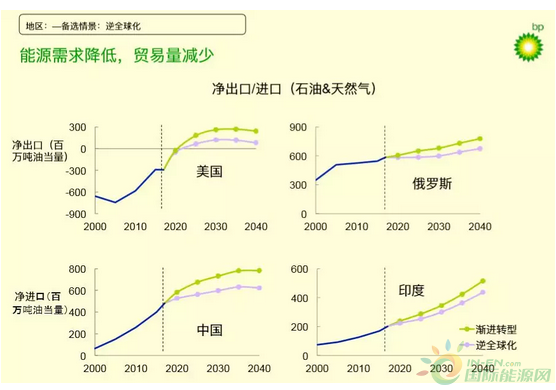

该情景模式下,经济增速降低使得2040年世界国内生产总值降低6%,国际能源需求降低4%。这些降低集中在外贸密集的国家和地区。进口能源的风险溢价集中在贸易能源(石油、天然气和煤炭),使得这些能源消费量降低,而可再生能源小幅增长。这一总体模式在国家层面也很明显:能源需求降低,能源结构向国内自给的能源来源转变。

然而当以国家的形式考虑能源来源形式时,是否会出于经济性、便捷性而偏好于煤炭导致气候问题?“实际上,贸易争端、逆全球化的情景对于碳排放不仅不会造成负面影响,甚至还有其正面的影响,”戴思攀向记者解释道,“由于逆全球化的趋势一直存在,世界经济增长速度放缓,当2040年时,GDP总规模就不会达到预期的程度,全世界能源需求的总量也没有那么大,届时生活标准也会有一定程度的下降,碳排放也将随之下降。”

“中国、印度这样的油气进口大国在逆全球化的情况下,将会减少油气的进口,但是仍需消费能源,那么就会依赖国内的能源生产,就会考虑到煤炭以及可再生能源煤炭在发展。但是新能源也在发展,两者在一定程度上可以起到抵消的作用”戴思攀坦言,“在中国,新能源发展的速度将快于煤炭抬头的速度,所以BP认为在逆全球化情况下,最大的输家反而是美国、俄罗斯等油气出口大国。”

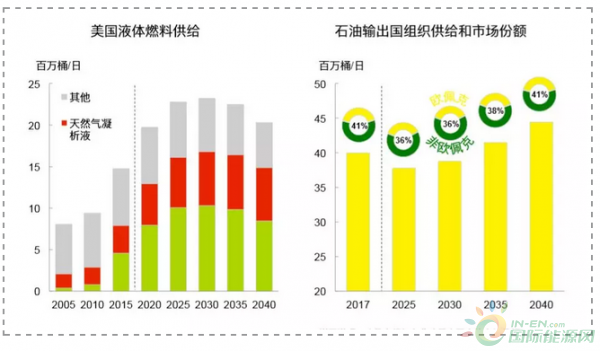

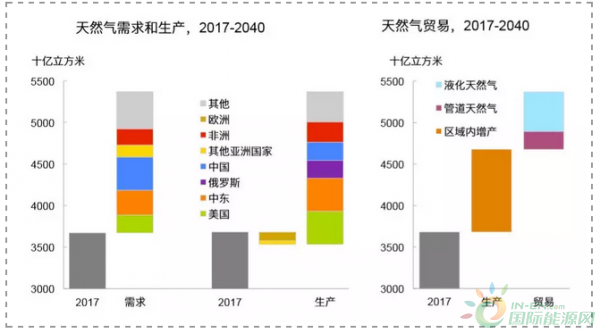

《展望》指出,由于能源需求整体降低,以及处于对能源安全担忧而更加注重提升国内产量,全球能源贸易急剧减少。这对最大的油气出口国,如俄罗斯和美国,有重大影响。在“逆全球化”情境下,到2040年俄罗斯石油、天然气净出口增量将比渐进转型情景下低50%。“逆全球化”对美国石油、天然气的出口影响更加显著。美国国内消费的天然气将增加而可再生能源的增长将受挤压。到2040年,美国石油天然气净出口总量只相当于渐进转型情境下的约三分之一。

在进口方面,主要油气进口国像中国和印度的能源逆差会比渐进转型情景小。例如,在“逆全球化”情境下,中国的石油和天然气进口比渐进转型情景分别低12%和40%。进口减少主要由于能源消费水平下降和国内可再生能源产量占比上升。

《展望》摘要

在所有情景下,到2040年世界生产总值增加一倍以上,驱动力来自高速增长且日益繁荣的发展中经济体。

在渐进转型情景下,生活水平的提高将使全球能源需求在展望期内增长约1/3,而增长部分的2/3是由印度、中国及其他亚洲国家贡献。

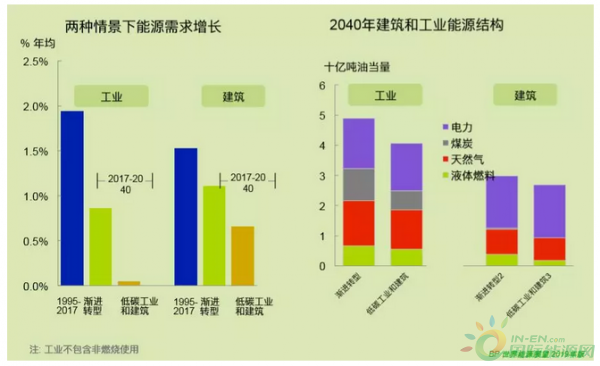

尽管能源需求增长,到2040年仍将有约2/3的人口生活在人均能源消费水平相对较低的国家,凸显了对“更多能源”的需求。在展望期内,工业和建筑能耗占能源消费增长的3/4。

由于车辆效率加速提升,交通能源需求增长比过去显著放缓,借助日渐重要的全自动驾驶技术和共享出行服务,到2040年电动乘用车行驶公里数增加到所有乘用车行驶公里数的25%。

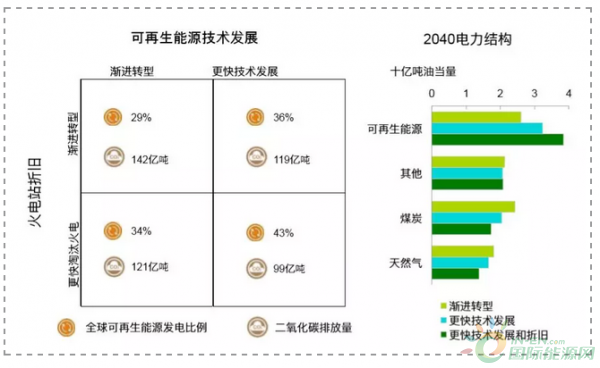

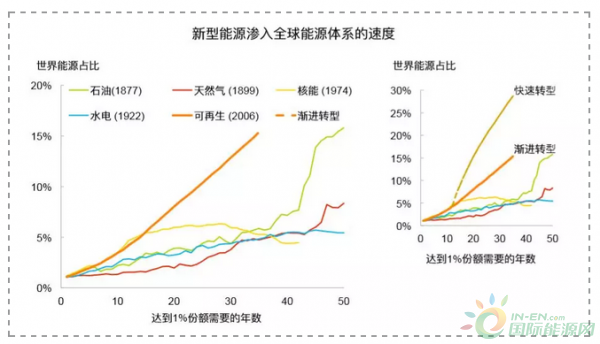

世界继续电气化,电力行业将会消耗全球一次能源增量的约3/4。可再生能源是增长最快的能源来源,但2040年世界能源供应增量的一半将来自可再生能源,并且届时可再生能源将会成为最大的电力来源。

逐渐达到平台期之前,石油和其他液体燃料需求在展望前期还将增长。液体燃料产量的增长一开始由美国致密油主导,但随着美国致密油产量下降,欧佩克产量将随之提高。

由于需求基础广泛和天然气可获得性不断提高,同时在液化天然气持续扩张的推动辅助下,天然气增长强劲。

全球煤炭消费基本持平,印度和其他亚洲国家的需求增长抵消了中国和经合组织国家的消费减量。在渐进转型情景下,碳排放将继续增加,意味着需要采取综合性的政策手段,实现“更少碳排放”。