今天(4月28日),由电力规划设计总院编著的《

中国能源发展报告2018》(以下简称“报告”)在京发布。

报告总结分析了2018年我国能源发展总体状况,并对2019年发展趋势做出了研判。

2018 年,我国

能源消费增速延续反弹态势、能源消费结构显著优化。全年能源消费总量 46.4 亿吨标煤,同比增 3.3%,增速创 5 年来新高;其中电力消费增速创 7 年最快。天然气、水电、核电、风电等

清洁能源消费量占能源消费总量的22.1%,同比提高了 1.3 个百分点。作为调结构的主力,非化石能源消费占比达到14.3%,上升0.5个百分点。

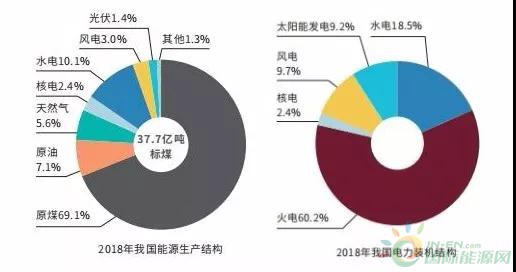

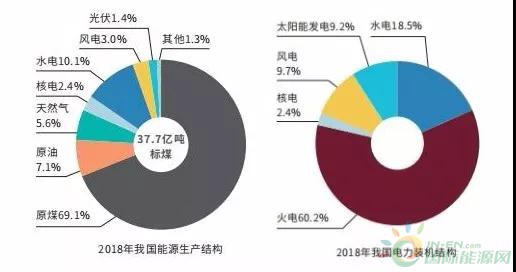

供应方面,2018 年我国能源产量快速回升,生产总量达 37.7 亿吨标煤,同比增长5%,创7 年来新高。能源供需形势总体还属于宽松状态,但局部地区、局部时段还有供应偏紧情况发生。

2018 年,我国能源在满足规模需求后,又向高质量发展迈出了重要一步,尤其是能源效率处于世界先进水平并不断提升,煤炭和炼油的产能利用率显著提高,但能源对外依存度进一步上升,安全形势有所恶化。我国原油对外依存度攀升至 71%,天然气进口量超过日本成为全球第一,对外依存度达到 43%。我国能源对外依存度持续走高。

报告预计 2019 年全社会用电量增长 5.8% 左右。煤炭需求量 39.5 亿吨,电力行业仍是影响煤炭消费量的主要行业。石油消费量约为 6.2 亿吨,同比增长 1.6%。天然气消费增速有所放缓,全年消费量约为 3100 亿立方米,同比增长 10.4%。

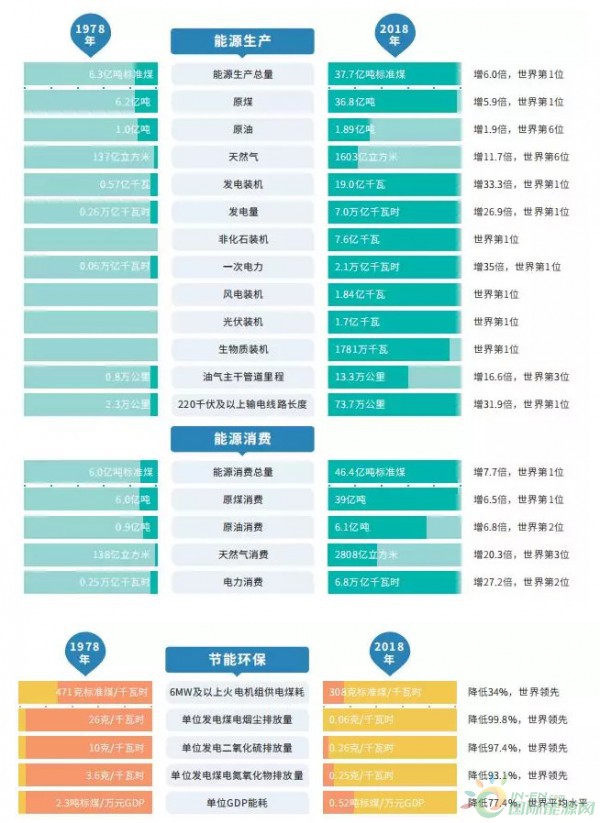

改革开放 40 周年能源行业发展回顾

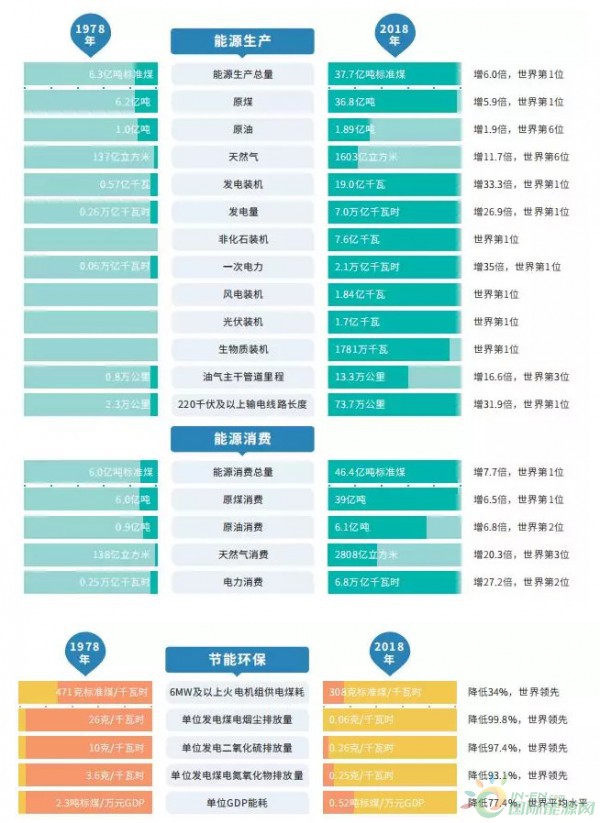

改革开放 40 年来,我国能源行业发生巨变,取得了举世瞩目的成就,能源生产和消费总量跃升世界首位,能源基础设施建设突飞猛进;能源消费结构持续优化,清洁能源消费比重持续提升,清洁能源生产消费总量位居世界第一;能源科技创新日新月异,一大批技术成果开始领跑国际;能源体制机制市场化改革探索中前行,市场资源配置能力大幅增强。能源发展给社会经济发展注入源源不断的动力。

在能源供应方面,2018 年我国能源生产总量达 37.7 亿吨标煤, 是 1978 年的 6.0 倍,位居世界第一。2018 年煤炭、石油、天然气产量分别比 1978 年增长 5.9 倍、1.9 倍和 11.7 倍;发电装机和发电量位居世界第一,分别比 1978 年增长 33.3 倍和 26.9 倍。

在能源消费方面,2018 年我国能源消费总量达到 46.4 亿吨标准煤, 比 1978 年增长 7.7 倍,位居世界第一。煤炭、石油、天然气产量分别是 1978 年的 6.5 倍、6.8 倍和 20.3 倍;全社会用电量是 1978 年的 27.2 倍。

在清洁发展方面,2018 年天然气、水电、核电、风电等清洁能源消费量占能源消费总量的 22.1 % , 非化石能源消费占比达到 14.3% 。2018 年全国 6000 千瓦及以上火电机组供电煤耗 308 克/ 千瓦时,比 1978 年的 471 克 / 千瓦时下降了 163 克 / 千瓦时。单位发电量耗水量由 2000 年的4.1 千克 / 千瓦时降至 2017 年的 1.25 千克 / 千瓦时,降幅近 70%。与世界主要煤电国家相比,在不考虑负荷因素影响下,我国煤电效率与日本基本持平,总体上优于德国、美国。

能源体制机制改革逐步进入深水区,市场资源配置能力大幅增强。1978 年以来,我国一直在进行能源体制机制市场化改革的探索。20 世纪 80 年代初至 90 年代末期,为解决能源短缺问题,探索“放松管制、政企分开”改革,煤炭和电力行业放松准入限制,鼓励各类经济主体投资办煤矿和集资办电,石油行业开始向国外开放海上石油勘探。20 世纪 90 年代末期到 2012 年前后,进入市场化导向的改革推进阶段,煤炭行业取消电煤指导价,电力行业实施厂网分开,石油天然气行业形成跨区域竞争的三大石油公司。“十二五”以来,电力体制改革、油气体制改革向纵深迈进。

能源供需总体形势

能源消费增速达到 5 年来最高水平。2018 年我国能源消费总量 46.4 亿吨标准煤,同比增长 3.3%,增速较 2017 年提高 0.4 个百分点。我国以较低的能源消费增速支撑了经济的中高速增长,能源消费弹性系数为 0.5。

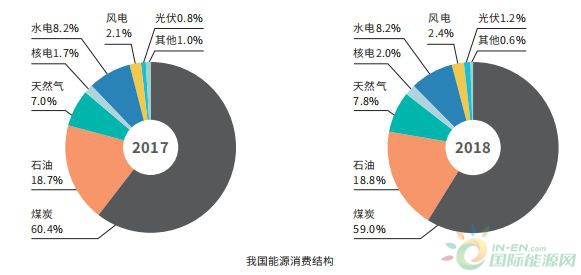

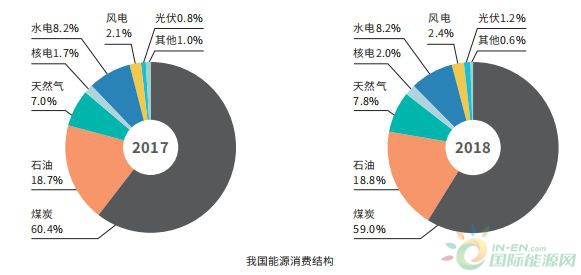

能源消费结构不断优化。2018 年,我国煤炭占能源消费的比重为 59.0%,同比下降 1.4 个百分点。天然气、水电、核电、风电等清洁能源消费量占能源消费总量的 22.1%,比上年提高 1.3个百分点。其中非化石能源占一次能源消费的比重达到 14.3%。

能源消费

2018 年, 能 源 消 费 总 量 增 速 创 5年来新高,其中电力消费增速创 7 年最快。调整优化能源消费结构成效显著,清洁低碳成为结构调整的主力方向,非化石能源消费占一次能源消费比重提高到 14.3%,2020 年占比 15% 的目标完成在即。天然气消费继续高速增长,消费增量创世界纪录。

我国能源消费结构不断优化,2018 年非化石能源和天然气的消费比重分别达到 14.3%和 7.8%;煤炭消费比重下降到 59.0%。天然气、水电、核电、风电等清洁能源消费占能源消费总量的比重同比提高约 1.3 个百分点,煤炭消费所占比重下降 1.4 个百分点。

煤炭消费连续第二年增长

2018 年,我国煤炭消费总量达到 39亿吨,同比增长 1.0%。这是继 2017 年以来煤炭消费连续第二年出现增长。

从 主 要 耗 煤 行 业 看, 据 测 算, 电 力行业全年耗煤 21 亿吨左右,钢铁行业耗煤 6.2 亿吨,建材行业耗煤 5 亿吨,化工行业耗煤 2.8 亿吨,其它行业耗煤减少约6000 万吨。

2018 年,我国电源结构仍以煤电为主,2018 年煤电装机占比为 53%,煤电发电量占比为 63.7%。受资源禀赋影响,煤电仍然是我国未来一段时期的基础支撑性电源,统筹推进煤电超低排放和节能改造工作,推动煤电等传统能源的清洁化利用势在必行。

石油消费突破 6 亿吨

2018 年,我国经济缓中趋稳,石油消费增速放缓。全年石油消费量约为 6.1 亿吨,同比增长 3.4%,增速较上年下降 1.2个百分点。

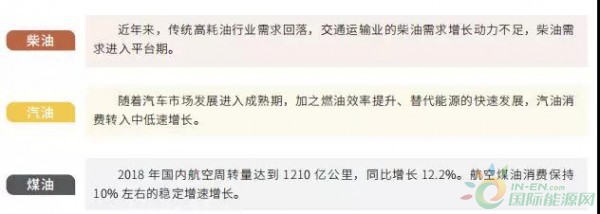

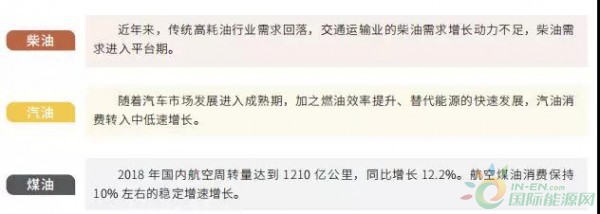

成品油消费量约 3.3 亿吨,同比增长2.0%。其中,汽油消费小幅增长,柴油消费保持平稳,煤油消费快速增加。

分品种看,市场消费总体呈现“汽油放缓、煤油旺盛、柴油回暖”态势。消费柴汽比继续保持下降态势,降低到 1.22。

天然气需求增长创历史新高

2018 年,在全国经济平稳发展、结构调整与转型升级持续推进的作用下,全年天然气消费超预期增长,消费量达到 2808 亿立方米。同比增长 17.7%。年增 422 亿立方米,创下增速世界纪录。

工业燃料和城市燃气拉动天然气消费增长。

城市燃气:受用气人口增长、京津冀及周边城市设立禁煤区、LNG 重卡爆发式增长等因素影响,城市燃气消费 1150 亿立方米,同比增长 24.3%。

工业燃料:受企业煤改气、淘汰燃煤小锅炉等影响,工业燃料消费 910 亿立方米,同比增长 21.3%。

发电:天然气发电量同比增长 10.3%,同时天然气分布式能源项目快速发展,发电用气 470 亿立方米,同比增长 14.1%。

化 工: 化 工 产 品 产 量 增 长, 化 工 用 气275 亿 立 方 米, 扭 转 下 降 趋 势, 同 比 增 长1.9%。

电力消费增速持续回暖

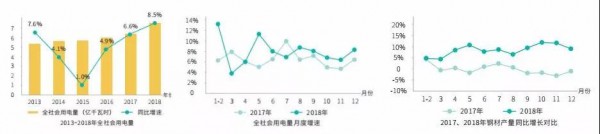

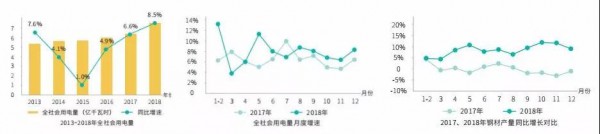

2018 年,全社会用电量约 6.8 万亿千瓦时,同比增长 8.5%,较 2017 年提高 1.9个百分点,创近年来新高。其中,第二产业用电量增速为 7.2%,第三产业用电量增 速 为 12.7%, 居 民 生 活 用 电 量 增 速 为10.4%。

2018 年,受第二产业用电稳步增长,第三产业与居民用电保持高速增长的影响,全国全社会用电量实现中高速增长。在国际复杂环境和国内经济下行压力下,全社会用电量逐季度下滑,一至四季度,全 社 会 用 电 量 同 比 增 速 分 别 为 9.8%、9.0%、8.0% 和 7.3%。

第三产业与居民生活用电高速增长是全社会用电量持续快速增长的重要动力。钢铁、建材行业用电增速回暖,带动高载能行业用电量增速稳步提升,对全社会用电增长贡献率进一步加大。2018 年,钢铁行业用电量同比增长 9.9%,高载能行业用电同比增长 6.1%。第二产业用电对全社会用电增长贡献率达到 59%。第三产业用电对全社会用电增长的贡献率约 23%。居民生活用电对全社会用电增长贡献率为17%。

能源价格

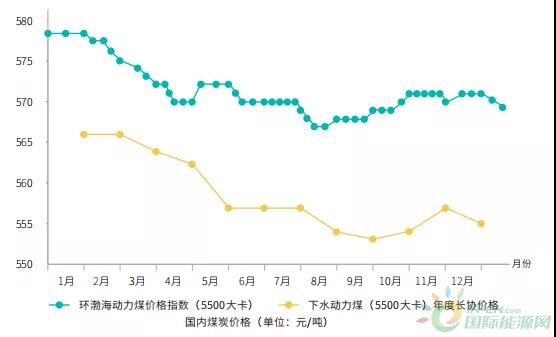

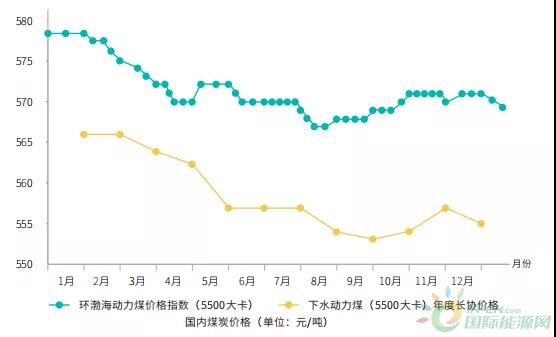

煤炭价格在相对高位波动

2018 年,动力煤年度长协合同价格(5500 大卡下水煤)在 550-570 元 / 吨区间波动,全年均价 558.5 元 / 吨,比上年下降 9.5 元 / 吨;环渤海动力煤价格指数(5500 大卡),年内最高578 元 / 吨,最低 567 元 / 吨,全年均价 571 元 / 吨,比上年降低 14 元 / 吨。

具体来看,2018 年年初到 2 月上旬, 环渤海 5500 大卡的动力煤价格在 577 元 / 吨左右的高位波动。2 月到 4 月初,受北方供暖期结束且夏季保供高峰期暂未来临等综合因素影响,煤炭价格持续下降至 570 元 / 吨左右。从 4 月开始,煤炭价格进入小幅波动阶段,涨跌幅度都比较小,持续时间相对较短。

国际油价大起大落

美国对国际油市影响力增强。2018 年,世界石油需求稳步增长,但油价上涨及中美经贸摩擦等对需求有一定负面影响;美国继续引领非欧佩克石油供应大幅提升;伊朗重遭美国制裁,石油出口下降明显;“减产联盟”相机调整产量政策,世界石油市场基本面重归平衡后再度转向过剩。美国通过制裁伊朗、牵制沙特、挑起贸易摩擦等手段给世界经济和国际油价走势带来了严重扰动。沙特、俄罗斯和美国已成为左右国际油价走势的主要供应侧博弈方。

国际油价震荡冲高后深度下挫,年均价高于上年。2018 年,世界石油市场基本面重回平衡后再度转为宽松,国际油价震荡上行后又深度下挫,但年均价大幅提升,并一度创下近四年高点。2018 年,布伦特原油期货年均价为 71.69 美元 / 桶,比上年提高 16.96 美元 / 桶,涨幅达 31%;WTI 原油期货年均价为 64.90 美元 / 桶,比上年提高14.05 美元 / 桶,涨幅达 27.6%。10 月 3 日,布伦特和 WTI 原油期货价格分别创下 86.29 美元/ 桶和 76.41 美元 / 桶的近四年高点;但 12 月 24 日,布伦特和 WTI 期货价格又分别跌至 50.47美元 / 桶和 42.53 美元 / 桶的一年多来最低。

争取原油定价权,中国已在付诸行动。自 2018 年推出首个国际化期货后,成交量屡创新高,但要成为有影响力的国际或地区基准合约仍任重道远。

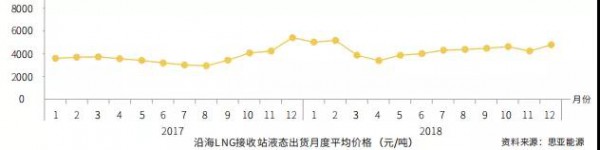

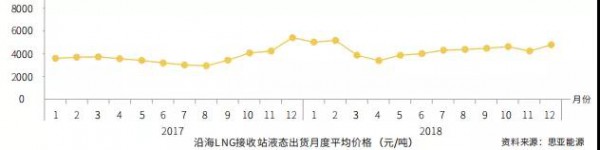

天然气价格总体上涨

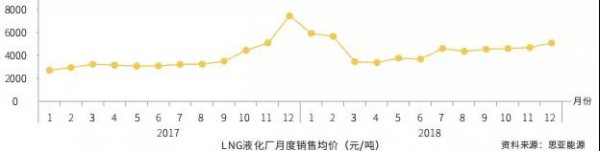

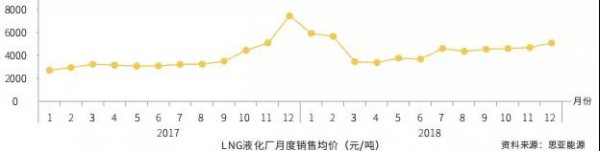

我国 LNG 价格实行市场化定价机制。据思亚能源统计,2018 年我国 LNG 液态分销量约为2500 万吨,占天然气总消费量的 12.3%。我国 LNG 价格在经历了 2017 年底的暴涨之后,由于下游市场需求回落、上游供应增加等因素的影响,2018 年初价格有所下跌,5 月份开始价格又逐渐回升。

2018 年,我国接收站进口 LNG 液态出货平均价格为 4387 元 / 吨,较 2017 年上涨 12%。上涨的原因主要是由于2018 年1-10月国际原油价格上涨明显,与油价挂钩的 LNG 进口价格上涨,全年 LNG 到岸均价为 9.83 美元 / 百万英热单位,同比上涨 42%;同时由于供求紧张,东亚 LNG 现货价格也一路上扬。

2018 年供暖季结束以后,供应给液化厂的管道气价格上涨,促使国内 LNG 液化工厂出货价格走高。LNG 液化工厂出厂加权平均价格为 4245 元 / 吨,较 2017 年上涨 16%。

2018 年电价降成本超过 1600 亿元

2018 年全社会用电量约为 6.81 万亿千瓦时,同比增长 8.5%。电网企业落实降电价政策,发电企业提高市场化交易份额,全年共降低社会用电成本超过 1600 亿元。其中,市场化交易电量约 2.1 万亿千瓦时,同比增长约 31%,占比约为 32%。共降低企业用电成本约 700 亿元。

能源消费预测

2019 年,我国能源消费结构中,非化石能源和天然气仍是拉动能源消费增长的主导力量,占一次能源消费的比重继续提高;煤炭消费量将略有减少,占一次能源消费的比重继续下降;石油占一次能源消费比重保持稳定。

预计 2019 年全社会用电量增长 5.8% 左右,增幅比 2018 年有所下降。考虑极端天气等因素影响,用电量增速可上下浮动 1 个百分点。

预计2019 年煤炭需求量 39.5 亿吨,电力行业仍是影响煤炭消费量的主要行业。

2019 年,预计石油消费量约为 6.2 亿吨,同比增长 1.6%,增速较2018 年下降约 1.8 个百分点。

预计2019 年天然气消费增速有所放缓,全年消费量约为 3100 亿立方米,同比增长 10.4%,增速较 2018 年下降约 7.3 个百分点。

能源供应

2018 年,我国能源生产总体稳中有升,达到 37.7 亿吨标准煤,同比增长 5.0%。其中,原煤增速提高,原油降幅收窄,天然气增长较快,发电量平稳增长。

截至 2018 年底,我国电力装机容量约 19.0 亿 千 瓦, 同 比 增 长 6.5%。其 中2018 年 新 增 装 机 1.2 亿 千 瓦, 同 比 下 降12.6%。全年发电量约 7.0 万亿千瓦时,同比增长 8.4%。

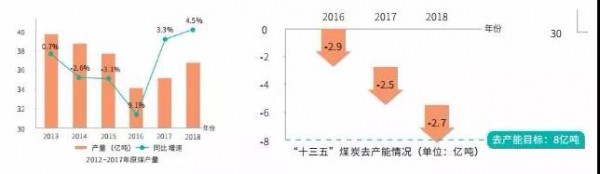

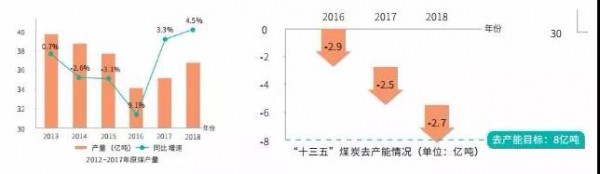

原煤产量恢复性增长

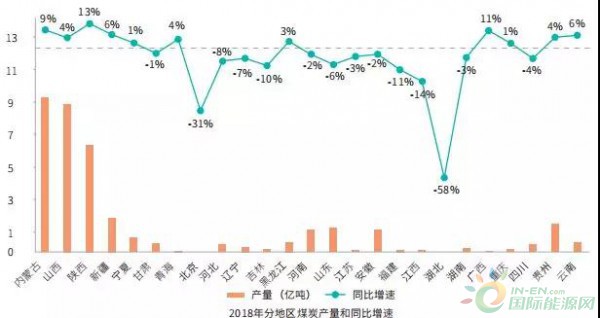

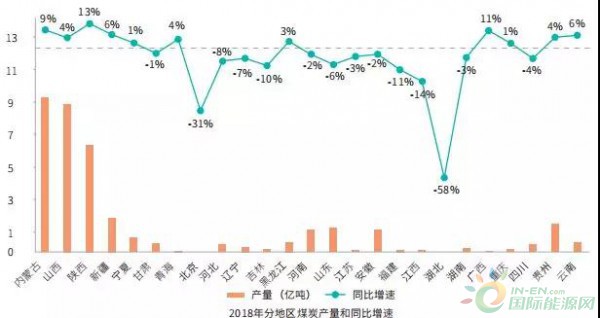

2018 年,全年原煤产量 36.8 亿吨,同比增长 4.5%,连续两年出现增长。煤炭供给侧结构性改革深入推进,“十三五”煤炭去产能主要目标基本完成。

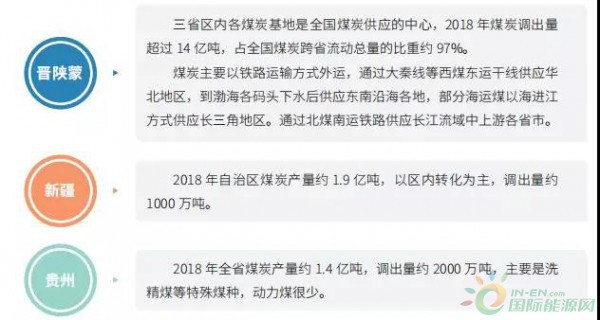

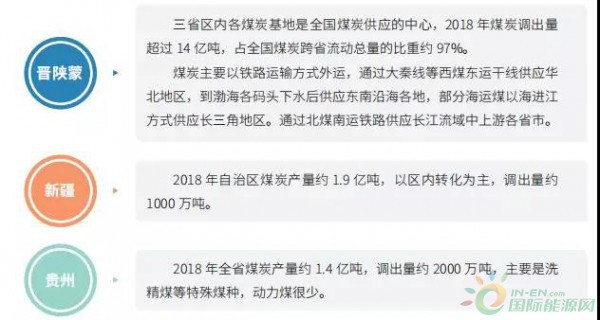

煤炭生产重心继续向晋陕蒙新等资源禀赋好、竞争力强的地区集中。2018 年,内蒙古、山西、陕西、新疆、贵州、山东、河南、安徽等 8 个亿吨级(省区)原煤产量 31.2 亿吨,占全国的 88.1%,同比提高 0.9 个百分点;其中,晋陕蒙新四省(区)原煤产量占全国的 74.3%,同比提高 1.8 个百分点。

石油产量下降趋势趋缓

2018 年,我国石油产量明显递减的势头有所减缓,全年原油产量 1.89 亿吨,比上年下降 1.3%,明显低于 2016-2017 年的减产幅度;鄂尔多斯、塔里木、准噶尔等中西部油田增产。

2016~2017 年,我国原油产量连续两年出现较大幅度下降。2016 年产量比 2015 年下降1487 万吨,降幅 6.9%,2017 年产量下降 818 万吨,降幅 4.1%。2018 年我国原油产量仅比2017 年下降 300 万吨,下降 1.3%,降幅大大收窄。

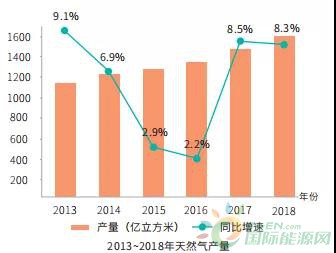

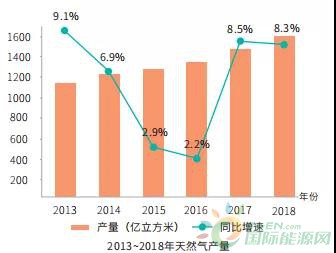

天然气产量大幅增长

2018 年,我国天然气产量约 1603 亿立方米,同比增长 8.3%,增幅达 6 个百分点,主要原因是环保政策的落实推进,使天然气消费需求持续攀升,带动产量大幅提高。

非常规天然气产量大幅增长,产量约187 亿立方米,同比增长 11.5%。分品种看,页岩气产量继续走高,约为 103 亿立方米,比 2017 年增长 13 亿立方米。煤层气产量 56 亿立方米,比上年增长 13 亿立方米;煤制气产量 28 亿立方米,比上年增长约 6 亿立方米。常规气产量增长 7.7%,产量约为 1416 亿立方米,比 2017 年增长90 亿立方米。

可再生能源健康发展

水电。2018 年, 我 国 水 电 发 电 量 12329 亿千瓦时,同比增长 3.2%。水电占一次能源生产比重为 10.1%。全年水电设备利用小时数 3613 小时,比 2017 年增加 16 小时,同比增长 0.4%。

风电。2018 年,我国风电继续保持快速发展势头,全年发电量 3660 亿千瓦时,同比增长 21%,发电量占一次能源生产的比重约为 3.0%。2018 年,全国风电平均利用小时数 2095 小时,同比增加 147 小时。

弃风率下降。2018 年,全国弃风电量从 2017 年的 419 亿千瓦时下降到 277 亿千瓦时,全国弃风率下降至 7%,下降约 5 个百分点,实现弃风电量和弃风率“双降”。新疆、甘肃、内蒙古仍是弃风电量较多的三个地区,但弃风限电情况明显好转,相比 2017 年弃风率分别下降 6%、14%、5%。

太阳能发电设备利用率提高。2018 年,我国太阳能发电 1775 亿千瓦时,同比增长 50.8%,继续保持高速发展。发电量占一次能源生产的比重约为 1.4%。全国太阳能发电设备利用小时数 1212 小时,比 2017 年提高 7 小时。

弃光率下降。2018 年,我国弃光电量 54.9 亿千瓦时, 同比减少 18 亿千瓦时,弃光率 3%,同比下降 2.8 个百分点,实现弃光电量和弃光率“双降”。弃光主要集中在新疆和甘肃,其中,新疆(不含兵团)弃光电量 21.4 亿千瓦时,弃光率 16%,同比下降 6 个百分点;甘肃弃光电量 10.3 亿千瓦时,弃光率10%,同比下降 10 个百分点,两地弃光率连续三年下降。

生物质发电保持稳步增长势头。2018 年,我国生物质发电量 906 亿千瓦时,同比增长 14%。生物质发电量排名前四位的省份是山东、江苏、浙江和广东,分别为 135 亿千瓦时、95 亿千瓦时、92亿千瓦时和 83 亿千瓦时,生物质发电新增装机 305 万千瓦,累计装机达到 1781万千瓦,同比增长 20.7%

核电生产平稳。2018 年,全国核电发电量 2944 亿千瓦时,同比增长 18.6%。核电发电量占一次能源生产的比重为 2.4%。

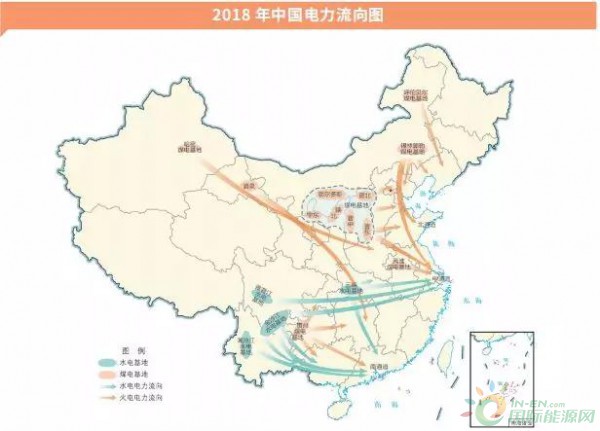

能源流向

煤炭流向

原油流向

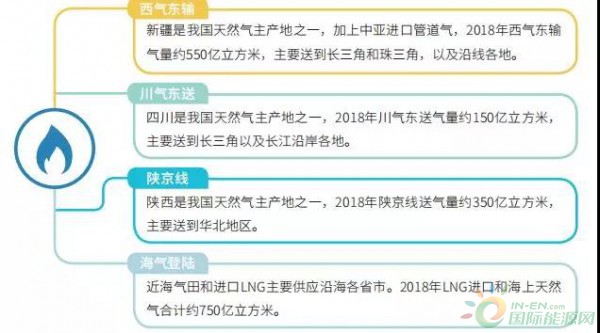

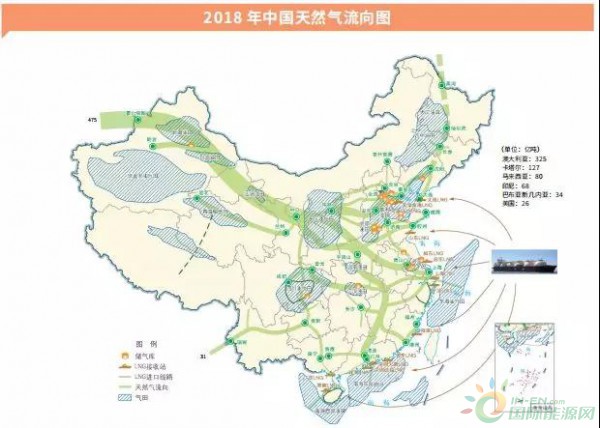

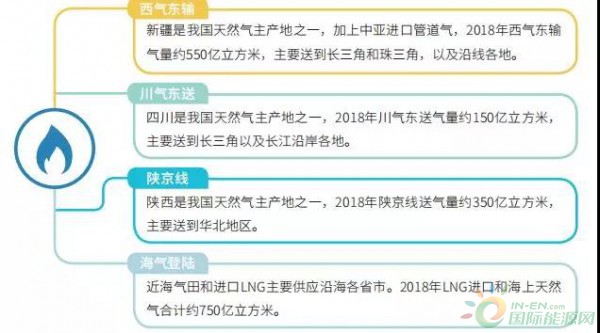

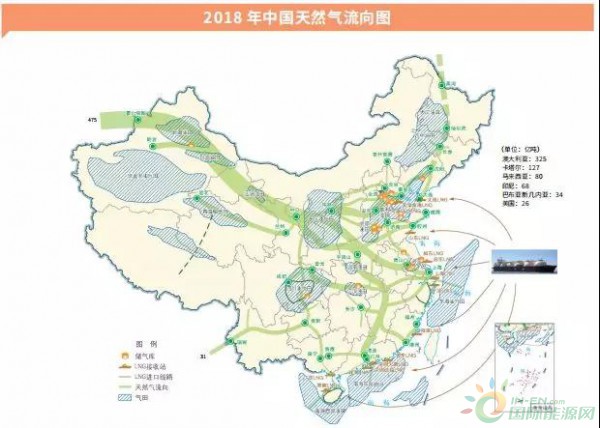

天然气流向

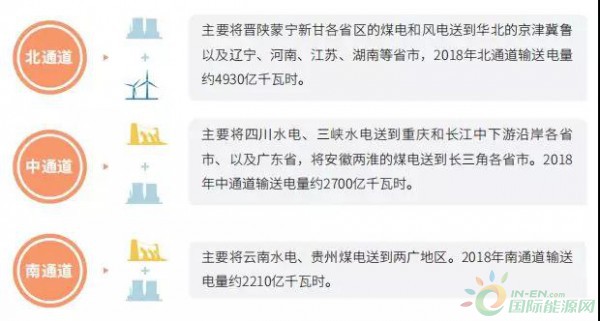

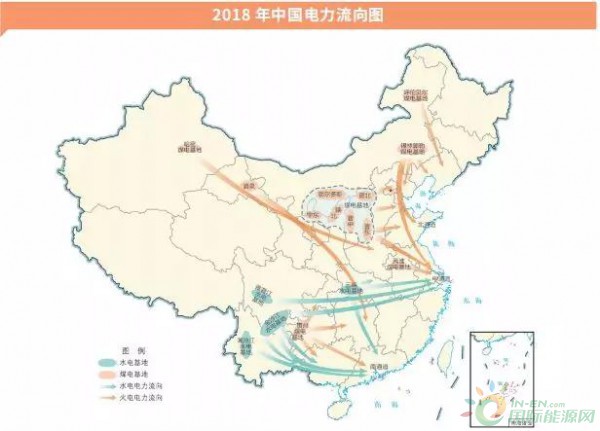

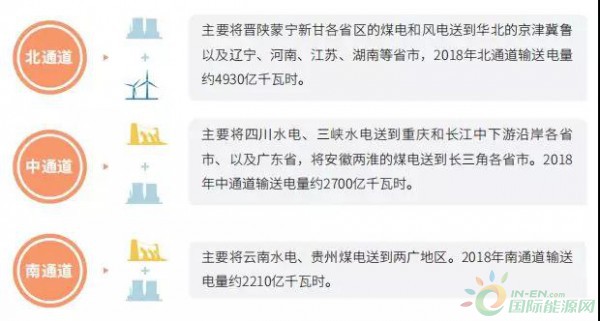

电力流向

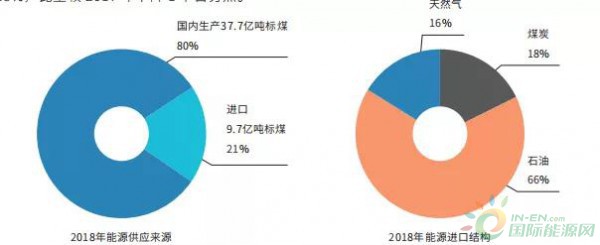

能源贸易

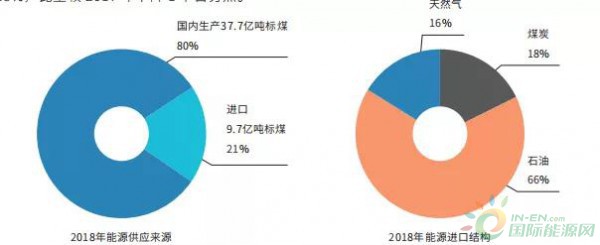

2018 年我国能源对外依存度约 21%。能源进口量约为 9.7 亿吨标准煤,其中原油占 66%,比重较 2017 年下降 1 个百分点,天然气占 16%,比重较 2017 年提高 2 个百分点,煤炭占18%,比重较 2017 年下降 1 个百分点。

煤炭贸易量小幅波动。2018 年,煤炭进口 2.8 亿吨,同比增长 3.9%。其中,硬煤进口 1.9 亿吨,同比增长 3%;褐煤进口 0.9 亿吨,同比增长17%。

原油进口继续较快增长。2018 年,我国原油净进口量达到 4.6亿吨,同比增长 10%。原油对外依存度达到 71%。

天然气进口量大幅增长。2018 年 我 国 天 然 气 净 进 口 量 达 到1200 亿立方米,同比增长 32%。其中液化 天 然 气 进 口 量 为 700 亿 立 方 米(5090万吨), 增长 33%,占天然气总进口量的 58%。管道天然气净进口量为 500 亿立方米(3630 万吨),增长 30%,占比42%。

中国继续引领全球 LNG 需求上涨。2018 年全球 LNG 贸易量同比增长 9% 至 3.13 亿吨。在全球 LNG 进口增量的 2600 万吨中,中国约占 50%。韩国、巴基斯坦、泰国和墨西哥的液化天然气进口也出现了强劲增长。

2018 年 全 球 液 化 天 然 气 供 应 总 量 为 3.26 亿 吨, 比 2017 年 增 长 9%。美 国 ( 科 夫 站、Corpus Christi 1 号 生 产 线 和 Sabine Pass 5 号 生 产 线 )、 澳 大 利 亚 惠 特 斯 通 2 号 生 产 线 , Ichthys)、俄罗斯 ( 亚马尔 2 号和 3 号生产线 ) 和喀麦隆浮式液化天然气等项目投产。

能源建设与投资

2018 年,主要能源行业固定资产投资同比提高 2.2%。其中,煤炭开采和洗选业固定资产投资扭转 2013-2017 年逐年下降趋势,同比增长 5.9%;石油天然气开采业固定资产投资降幅收窄到 0.7%;炼油和燃气生产和供应业投资增幅较大,分别为 10.1% 和 6.4%;电源投资2010~2015 年期间基本平稳,2016-2018 年持续下降,2018 年较上年下降 6.2%;2018 年电网投资比上年提高 0.6%。

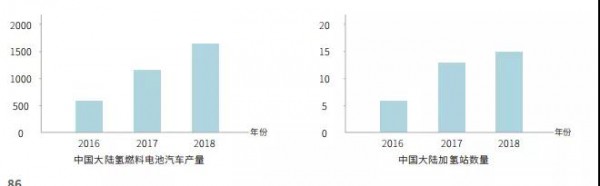

氢能技术专题

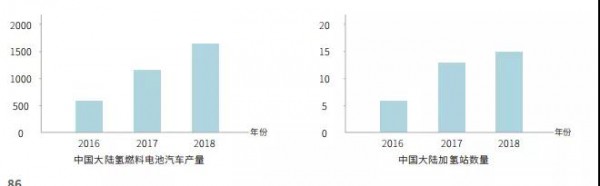

2018 年是“氢能元年”,氢能成为能源技术领域的一大热点。

氢能产业联盟成立。2018 年 2 月 11 日,由国家能源集团牵头,国家电网公司等多家央企参与的跨学科、跨行业、跨部门的产业联盟——中国氢能源及燃料电池产业创新战略联盟——在北京宣告成立。

全国第一份加氢站管理暂行办法。2018 年 7 月 11 日,佛山市住房和城乡建设管理局发布《佛山市加氢站管理暂行办法》(征求意见稿),公开征求社会各界意见。这是国内地方政府首例公开对外发布、实行的较为全面的加氢站管理办法。

12省市开通氢能公交线路。2018 年,全国已有北京、上海、广东佛山及云浮、江苏如皋及盐城、辽宁新宾、四川成都、河南郑州、河北张家口、山西大同等 12 个市县开通氢燃料电池公交线路,累计投运的氢燃料电池公交车已突破 250 辆。其中,张家口先后投运氢燃料电池公交车 74 辆,成为全国拥有氢燃料公交车数量最多的城市。

中国氢燃料电池汽车首次出口国外。2018 年 9 月 10 日,马来西亚砂拉越经济发展公司与佛山飞驰汽车就氢燃料电池客车供应和交付签署谅解备忘录,将分批采购氢燃料电池客车投入马来西亚砂拉越州首府古晋的公路运营。氢燃料电池汽车出口马来西亚,不仅实现了我国氢燃料电池汽车出口零的突破,更代表着国内氢能汽车成果获得的国际认可。

氢能关键技术

氢气生产。氢气不能直接开采,是二次能源。因此,要发展氢能,就需要研究高效、廉价、低碳的制氢技术。考虑到成本因素,近期煤制氢和天然气重整是主流技术路线。

氢气储运。氢气体积能量密度低,不足甲烷的 1/3,沸点为 -253℃,比天然气低 91℃ ,难以像 LNG 一样液化储运。考虑到氢气的体积能量密度和沸点,氢气的储存运输成本会达到同等能量天然气的数倍。因此,储运技术是氢能大规模发展的一个瓶颈。

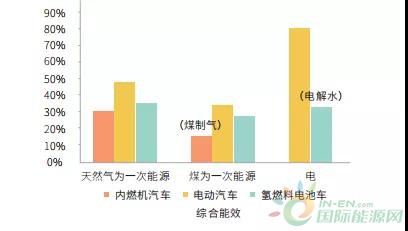

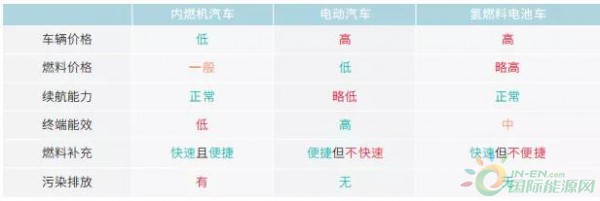

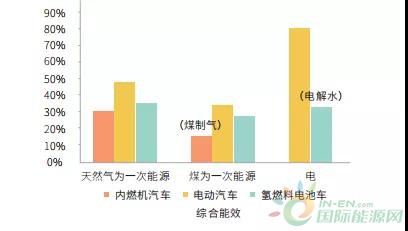

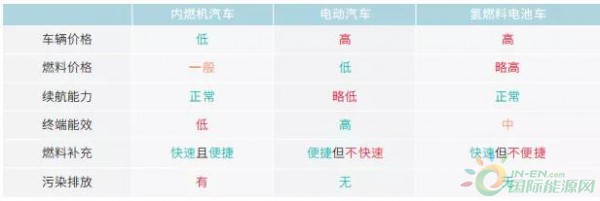

氢燃料电池汽车。相对于传统内燃机汽车,氢燃料电池车无污染排放、能效较高,用燃料电池车替代燃油、燃气车辆,有利于节能减排。相对于电动汽车,氢燃料电池车在续航里程和燃料补充速度上有优势,但在燃料价格、能效、燃料补充便捷性方面占劣势,要根据不同车型的应用场景进行选择。

目前,氢气在生产、储运、利用方面都有一些技术需要研究突破。研究氢能技术有利于带动制氢、燃料电池等相关产业的发展。另外,煤制氢作为车辆燃料,可以降低我国油气对外依存度,保障能源安全。然而,必须清醒地认识到,目前氢能技术还有许多不足,各种方案同时并存。发展氢能不宜冒进,一定要从节能、环保、经济等多方面综合考虑,认真比选技术路线。

能源政策

2018 年,为实现能源行业高质量发展,打赢三大攻坚战,多项能源领域政策相继出台,内容包括打赢蓝天保卫战、促进清洁能源健康发展,切实化解过剩产能,解决清洁能源消纳问题等。体制改革方面,政府工作报告提出的“一般工商业电价降低 10%”目标基本完成,电力、油气体制改革持续深化。

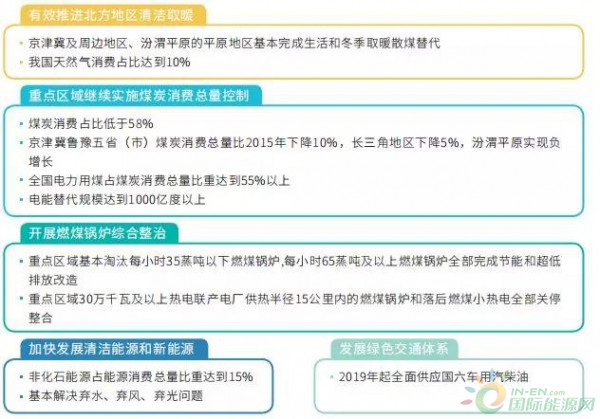

能源绿色发展 - 打赢污染防治攻坚战

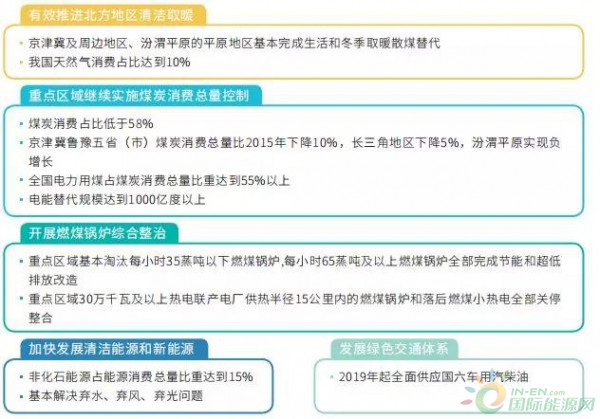

2018 年,国务院印发《打赢蓝天保卫战三年行动计划》,《计划》提出了优化能源结构,推进能源资源全面节约等关键举措。

总体目标:经过3 年努力,大幅减少主要大气污染物排放总量,协同减少温室气体排放,进一步明显降低细颗粒物(PM2.5)浓度,明显减少重污染天数,明显改善环境空气质量,明显增强人民的蓝天幸福感。

重点领域:京津冀及周边地区、长三角地区、汾渭平原

能源绿色发展 - 光伏

普通光伏电站发展很快,部分地方出现弃光问题;补贴缺口持续扩大,据行业估计,2018 年我国可再生能源补贴缺口已超 1400 亿元,其中光伏补贴缺口超 600 亿元。由此国家能源局出台《关于 2018 年光伏发电有关事项的通知》(业内称作“5.31 新政” ),要求合理控制 2018 年新增光伏项目建设规模,除扶贫项目外,电价及补贴双双降低 0.05 元 / 千瓦时。

“5.31新政”,表明了国家对于推进光伏平价上网这一目标的决心。文件的发布对光伏市场产生了一定的冲击,也使光伏行业从业者意识到,若要长期保持可持续健康发展,则必须摆脱依赖补贴的发展心态,同时转变旧有的发展理念,从一味做大转变为提质增效,切实加强光伏行业的竞争力。

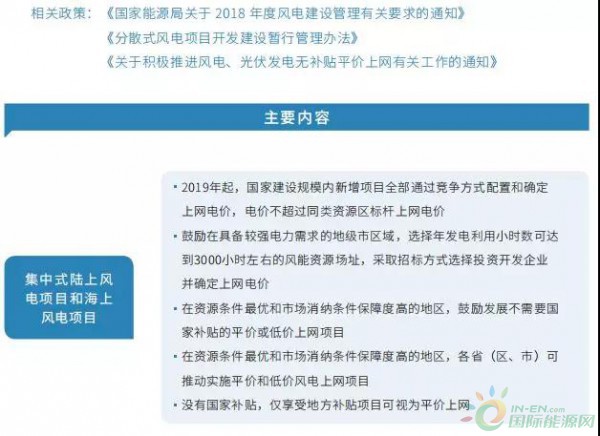

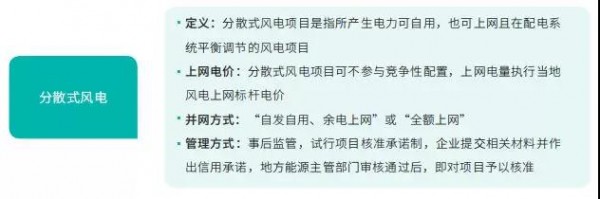

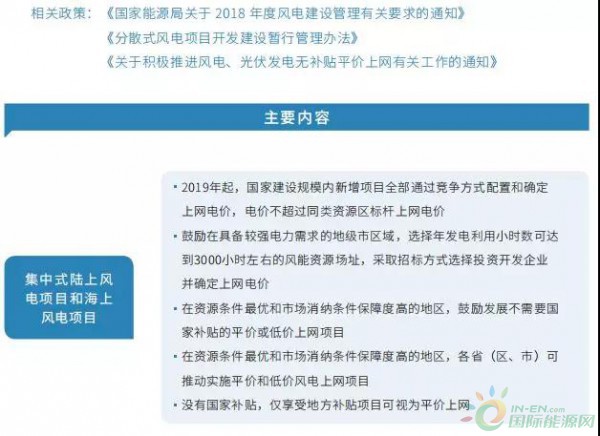

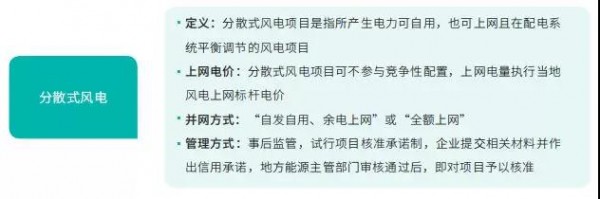

能源绿色发展 - 风电

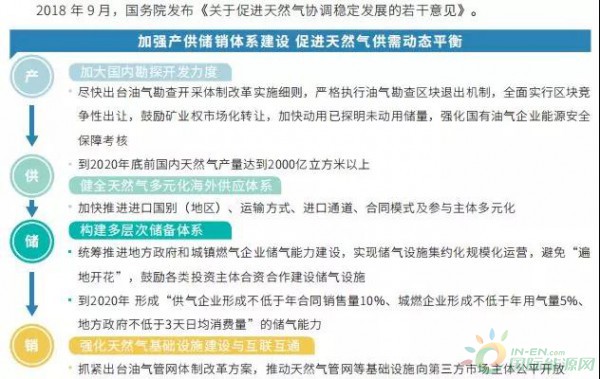

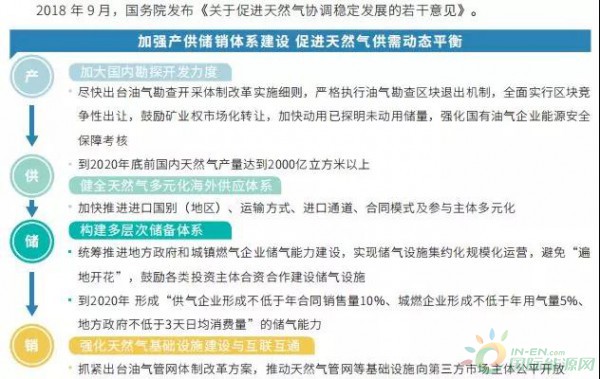

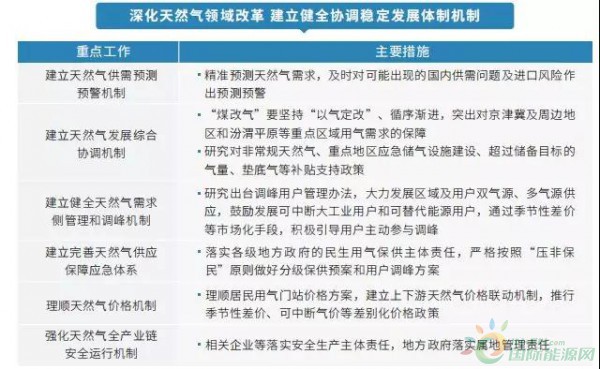

能源绿色发展 - 天然气

能源绿色发展 - 煤电超低排放和节能改造

2018 年 8 月,国家能源局、生态环境部发布《关于印发 2018 年各省(区、市)煤电超低排放和节能改造目标任务的通知》,要求煤电超低排放改造 4868 万千瓦,节能改造 5390.5 万千瓦。

能源领域供给侧结构性改革 - 防范化解过剩产能

2018 年 4 月,国家发展改革委发布《关于做好 2018 年重点领域化解过剩产能工作的通知》,就 2018 年煤炭、煤电化解过剩产能目标及重点任务进行了明确。煤炭力争化解过剩产能 1.5 亿吨左右,确保 8 亿吨左右煤炭去产能目标实现三年“大头落地”。淘汰关停不达标的 30 万千瓦以下煤电机组。

煤炭:加快退出安全保障程度低、环保问题突出且整改不到位的煤矿;不断完善中长期合同、产能置换指标交易、应对煤价异常波动、煤炭储备和库存、社会责任企业等制度。

煤电:完善化解煤电过剩产能工作协调机制,督促地方制定落实工作实施细则。2018 年 5 月,国家能源局发布了《国家能源局关于发布 2021 年煤电规划建设风险预警的通知》,就全国各省(市、区)2021 年煤电规划建设风险预警情况进行了发布。

能源领域供给侧结构性改革 - 加快优质产能释放

2018 年 2 月,国家发展改革委、国家能源局等四部委联合印发《关于进一步完善煤炭产能置换政策加快优质产能释放 促进落后产能有序退出的通知》。

推动落后产能退出。支持与自然保护区、风景名胜区、饮用水水源保护区重叠煤矿、灾害严重煤矿和长期停工停产煤矿加快退出,相应产能置换指标折算比例可提高为200%

支持优质产能增加。支持一级安全生产标准化煤矿、优化生产系统煤矿增加产能,所需产能置换指标折算比例可提高为200%

能源领域供给侧结构性改革 - 解决清洁能源消纳问题

2018 年11月,国家发展改革委国家能源局印发《清洁能源消纳行动计划(2018-2020 年)》。

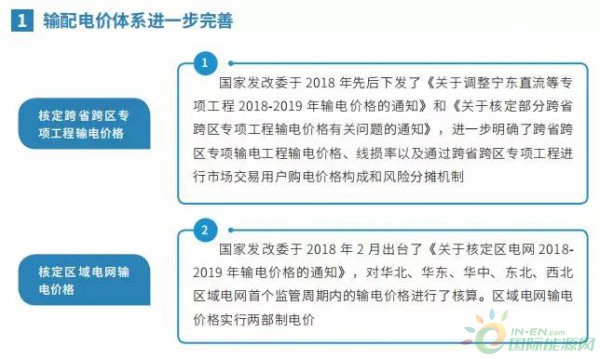

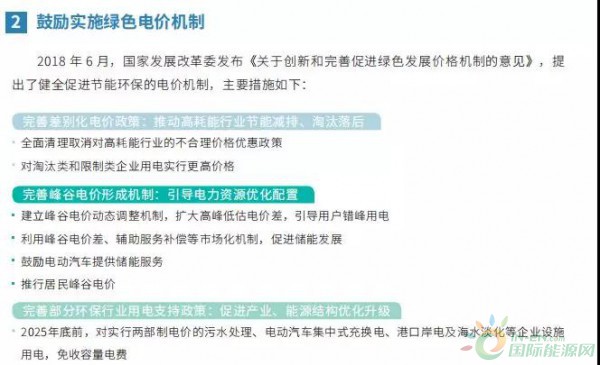

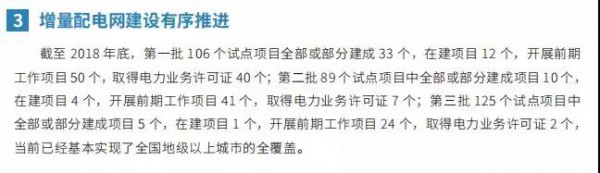

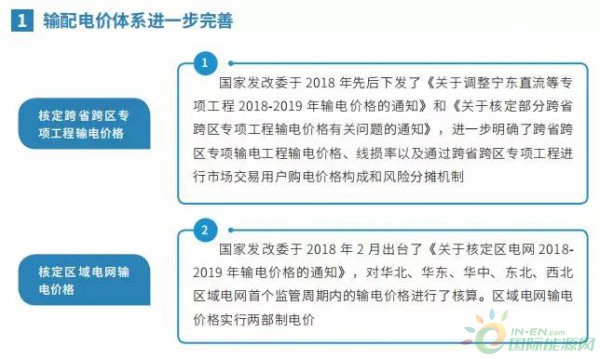

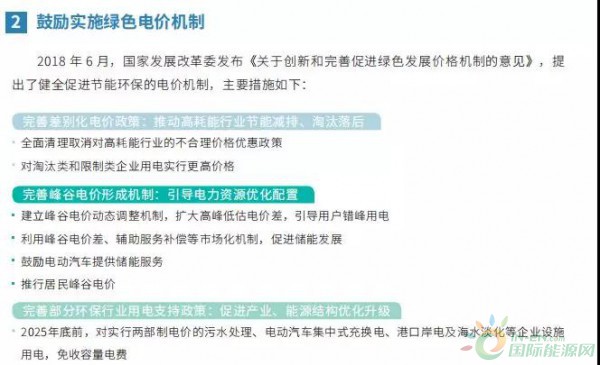

能源体制改革 - 电力

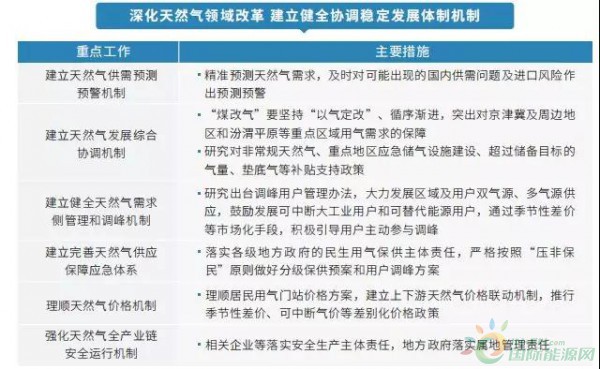

能源体制改革 - 油气

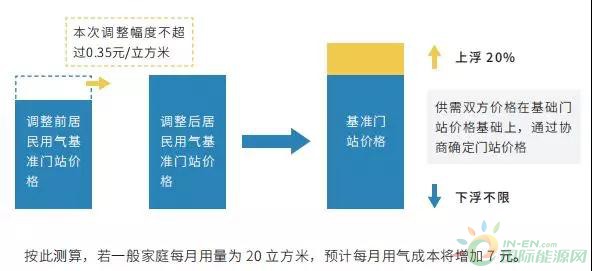

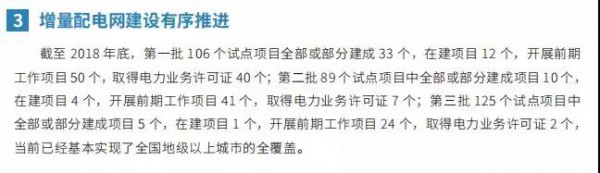

2018 年 5 月 31 日,国家发展改革委印发《关于理顺居民用气门站价格的通知》。

理顺居民用气门站价格。自6月10日起 :居民用气由最高门站价格管理调整为基准门站价格管理;居民与非居民用气基准门站价格水平相衔接,不再区分居民非居民用气门站价格

价格机制。天然气定价将灵敏反映供求变化和季节性差价,引导用户错峰用气。

民生保障。各地综合考虑居民承受能力等因素,合理疏导终端销售价格。对城乡低收入群体及北方地区农村“煤改气” 家庭予以适当补贴。