2015年以来,继澳大利亚密集投产6个LNG项目13条生产线5880万吨/年产能之后,美国又密集投产6个LNG项目12条生产线5120万吨/年产能,外加俄罗斯1650、马来西亚480、印尼200万吨/年产能的“助阵”,如此短时间内1.333亿吨/年产能密集投产,尤其是美国喀麦隆(Cameron)等项目在2019年集中接踵投产,使得2019年全球LNG贸易量猛增了4000万吨,LNG供给随之出现宽松局面。与此同时,部分项目超产能生产,使得这一局面更加宽松。超产部分均为现货销售,让现货价格跌势更甚。另一方面,当前愈演愈烈的全球新冠肺炎疫情短期内较严重地抑制了LNG需求,使供给宽松局面进一步加剧,导致LNG现货价格一跌再跌,并在 “跳水价”低位徘徊。另外,近期WTI徘徊在20美元/桶低油价对LNG现货价格形成了进一步叠加。

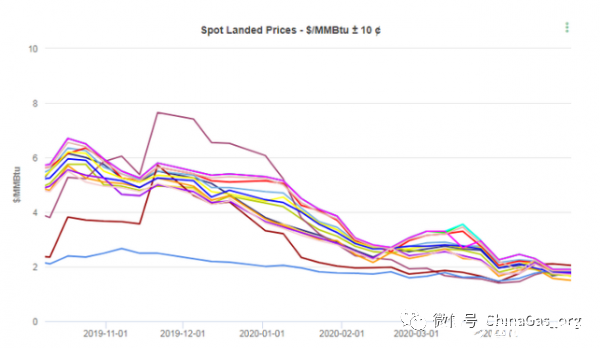

由此,中国LNG现货到岸价格由2018年11月的11.48美元/MMBtu降到2019年9月的4.28美元/MMBtu,之后有所回弹。今年1、2月间,现货价格一个月内又快速下跌近2美元/MMBtu,之后进一步下探到4月30日的1.9美元/MMBtu(图1,广东)。

LNG现货低价无疑是消费者的福音,但对于国际贸易企业来说,却是风险重重。国际贸易企业要按契约精神履行早年签署的长贸合约,执行长贸量,在现货低价情况下,一方面要想尽一切办法降低长贸合约履行量,另一方面做套期保值来降低长贸高价风险。所幸的是,在LNG现货价格远远低于长贸价格的2019年,我国LNG贸易企业,通过种种努力,大大降低了效益风险,赢得了比周边邻国更好的贸易效益。据IHS统计,中国长贸比例低于周边LNG主要进口国。2019年全球LNG现货贸易量占总贸易量的28.2%,其中亚洲现货贸易量占全球总现货贸易量的65.1%,中国的现货贸易量占亚洲现货贸易量的35.7%,远高于排在第二位日本的16.9%和第三位印度的16.3%。。中国现货进口量占中国总进口量的34%,比例高于全球平均水平(图2)和周边国家水平。可见,在当下现货价格如此低水平情况下,中国签订长贸协议的量是最低的,是低现货价格时期的大赢家。中国企业对长短贸与现货比例的把握要好于LNG其他主要进口国。

当然,中国三大石油集团公司LNG进口情况不尽相同。2019年中石油、中石化、中海油已签订应执行的长贸合同量分别为1440、1005、2389万吨,其中因自身发展海外LNG业务而应执行的长贸合同量分别为330、760、1120万吨,分别占22.9%、75.6%、46.9%。三大集团想尽办法降低应执行长贸合同量,实际执行分别为931、1078、2086万吨,其中来自自有项目的长贸量分别为85.7、797.8、852.7万吨,分别占各自实际执行长贸合同量的9.2%、74%、40.9%。这说明:1)与预先签约比,实际执行长贸合同有一定调整余地;2)自有项目因在项目合资公司内部有一定话语权,调整执行长贸量的余地更大一些;3)三大集团中,中石油集团力度更大一些,优化得更好一些。

中国长贸价格亦低于周边LNG主要进口国。2018-2019年,中国的现货平均价格为7.923美元/MMBtu,与中日韩印四国现货平均价格7.929美元/MMBtu几乎持平,但包含长贸与现货在内的总平均价格却有较大差距,中国的总平均价格为9.32美元/MMBtu,比四国总平均价格9.86美元/MMBtu低0.54美元/MMBtu,分别比日、韩、印的9.49美元/MMBtu、9.61美元/MMBtu、11.02美元/MMBtu都低。在现货平均价格几乎持平情况下,总平均价格最低意味着长短贸价格最低。由此可见,如果站在当下LNG现货“跳水价”情境下审视若干年前签订长贸合约、似乎是“傻子”行为的话,则周边邻国都不比咱们聪明。