5月20日,由中国能源研究会储能专委会/中关村储能产业技术联盟编写的《储能产业研究白皮书2020》(以下简称,白皮书)在线上对外发布,白皮书公布了全球及中国2019年储能市场发展概况以及备受业界关注的中国电化学储能厂商排行榜。

这个权威的数据,可以直接反应全球及我国储能行业的最新发展趋势,以及国内各个储能企业的走势。

一、10个国家储能装机规模占九成

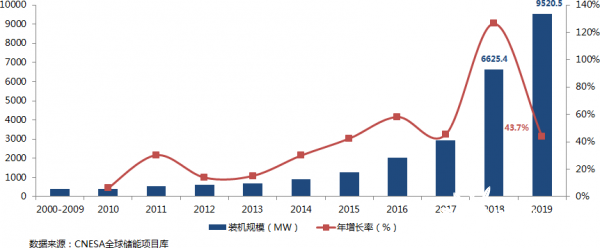

2019年,全球电化学储能累计装机规模为9520.5MW,新增装机为2895.1MW,与2018年的高增长相比,2019年全球市场有所回落,但是仍然维持了前几年全球储能平衡发展的态势。

全球电化学储能市场累计装机规模(2000-2019)

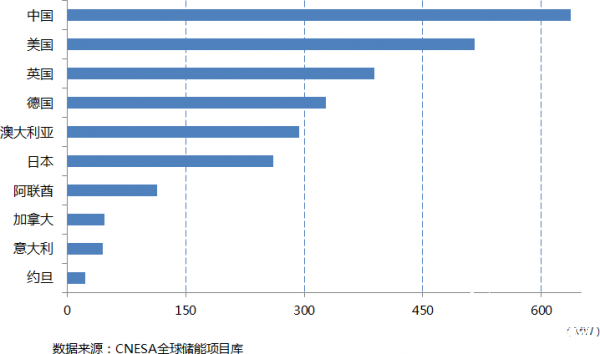

根据CNESA统计,全球装机规模排名前十位的国家分别是:中国、美国、英国、德国、澳大利亚、日本、阿联酋、加拿大、意大利和约旦。规模合计占2019 年全球新增总规模的91.6%。

2019 年全球新增投运电化学储能项目装机规模排名前十国家

2019年中国电化学储能新增投运规模为636.9MW,同比下滑 6.7%,但仍位居全球榜首。中国市场之所给人疲惫之感,其中不少项目是来自于2018年规划待执行的项目,这是行业自有统计数据以来,首次出现同比增速为负的情况。电网侧储能的“急刹车”,让各方开始冷静思考电网公司在未来储能发展路径中应扮演何种角色,以及在政府有效监管下如何发挥作用。

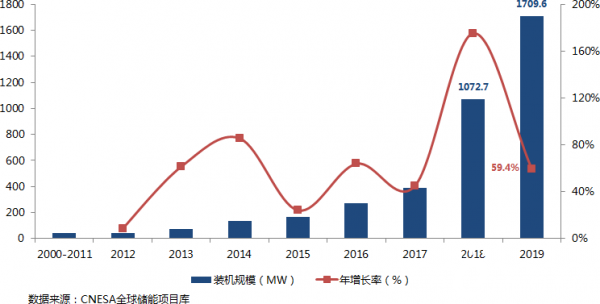

中国电化学储能市场累计装机规模(2000-2019)

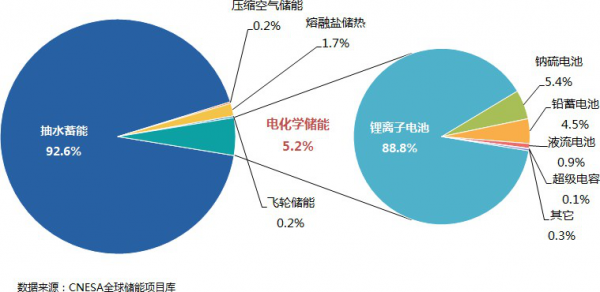

二、锂电成为电化学储能的主力

无论从中国还是全球来看,锂离子电池在电化学储能产业中越来越占据主导地位,几乎一统天下。在全球电化学储能累计装机中,锂离子电池占比88.8%,同比2018年提升2.5个百分点。中国市场这一数据为80.6%,同比提升近10个百分点。

全球储能市场累计装机各技术路线市场占比(2000-2019)

中国储能市场累计装机各技术路线市场占比(2000-2019)

过去十年,锂电池性能提高了3倍,成本下降了90%,锂电不断攀升的市场份额让其它技术路线的发展空间受到挤压。值得注意的是,以南都电源主导的铅炭电池在锂电面前开始丧失竞争力。有业内人士认为,目前铅炭电池的售价在0.7-0.8元/Wh,在充放电效率和循环寿命上,铅炭电池的度电次成本高于锂电。

三、南都优势地位被取代

CNESA 研究部以“全球储能项目库”为基础,以公开渠道获取的项目信息和企业自主提报的项目信息为依据,分别对储能技术提供商、储能逆发器提供商、储能系统集成商,按照其2019年在中国市场中新增投运项目的装机规模排名。

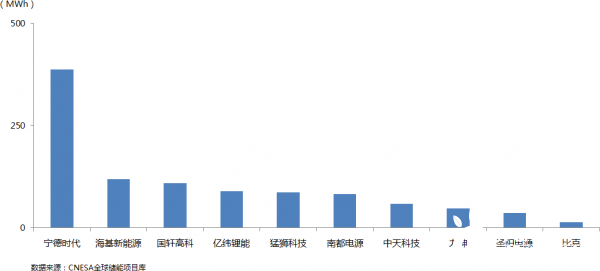

2019 年中国储能技术提供商排名

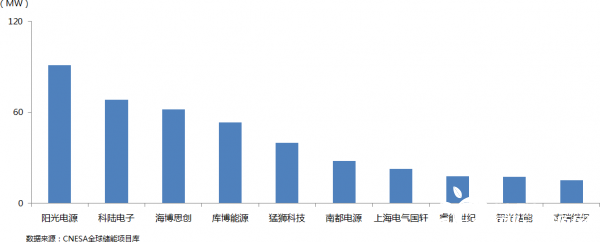

江山代有人才出,长江后浪推前浪,储能企业新旧交替,排名次序也朝夕变幻。与2017年、2018年相比,南都电源在储能电池和系统集成领域的榜首位置分别被宁德时代和阳光电源替代。

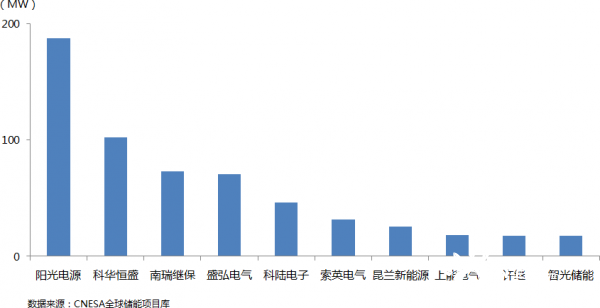

2019 年中国储能PCS厂商排名

在行业相对低迷的情况下,以宁德时代和阳光电源为代表的龙头企业开始展现出自身的优势。宁德时代在电池领域的地位优势明显,无论从成本、技术还是规模上,暂时无人能撼动其地位。在PCS和系统集成领域,阳光电源从众多企业中脱颖而出,双双位列国内市场第一名。

2019 年中国储能系统集成商排名

与此同时,我们注意到,海基新能源、亿纬锂能、上能电气、智光、上电国轩、南瑞继保也首度进入榜单,储能赛道竞争依旧激烈。

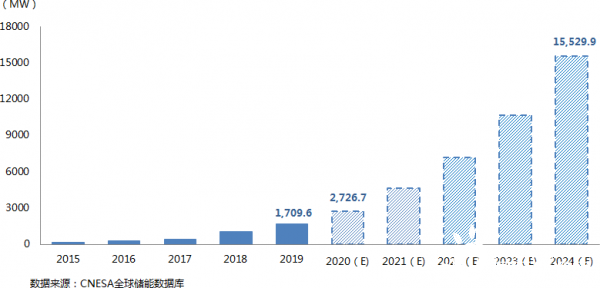

四、中国电化学储能被踩急刹车

截至2019年底,中国电化学储能项目的累计装机规模为1709.6MW,同比增长59.4%,不过与2018年175.2%的增长率比起来,高速发展的电化学储能装机似乎踩了急刹车,但是 2019年636.9MW的新增装机规模,仍然保持了中国储能市场的平稳发展。

纵观2019年全年,中国储能产业的发展呈现出七个特点:

多因素影响储能项目盈利性,市场规增速放缓;

储能厂商加紧海外市场布局,国内储能建设及运营主体向多元化发展;

5G 基站、船舶岸电等领域或将成为储能应用新热点;

"后指导意见”时代,政策多维度促储能应用;

电力市场化建设持续进行,为储能市场化应用奠定基础;

物理储能技术应用取得新突破,电化学储能技术研发取得新进展;

储能标准化实施方案出台,推进储能标准体系完善。

五、2024年我国电化学储能装机直逼24GW

2019年,中国电化学储能新增投运规模出现回落,同比下滑6.7%。究其原因,最核心的仍然是项目的盈利性丌足,而这需要市场机制完善、价格机制调整、技术创新和相关政策的大力支持。一般而言,理性调整后的市场通常会积聚更大的能量,CNESA认为,未来五年,保持行业快速发展的持续动力没有变,积极因素仍占主导地位,我国电化学储能市场仍将保持稳健、快速的发展态势。

为了更全面地反应未来电化学储能的发展,本版白皮书中,CNESA 研究部将分保守场景和理想场景分别对2020-2024年电化学储能的市场规模进行预测。其中:

保守场景:2020年,电化学储能市场继续稳步发展,累计装机规模达到2726.7MW。“十四五”期间,随着更多利好政策的发布,电化学储能应用的支持力度将逐步加大,市场规模不断增加,年复合增长率(2020-2024)将保持在55%左右,预计到2024年底,电化学储能的市场装机规模将超过15GW。

中国电化学储能累计投运规模预测(保守场景)

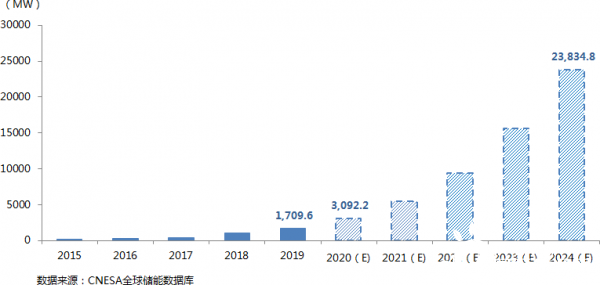

理想场景:2020年,电化学储能在保持稳步収展的同时,还将落地一些2019年规划的、受政策影响而未建设的项目,累计装机规模达到3092.2MW。“十四五”期间,充分考虑各类直接或间接政策的支持,年复合增长率(2020-2024)有望超过65%,预计到2024年底,电化学储能的市场装机规模将接近24GW。

中国电化学储能累计投运规模预测(理想场景)

无论是保守还是理想场景的预测,储能产业快速发展的大势不可逆。储能技术与产业的前期积累,使其具备顽强的生命力和持续发展的基础。能源革命的发展需求,特别是可再生能源和分布式能源的大规模利用,对储能有巨大的需求。电改的逐步深入,也给未来储能深度参与市场化的电力运营铺平了道路。

来源:储能100人