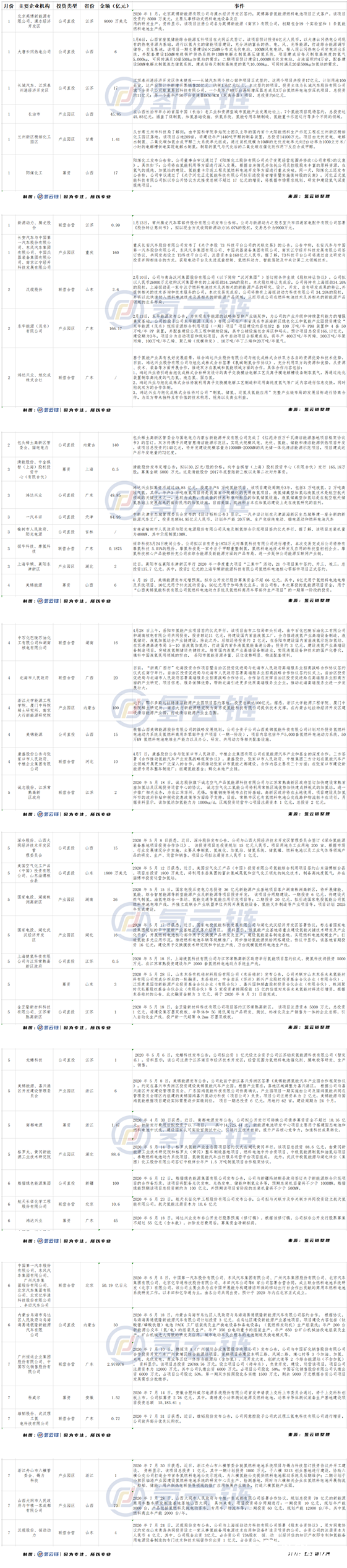

尽管受到疫情影响,2020年氢能产业整体发展速度有所放缓。但在投资方面,对比2019年氢能产业在投资金额方面实现了逆势上扬。在资本的推动下,氢能产业的发展速度得到了一定保障。

小编整理了2020年1-7月氢能行业的投资项目(其中不包括没有具体项目内容及资金数目的框架性协议、股权交易协议等),其中公开的投资事件超过50起,并有多起项目达到100亿级别的投资规模,2020年1-7月国内氢能产业名义总投资金额超过1300亿,同比增长超过30%。

根据氢云链数据库显示,2018年氢燃料电池产业相关投资及规划资金超过850亿元,2019年1-7月名义总投资规模达到1000亿。在疫情影响严重、顶层设计缺位、国补政策犹抱琵琶半遮面的情况下,2020年1-7月氢能产业投资额仍实现了大幅增长,显示了产业热度仍在,市场对于氢能产业信心仍存。

值得一提的是,2020年1-7月公开的投资事件中达到100亿投资规模的项目达到了5起,其中有2起是在疫情最严重的2月签订,而2019年同期仅有2起百亿级别,这也是2020年产业投资金额增长的重要原因。

受补贴政策流出、各地方政府与企业持观望态度等待政策的影响,4月后产业投资增长放缓。受疫情逐渐平息、社会生产逐渐恢复、国际氢能产业蓬勃发展等各方面影响,预计在补贴政策正式出台后,第四季度国内氢能产业投资额将再次大幅增长。

图1 2019年与2020年1-7月各月投资项目总金额情况对比(单位:亿元) 来源:氢云链整理

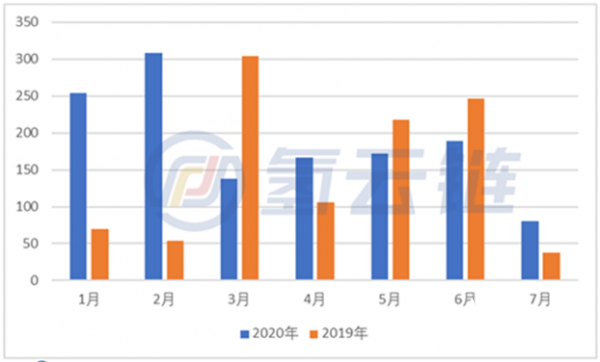

按省份看,内蒙古、广东、山西等省份依靠大型制氢项目在投资金额方面名列前三,重庆、湖北则依靠大型汽车产业园项目进入前5,非珠三角、长三角地区成为产业投资主要去向。

需要指出的是,进入投资额前十的省份中,除了最末的江苏与广西,其余省市均都主要依靠制氢项目与汽车产业园项目拉高投资额,显示目前投资的主要去向是上游氢气制备和下游氢燃料电池汽车集群建设。

图2 2020年上半年各省份氢能投资项目总金额情况(单位:亿元) 来源:氢云链整理

从项目类型看,主要分为产业基金、产业园区投资、公司直投及联营合营四类,其中产业园区与公司直投仍是资金主要去向,占比分别达到53%和36%。

对比2019年,2020年产业园区投资仍在扩大,意味着布局氢能产业的地方政府数量仍在增加。

公司直投规模大幅上涨,有助于实现氢能产业的规模化发展,在产能释放后将有利于解决目前氢能产业产品成本高昂的现状,另一方面也意味着现阶段氢能产业园区的建设已经取得一定成效,大量项目落地有助于加快实现产业集聚。

联营合营当前投资额占比与2019年对比变化不大,主要变化在于除了以参股形式进入氢能产业之外,企业间项目合作的案例大幅增加。

产业基金募集同样变化不大,但需要指出的是,2020年亿华通等以氢能产品为主营业务的企业成功上市引起行业热议,与一级市场公开的投资事件显着减少形成鲜明对比。

图3 项目类型分布情况 来源:氢云链整理

氢云链按照时间顺序,对2020年1-7月氢能相关行业投资整理如下: