政治意愿、补贴扶持、市场机制、社会对高电价的承受力,让欧洲完成了在中国看似不可能完成的任务——高比例消纳可再生能源。越往后,市场机制的作用越关键

可再生能源——尤其是风电和光伏——在欧洲发展迅速,2020年发电量占比已经近40%,这与欧洲对可再生能源的激励政策密不可分,其中2009年发布的可再生能源指令和欧盟的能源气候目标起到了很大的作用。

总体来看,欧洲各国可再生能源的激励政策,经历了从大规模的政府补贴到市场竞价的发展过程,推动可再生能源逐步深度参与电力市场,通过市场机制实现高效消纳。

可再生能源的快速发展,通过集合竞价商参与电力市场,也对电力市场带来了变化,导致日内市场愈发活跃,交易品种也更加精细。另一方面,边际成本几乎为零的新能源拉低了电力现货市场价格,但补贴在消费端体现,零售电价被推高。

随着新能源成本降低、补贴退坡,以及越来越多公司提出碳中和目标或强制公布绿电份额,长期购电协议(PPA)日益壮大,成为当前新能源进一步发展的常见市场机制,推动了无补贴新能源的发展。

欧洲可再生能源参与电力市场的发展历程表明,随着成本下降,退补和提高市场化程度是可再生能源发展的必然趋势。同时,健全完善的电力市场机制是实现高比例可再生能源消纳的有效保障,电力现货市场是能够反映可再生能源发电极低边际成本优势的有效机制。

但是欧洲从溢价补贴到拍卖补贴和PPA的兴起,也说明了这个过程是逐渐发展的,扶上马再送一程,仍然需要有力的政策支持。在企业纷纷出台碳中和目标和提高绿色电力比例的大背景下,长期购电协议PPA在欧洲越来越流行,对推动无补贴新能源项目的发展起到了积极作用,值得参考。

补贴在欧洲各国陆续退出

欧洲新能源的发展同样离不开补贴。各国实施的补贴机制包括配额制,绿证,固定上网电价,差价合约,溢价机制,招标电价等,在可再生能源发展的不同阶段,分别采取不同的补贴政策,大方向是逐步向市场化演变。

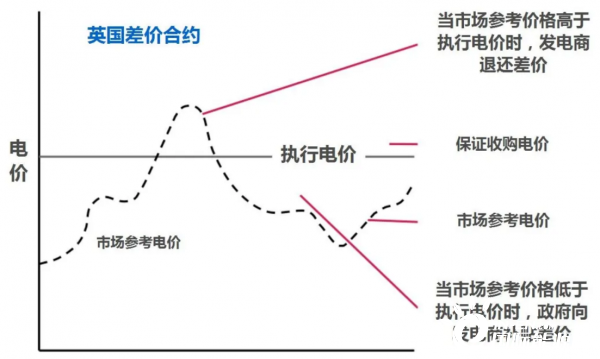

以英国为例,2015年起英国陆续停止了新建风电光伏项目的配额制,也称可再生能源义务机制。并在2017年完全进入以招标确定价格、依据市场价格灵活调整电价补贴总需求的差价合约(Contract for Difference, CfD) 政策,即可再生能源发电企业通过竞价参与电力市场,并与政府成立的差价合约交易公司签订购电协议,确定执行电价(Strike price)。

当市场参考电价低于执行电价时,由政府向发电商补贴电力售价与执行价之间的差价;当参考电价高于执行电价时,发电商需要向政府退还差价。市场参考电价不一定和电力交易的实际价格完全一致,但是大致反映了市场价格走势。在此机制下,可再生能源发电商会尽量以接近参考电价的水平竞价,从而获得差价合约的收益。

图1:英国可再生能源差价合约示意图 。

资料来源 英国BEIS

虽然电力市场价格每日波动,差价合约机制确保可再生能源发电企业的实际收益为固定的合同电价。同时因为招标机制引入了竞争,所以合同价能比固定补贴的配额制更好地体现真实发电成本,有助于降低可再生能源补贴和消费者的总支付费用。

英国之前把陆上风电和光伏归类为成熟技术,排除在CfD竞标之外,只包括海上风电这样的新兴技术。但是为了助力“净零排放”目标的实现,英国宣布2021年CfD招标重新向陆上风电和光伏发电开放,预期将拍卖12 GW新项目。

和英国类似,德国通过陆续修改可再生能源法,改变补贴政策。先实行固定上网电价,然后在2012年对光伏发电开始实施市场溢价机制,陆续扩大范围。这一机制下,可再生能源企业的收入包括市场溢价补贴和电力市场售电的收入。

2017年德国正式结束基于固定上网电价的政府定价机制,全面引入招标补贴制度,中标项目将享有20年竞标电价补贴费率。主要原因是可再生能源的规模增大,使得补贴资金连年上涨,增加消费者电价支出,以及风电光伏等技术日益成熟,项目成本日益降低,自身竞争力不断提高。

德国的招标补贴机制自实施以来,广受欢迎,投标十分激烈,平均中标价格也逐年下降。体现出拍卖将可再生能源进一步推向市场,电价补贴能更准确地反映市场需求及真实的发电成本。2020年的可再生能源拍卖也都成功举办,并未受到疫情的影响。尤其是光伏项目大受欢迎,部分也是因为疫情和供应链的中断提高了用户对能源安全的重视。在12月份举办的最新一轮拍卖中,最终有400 MW陆上风电项目中标,电价在0.0559至0.0607欧元/kWh。中标的264 MW光伏项目的电价在0.0488至0.0526欧元/kWh,比2015年下降了近一半。

德国最近出台了2021版可再生能源法,计划2021年起每年拍卖至少8GW的可再生能源项目,实现在2030年光伏装机总量翻倍到100GW,陆上风电为71GW,海上风电为20GW,生物质能发电装机增加到8.4GW,届时可再生能源占发电比达到65%。而其他国家也不甘落后,纷纷承诺了拍卖,据初步统计欧洲十国在2021年将拍卖至少40GW风电光伏项目。荷兰,葡萄牙,丹麦和爱尔兰也将会举行拍卖,还没有公布具体容量。这显示了在欧盟绿色新政以及有力的气候政策框架的推动下,成员国政府对可再生能源的大力支持。

灵活多样、实时高效的电力市场

可再生能源在欧洲参与电力市场的方式也随着补贴机制逐渐演变。

在发展初期,可再生能源成本较高,直接参与电力市场没有价格竞争优势,欧洲许多国家主要采用固定电价机制,由配电网运营商以固定价收购可再生能源,由输电网运营商统一纳入现货市场。随着补贴机制不断演变,欧洲各国的可再生能源参与电力市场的程度越来越高。因为边际成本很低几乎接近零,所以可再生能源在日前市场通常是最优先竞价上网的电源。差价合约和溢价等补贴机制都鼓励可再生能源发电商直接参与电力市场,利用其低边际成本的价格竞争优势,提高新能源消纳能力。

欧洲电力市场相对成熟,中长期市场,现货市场和平衡市场协调配合,共同应对风电光伏波动性出力特性对电力系统的冲击。同时欧洲高效互联电网链接统一电力市场,跨国输电发达,实现了更大范围之内配置可再生能源。

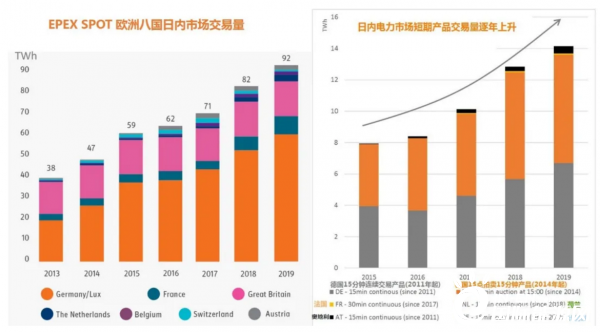

电力市场也不断发展,来更好的适应波动性较大的可再生能源发电量的逐渐增加。除日前市场外,日内交易市场近年来逐渐活跃,交易产品种类也从拍卖和小时合约扩展到更细分的15分钟和30分钟交易,使得市场参与者能够在实时电力平衡前最大限度的调整风电和光伏出力的预测误差。

以欧洲最大的电力现货交易所之一EPEX SPOT为例,其日内市场交易量近年来遥遥上升,也反映了可再生能源参与电力市场的程度越来越高。2020年日前市场交易量为510.4TWh,覆盖德国、法国、英国、荷兰、比利时、奥地利、瑞士和卢森堡八个国家,其中德国份额最高。日内交易量达到了111.2 TWh,同比2019年上升21%。而在日内市场的各种产品中,15和30 分钟短期交易产品的交易量也逐渐上涨,也主要以德国为主。

图2:EPEX SPOT日内市场年交易量以及15分钟和30分钟短期产品年交易量(TWh)

资料来源: EPEX SPOT

EPEX SPOT交易所目前约有300名会员参与交易,大致可以分为发电企业,金融机构,用户,电网运营商,和集合竞价商Aggregator等。交易所一般都设定一定的准入条件,而集合竞价商的引入,便利了小型可再生能源发电商参与电力交易,作为他们的代理,协助如小型风电场在市场售电和管理平衡成本风险。

集合竞价商可以和多个发电商签订集合的代理合同,确定售电收入曲线,以及每兆瓦时电量的代理费用。然后在电力交易所参与日前日内市场等,获取收入。一般来说,集合竞价商会尽量代理不同类型的多个发电商,比如新旧风电场都有一定的数量,来提高效率降低风险。

图3:欧洲电力市场示意图(以EPEX SPOT为例)

资料来源: EPEX SPOT

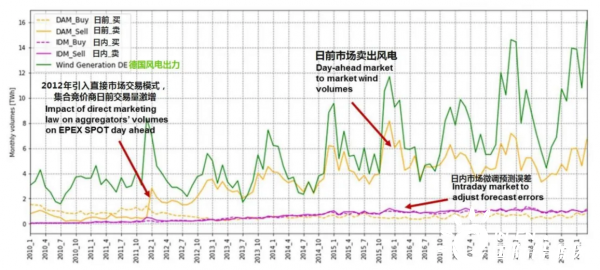

从德国电力交易量数据也可以看出集合竞价商代表的可再生能源发电商参与现货市场的动态走势。2012年德国引入“直接市场交易”模式之后,集合竞价商在日前市场的交易量激增,每月可以达到风力发电的70%以上,说明大多数风电场参与了交易。每月的风力发电量从2010年的3 TWh,随着风电装机的增加持续上升,在2019年达到了16 TWh。日前市场出售风电(黄线)的投标量和风电出力趋势(绿线)也大致一致。同时,可再生能源发电商再利用日内市场(紫线)继续调整预测误差(绿线和黄线之间的差值),减少潜在的不平衡费用。

图4:2010年以来德国电力现货市场集合竞价商月度交易量以及风电出力

资料来源:EPEX SPO,单位:TWh

批发电价走低,零售电价升高

可再生能源在电源结构中所占比例越来越高,其边际成本又接近于零,对于以成本决定出清机组和价格的电力市场也有影响,主要表现在会陆续拉低现货电价。第一,白天光伏出力表现最为充分,更容易替代原本作为调峰机组的成本较高的气电和抽水蓄能机组,压低峰值负荷电价。2019年日前市场峰值负荷年均价为40.5欧元,比2011年降低了16欧元。第二,可再生能源作为优先机组先被调度,在风电光伏出力较大再遇上负荷较低的时段,容易引发负电价,这就拉低了年度平均价格。

2013年德国全年只有64个小时为负电价,陆续增加到近两年的150小时以上,在2020年则突破了200小时。德国最新通过的可再生能源法,提出如果连续15分钟为负电价,那么可再生能源发电方就不再享受补贴。这一新规则只适用于2021年后新建的项目,已运营的项目仍然按照之前的’连续六小时负电价取消补贴额’规定,但是这一规则有可能会略减负电价的小时数。

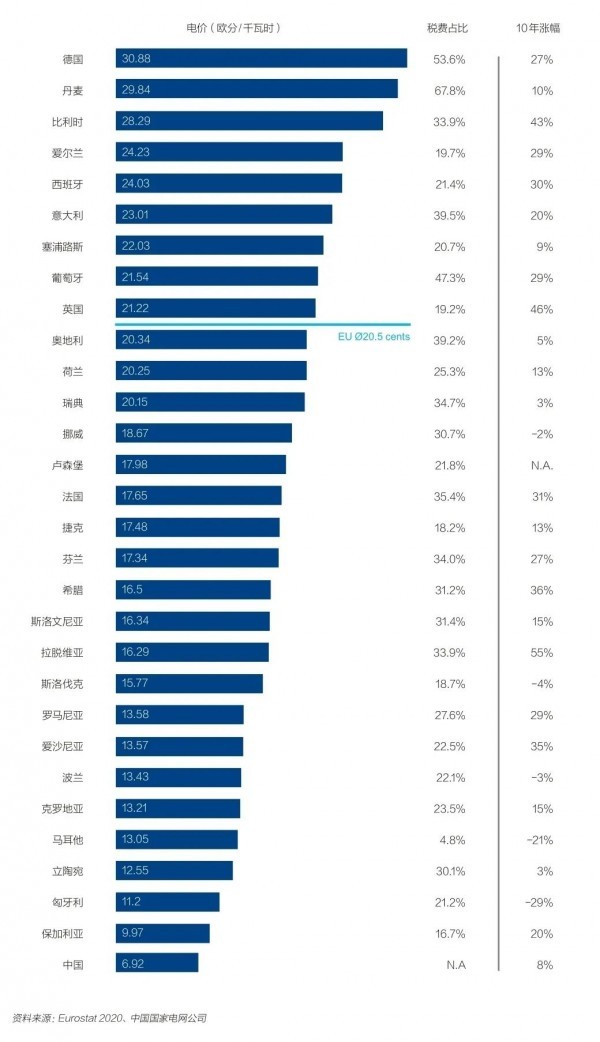

虽然高比例可再生能源会降低现货电价,但是日益增加的可再生能源补贴会逐渐反映在消费端,这从欧洲各国的零售电价可以反映出来。居民电价较高的德国和丹麦,以及西班牙和英国,都是风电光伏比例较高的国家,部分也因为本来税费占比就高。

同时,可再生能源的波动性也会对电网安全约束造成影响,需要更多的灵活性机组。英国最新研究报告指出,尽管近年来电力现货市场平均电价走低以及负电价频发,英国电力系统的平衡成本随着波动性可再生能源比例的提高已经比之前增加了20%,平均约为5英镑每MWh,高于前些年的1英镑的水平。2021年1月初,因为寒潮影响叠加风电出力低,英国电力供给紧张,电网一周内两次发布缺电警告,1月8日的平衡市场晚高峰价格飚升为4000英镑每MWh,这些增加的成本都或多或少会转移至消费者帐单。

图5:欧洲主要国家与中国居民电价比较

数据来源:Eurostat 2020、中国国家电网公司

长期购电协议越来越受欢迎

随着越来越多的项目达到电网平价,政府补贴也逐渐降低,推动可再生能源项目市场化,无补贴可再生能源购电协议(Power purchase agreement, PPA)在欧洲越来越受欢迎。也因为越来越多的公司提出了碳中和承诺,加入RE100全球可再生能源倡议,或者在法律上被强制要求公布其可再生能源在能耗或电耗中的占比,进一步推动企业可再生能源 PPA 采购。

2013 年,欧洲只有 3个国家开发了PPA项目,2020年增至 13 个。欧洲企业PPA采购累计装机容量从100 MW上升到2020年底的11 GW, 145个项目中的70%为风电项目。西班牙和德国的采购量遥遥领先。这大力推动了无补贴的商业可再生能源项目的发展。

PPA项目大受欢迎,连煤电大国波兰都紧追直上。今年1月28日德国光伏巨头BayWa 宣布签订了波兰第一个无补贴的PPA光伏项目。位于德波边境的65MW的Witnica光伏电站将提供绿电给海德堡水泥集团下属波兰的Góra?d?e水泥厂,计划在7月接入电网,合同期为10年。BayWa表示,其目标是在未来五年内在波兰发展超过1GW的光伏和风电项目。

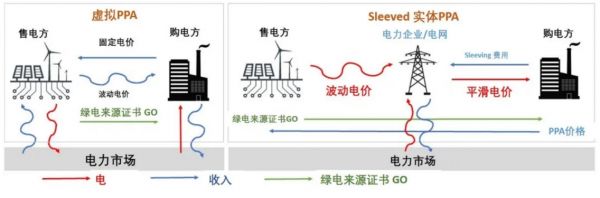

PPA即长期购电协议,企业与独立的电力生产商、公用事业公司或金融公司签署协议,在约定期限内以固定价格承诺购买一定数量的可再生能源电力。大的工业用户也会签一些直接购电协议,以锁定长期电价,规避风险,同时保证了绿色电力消费。实际中,PPA的种类有很多,可以分为实体PPA(Sleeved or physical PPA) 和虚拟PPA(Synthetic or virtual PPA)。合同条款包括如合同期、电量、电价、绿证价格、交割期、交割点等,成为买卖双方电力购售和银行融资的基础。

实体PPA就是售电方和购电方直接签订,然后售电方再和电网公司沟通将电力输送给给购电方,一般两者会在同一个市场区域,协议通常为15到20年,该方法的劣势在于协议条目繁多冗杂。而虚拟PPA则是一种由企业和售电方签署的金融差价合约,企业通过合约给定价格购电,售电方需要一份与电网公司签署的一份独立的授权管理合同,通过此合同来获得即期付款。

虚拟合同能够使得跨国企业可以签订风电光伏PPA项目,比如德国企业采购北欧国家或者西班牙的绿电,推动了PPA的快速发展,不用拘泥于本地发售用电。这既借助于欧洲统一电力市场和丰富的电力金融产品,绿电来源证书(Guarantee of Origin,GO)也起到了很大的作用。

虚拟PPA合同机制下,售电和用电方不需要位于同一电网甚至同一电力市场竞价区域,灵活性很高。上文提到的波兰光伏电站PPA就是虚拟合同。固定价格的虚拟PPA近似于差价合约。购电方支付固定价格给售电方的风电场或光伏电站,收入则为电力现货市场价格以及绿证。

售电和用电方还可以同时参与电力市场,前者售电,后者从供电公司购电。相比之下,实体PPA虽然也可以参用电力企业向购电方收取sleeve中介费用的方式,来把售电侧的波动电价转为平滑的固定价格曲线,同时售电方提供绿证,但是灵活性还是不如虚拟PPA。

图6:两种常见的绿电PPA合同类型比较

资料来源:KYOS