随着“双碳目标”的提出,一批新能源新贵日益受到资本市场追捧,近两年就有多家新能源公司成功敲钟,其中于2019年登陆创业板的运达股份备受瞩目。

运达股份是中国最早加入风电行业的老牌主机制造企业之一,截止2021年底,其在手订单已达1279.76万千瓦,创下历史新高。

今年三月初,彭博新能源财经发布研究报告显示:2021年,中国新增吊装容量前三名的整机商分别为金风科技、远景能源和运达股份。这是其首次位列前三,较2020年上升两位,首度跻身风电整机排名的第一梯队,比第二名远景能源仅差17万千瓦,市场份额均约14%,与第一名金风科技的20%,尚有距离。

但其快速增长的潜力引起行业和媒体关注,甚至有行业自媒体观察员们已经喊出“运达超第一还有多远?”的口号!

骄人的业绩反应到资本市场就是股价飞涨,2021年6月份到11月份近半年的时间,运达股份股价从每股不到15元冲至每股50元以上!

上市不到三年,备受资本追捧,可谓出道即巅峰,但随后的表现市场并不买账,自去年到顶之后股价便一直处于下跌状态,究竟有何蹊跷?

当我们深入研究运达股份近三年的经营数据,以及其所在行业的公开数据,或可寻得端倪。

高质量风险。2021年下半年开始,从风电行业媒体大量刊载了风电设备公开招标的数据、风电设备事故现场实况。从招标中可以看到运达股份整体的中标业绩突出。

高中标率背后的逻辑其实不难理解,一方面优势客户基本盘稳定,新兴客户大量突破;另一方面也顺应低价杀单的业态竞争环境。是运达股份飞速实现了产品降本增效?还是其舍命杀价拿订单?暂不好评说。

但从风电设备事故的数据统计中,运达股份“露面”的频次并不低,且不说远的,近期就有两起与之有关的风电事故报道:

2022年4月9日,浙江宁波北仑总台山某风电场发生机组着火烧毁事故。

2022年4月11日晚,河南内黄某分散式项目发生机组倒塔事故。

低价可能带来的质量风险,已经让行业开始反思如何实现可持续发展的问题了。

其实,运达股份在手订单饱满,根据其年报,截止2021年末运达股份累计在手订单12.9GW,公开数据显示行业排名第二。不缺业务的情况下,报出低于1500元/千瓦的史上最低价抢单,这种行为到底是恶意竞争还是锐意进取?

对销售订单“猛烈”争夺,低价手段致使毛利下降,以及为应对未来质量风险需要的充足准备金,这一系列的连锁压力,如果应对不当,极易导致企业经营风险。

对运达股份来说,已经完成全国第二的目标,是时候发挥其行业龙头的责任和担当,在可持续发展方面做出与之匹配的体量,通过技术进步、创新等方式来降本增效,当行业引领者,而不是跟随行业业态,采取压缩毛利的方式取得竞争优势。

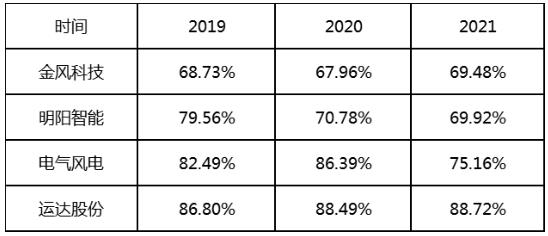

高负债。风电装备制造业的资产负债率70%左右是属于相对正常的情况。运达股份上市前后近3 年公司资产负债率一直维持在85%以上的高位。截止2021年末,其资产负债率高达88.72%,相比2019年增加了近2个百分点。

去年风电行业主流的投标机型从2.5MW单机容量变换为6MW单机容量,技术跨度大、切换速度快,存在较大的技术和质量风险,企业应储备一定比例资金,单独以风险拨备的方式应对不时之需,以及快速响应客户需求。

在这种高负债运行情况下,一旦出现批量质量事故必然会产生资金压力和财务风险。

运达股份与同行业可比公司资产负债率对比情况(数据来源:巨潮资讯网,公司年报)

运达股份近三年营业收入与利润情况(数据来源:巨潮资讯网,公司年报)

运达股份这种超出行业10个点以上的高负债率,显然是在拓展市场和技术研发上做出的取舍造成的,在行业高速增长期尚可维持欣欣向荣局面,可一旦行业增速放缓问题就有可能集中爆发。

高层变动

虽然高速增长提振了资本信心,股价持续上扬,但背后的高负债和高事故也令资本回归理性。而高层变动,也让资本对这批新生代持考验和观望状态。

2021年3月8日运达股份前任董事长卸任,正式交棒给新生代,以及更年轻的80后们,也代表着其创业一代完成历史使命。

运达股份的股价飙涨,其内外部股东也趁势高位套现,令市场信心流失。根据Wind数据显示,从2020年1月份开始,其关联投资人开始出现陆续的减持操作。

运达股份高管更是在去年下半年开始频繁减持,如前任董事长在2020年12月份减持0.1%股份;副总经理自2021年9月起连续减持3次,变动后持股比例减少0.06%;另一副总经理自今年1月开始多次减持,变动后持股比例减少0.03%,减持价格区间集中在40元-60元。

运达股份重要股东买卖情况一览(数据来源:Wind)

高层变动,高管频繁套现之后,运达股份的股价却再也没有起来,又回到2021年减持前夕的股价水平了。

综上情况,不禁要问,新生代能否顶住压力,继续带着这艘前进的“战船”乘风破浪,保持运达股份在行业一贯稳健的口碑,提振资本信心?三高运达,欲速可达?拭目以待。