坚守单晶技术,并扶持金刚线供应商,是隆基选择技术和战略方向的第一次转身,这一次转身为隆基成为硅片王者奠定了决胜第一局。

时势造英雄,在新能源替代传统能源的浪潮中,涌现出一批优秀的企业。

隆基股份(601012.SH,以下简称“隆基股份”或“隆基”)无疑是其中的佼佼者。

在成立后第22年,隆基再度用全球组件第一的成绩为自己庆生。

根据Infolink供需数据库统计,在2020年和2021年,隆基股份连续两年稳坐第一名宝座,内外销组件出货总量超过第二名10GW以上。

白手起家的隆基股份,从名不见经传到“制霸”全球,用了20年。

这20年里,隆基从破冰单晶硅片,延展到硅料、组件,完成了产业链纵向一体化;通过绑定耗材、设备生产商,完成横向一体化,进而成为光伏全产业龙头。

这其中,既有“历史进程”的选择,也有个人的努力。

在技术光速迭代的光伏产业,考验的不只是对未来技术发展变化的理解与判断,更是管理建设、团队执行力,以及企业家本人的视野和格局。

在隆基的发展史上,有诸多可圈可点的里程碑事件。最核心的比如,“桃园结义”三兄弟,技术战略三次转身。

桃园结义

在中国商界,同一师门各自创业,抑或成为合伙人,闯出一片天地者并不罕见。

1978年,华南理工大学无线电专业迎来恢复高考后的第一批大学生——78级一个班里3个同学,分别叫李东生、黄宏生和陈伟荣,后来被称为“华南理工三剑客”。

十几年后,李东生成为TCL的一把手,黄宏生创办了创维,陈伟荣成为康佳的总裁,三人撑起了中国彩电的半壁江山。

1986年,兰州大学迎来新生报到,物理系也有三位来自河南的青年才俊,他们分别是叫李振国、李春安和钟宝申。

象牙塔里的天之骄子,是属于那个时代的称谓。怀揣梦想前进的年轻人,惺惺相惜,互相引为知己。

兰州大学科研黄金时代的奠基人,是老校长江隆基。1990年,临近毕业之际,三人在兰大老校长的雕像下约定,如未来能共同创业,公司名字就叫“隆基”。

如同刘关张三人,在涿县花事正盛的桃园,结为异姓兄弟,协力同心,以图大事。

或许在这一刻,兰州大学自强不息、独树一帜的校训,和老校长江隆基严谨务实的精神基因,已注入未来隆基的血液中。

毕业后,三人暂别,各奔前程。

李建国先在华山半导体工作,后回到西安大学协助建立单晶生产线,始终没离开过单晶。

2000年,李振国注册成立西安新盟电子科技有限公司。其主营半导体级单晶硅材料开发、制造与销售,属于李振国最熟悉的领域。这就是隆基股份的前身。

时光荏苒,到了2006年,即便业界全押注在多晶硅技术上,李振国在跌跌撞撞中仍旧坚守单晶硅。

多年的曲折经历,让李振国明白一个道理:能力圈是有边界的。

“独狼”型决策机制下,企业面临较大风险,引入现代管理机制,是必要也是急需,也是为了企业未来的发展壮大。

李振国本人常年活跃在研发和生产一线,对技术有先天嗅觉,但公司战略、组织架构、流程管理等一个现代企业必备的各种要素如何整合,并非他所擅长。

这时,他想起了曾经的同学挚友——钟宝申。

钟宝申此时境况与李振国大不相同。多年致力于磁性材料研究,业已开花结果,成为细分行业的翘楚,营收规模达到5亿元。可是,他也深深地感受到行业的局限性。

2006年初,钟宝申前往马来西亚拜访客户。

在吉隆坡“双子塔”观光时,接到了老同学李振国的电话。“他提出,想到海外购买一批二手单晶炉。当时,我们还谈了光伏产业的前景。”钟宝申对李振国这段话记忆犹新,二人意犹未尽,约定回国面聊。

这一通电话,后来彻底改变了光伏产业的格局。

李振国表现出当时企业家罕有的胸襟与气魄:将钟宝申推上董事长座位,自己则出任总裁。不计较个人得失、一辈子做好一件事的执念,是促成二人合作的底层基石。

随后,光伏版俞伯牙钟子期之交开始上演。高山流水琴三弄,明月清风酒一樽。

二人保持默契,互相信任。在公司里,李振国的精力主要在开发与维护重要市场客户,和公司重大事项决策;钟宝申则负责战略规划、经营管理和技术研发等。

李振国的理想、激情和冒险精神,加上钟宝申的冷静、深刻与思维缜密,双剑合璧,所向披靡。

相较于李振国、钟宝申,三兄弟中另外一位主角李春安显得格外低调。

其实,在隆基的发展历程中,时时刻刻都可寻觅到他的身影。并且,未来他还将继续扮演重要角色。

他们三人的缘分,从1993年便已埋下种子。前文提到的钟宝申创业的电磁设备公司,就是钟宝申和李春安一起下海创办的,名字叫沈阳隆基。

2000年,李振国的西安新盟,随着业务的推进,急需引进外部资金。而志同道合的校友无疑是最佳的人选。

于是,2003年,李春安出资880万元投资了李振国的西安新盟,占股44%。随着钟宝申加入,三位兄弟终又重聚。

2006 年,西安新盟正式改名为隆基股份,开启了光伏新篇章。

黎明前的黑暗

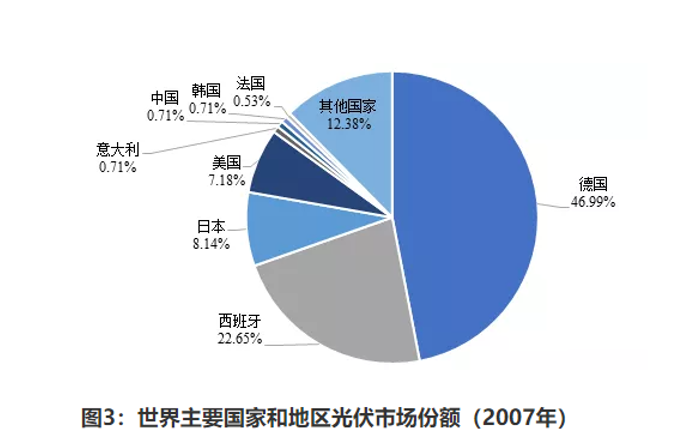

2000年,是光伏发展史上举足轻重的一年,在这一年里,德国政府颁布实施了《可再生能源法案》,计划通过高额补贴大力扶持本国光伏产业,实现对清洁能源的利用。

由德国开始,荷兰、意大利等一批西欧国家开始了光伏发电的产业化之路。中国光伏企业也如雨后春笋般涌现。

时间来到2004年,德国更新了《可再生能源法》,强制光伏发电并网,同时给予每度电0.45-0.62欧元的补贴。其影响便是爆发了一波光伏抢装潮。

提前布局的中国光伏军团,凭借无可比拟的人工成本优势和地方政府的大力扶持,自然成为最大受益者。

据联合国贸易与发展报告数据,中国2002年的劳动力工资水平,仅相当于美国的2.1%、日本的3.4%、新加坡的4.3%、韩国的7.8%、马来西亚的19.2%。

数据来源:IIGF观点 |中国光伏产业发展及投融资

2005年12月,如日中天的无锡尚德电力(现已退市)率先登陆纽交所,施正荣凭借23.13亿美元身价,登顶中国首富。

靠卖化妆品出道的苗连生,创立了英利能源;安防用品起家的彭小峰则开办了江西赛维,相继成功赴美上市。苗连生后成为河北首富,彭小峰成为江西首富,光伏产业的大佬们一时风光无二。

福兮祸所依,祸兮福所伏。

相较而言,国内光伏产业基础较为薄弱。在市场需求突增的情况下,企业发展势必首先集中资源,进入技术壁垒较低的环节。

彼时,国内光伏龙头主要集中在产业链下游的组件和电池片上。这一环节技术含量相对不高,只需购置相关设备和原材料即可进行生产,投资门槛较低,故而竞争激烈。

在这一阶段,资本跑马圈地、企业大举扩张,是中国光伏产业显著特色。

光伏景气度高企,下游环节门槛较低,竞争激烈。其结果便造就了产业重心向上游硅料资源倾斜。

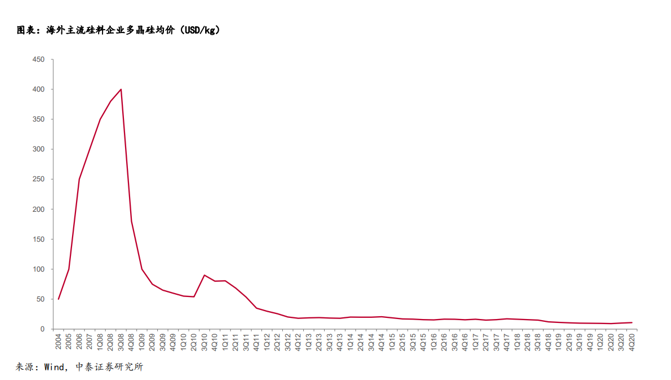

历史总是惊人地相似,2008年多晶硅便上演过“拥硅为王”的剧情,硅料产能错配,限制行业发展,稀缺的硅料,历史最高价格曾突破400美元/kg。

随着市场需求向好、企业规模不断扩大。很显然,其发展趋势便是一体化,逐步向硅片、硅料等上游产业链延伸,通过整合资源来降低成本。

硅料属于大型化工项目,设备投资大,投产周期长,生产工艺复杂。国外技术长年封锁,垄断了市场,而中国多晶硅生产工艺落后、产业规模小、产品质量低。

在当时,解决瓶颈的主要策略还是长单锁定,部分国内企业甚至签订10年合约以锁定价格。

在全球多晶硅供应不足,价格持续上涨情况下,国内光伏企业开始对硅料环节展开积极探索。赛维彭小峰和英利苗连生等光伏大佬,耗资百亿,试图打破国外企业对硅料的垄断。

以洛阳中硅高科、保利协鑫(03800.HK)为首,自主研发的多晶硅技术成功实现产业化后(期间冷氢化西门子法制硅开始普及),多晶硅成为全国投资热点。

另一方面,国外多晶硅生产的单项技术和设备也开始普惠进入中国,技术和装备水平不断提高。

国内多晶硅规模迅速扩大,2006年中国多晶硅产量仅387吨,2007年达到1130吨,2008年达到4210吨,2009年中国多晶硅产量达到20000吨。

供给端大量产能释放,结果可想而知,多晶硅料从超过400美元的价格,到2008年末已跌至每公斤150美元水平。

2009年3月,多晶硅价格最低时每公斤50美元,跌幅近90%。后更是一路跌到2013年的17美元/KG。

签署硅料价格锁定长单的国内光伏企业,苦不堪言。

福无双至,祸不单行。在欧债危机的影响下,欧洲各国政府收紧了钱袋子,开始大幅降低光伏补贴。这对依靠补贴成长起来的光伏产业,无疑是一记重锤。

2012年10月10日,美国商务部宣布,对从中国进口的光伏产品征收34%到47%的关税。与此同时,欧盟正式发起了反倾销和反补贴的“双反调查”。

热了八年的光伏,突然降温到冰点。

此时,产能盲目扩张的后遗症开始凸显。一方面,此前巨额资本投入使企业负债沉重;另一方面,需求萎靡,供过于求,产品价格大幅下滑,企业遭遇严重亏损。

受此影响,风光一时的无锡尚德轰然倒塌,到了破产清算的地步。

“双反”不仅压垮了龙头尚德,也击倒了步子迈得太大的赛维,其在接连巨亏后宣告破产。另一位巨头英利能源,也因股价暴跌低于面值,不得不退市。

残暴的欢愉,必将以残暴终结(These violent delightshave violent ends.——莎士比亚《罗密欧与朱丽叶》)。

在这场由盲目扩张、需求紧缩、补贴退坡导致的产业退潮中,同一个战壕活下来的幸存者,天合光能(688599.SH)、晶澳科技(002459.SZ)、晶科能源(688223.SH)在后来的岁月里,成长为国内光伏军团的中坚力量。

当然,也包括我们文章中的主角。相比于跨界成功的巨头们,技术起家的隆基股份,当时只是无名小卒。

就在各路资本发力跑马圈地、大量扩张产能之际,隆基股份在产能扩张上尤为谨慎。也没有参与长单锁定。

这大概是因为隆基管理层清醒地意识到,多晶硅价格暴涨是有多么不合理。

2002、2003那两年,等级最高的多晶硅每公斤才28美元,居然被炒到400多美元,一旦上游产能铺建完成,高昂的价格便无以为继。

“技术型理性”让隆基在一场疯狂中活了下来,并迎来了“最好的时代”。

第一次转身

我们常常谈到的硅片,一般指的是单晶硅片,占据了90%以上的市场份额。当然,同样也有多晶硅片,只不过因为性能的劣势被遗忘在了历史角落。

其实,光伏产业这幕大戏,多晶硅片曾长期占据主角位置。

2004年以前,单晶硅虽一直是光伏主流的技术路线,但由于其成本较高,应用于发电一直不能获得显著经济效益,因而发展缓慢。

2004年之后,大量企业涌入光伏行业,大都选择了技术门槛更低的多晶硅路线。占领市场份额一度超过80%。

隆基是鲜少坚守单晶硅技术的企业之一。

根据对光伏产业多年的研究和实践,隆基得出了一条结论:降本增效是光伏产业的第一原则。

单晶硅的转换效率远大于多晶硅。未来电池发展的技术路径中,单晶硅的拥趸者,会将高转换效率这一优势继续扩大,带动成本的下降空间也更大。

不过,在当时,成本始终是一个大问题。

那么,是否存在着某项技术,可以使单晶硅成本下降?

回到光伏产业链条中,可以发现这样一个环节:无论单晶还是多晶,须将硅料切割成薄片,方能进行下一步电池的生产。

隆基通过研究进一步发现,众多技术中,降本最大的提升关键,在于绕开游离磨料砂浆、改用金刚线切割技术。

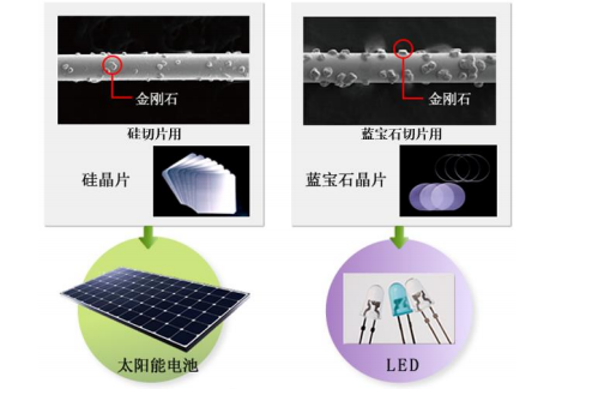

作为新型切割技术,相比于游离磨料砂浆,金刚石线切割具有速度快(4-5倍切割速度)、出片率高(多出15%-20%硅片)、环境污染小等方面的巨大优势。

其最开始应用于蓝宝石切割。

工作原理也不难理解:就是通过电沉积方法,将金刚石磨料以一定的分布密度均匀固结在钢线基体上,通过金刚石线切割机,使钢线高速运动,并带动金刚石以同样的速度运动直接产生切割能力,对物件进行高速磨削,简单说,跟钢丝锯的原理差不多。

金刚线切割技术应用在光伏上面,能够大幅降低硅片生产企业的生产成本。进而提高光伏装机收益率,推动装机量相应增长。

但是,金刚线耗材十分昂贵。

金刚线最早由日本厂商率先研发并进行规模化生产,如日本旭金刚石工业株式会社,早在2007年6月就推出了成熟的金刚线产品。

2014年以前,日企生产技术领先且产能较为集中,占据了全球金刚线大部分市场份额,长期处于垄断地位,其产品售价也居高不下,每米售价约0.4-0.5美元,约合人民币3元/米。

但即便如此,隆基相信,如果能实现国产化替代,规模化生产后,成本一定会降下来。

于是2012年底,李振国和钟宝申便将应用金刚线切割技术提上了日程。在彼时整个行业用的都是砂浆切割技术的背景下,此举无疑是成王败寇的一步险棋。

向成功的老师学习,是最好的追赶策略。钟宝申找到了当时日本最大的一家金刚线厂商登门拜访。

然而,在进行业务洽谈时,对方却表现得对中国企业非常轻视,甚至连产品都不愿意卖给中方,因为担心以隆基技术水平,生产出的下游产品会影响日本公司在行业内的口碑。

对方傲慢嚣张的态度彻底激怒了钟宝申的民族自尊心,隆基作为中资企业,势必将金刚线切割技术拿下。

事后证明,日方为这嚣张的气焰付出了惨重代价。国产化替代这一趋势,未来将席卷光伏、锂电池每一个环节,国外技术垄断者的市场份额,全部被中国企业吃掉。

在那段奔腾岁月里,员工不畏艰辛,众志成城;企业家不计较财富得失,扶持建立国内产业链,其精神和境界值得后来者学习和借鉴。

正基于此,未来中国光伏产业,方能如出海蛟龙,气吞万里。

彼时,国内金刚线的产业链极不完整,从金刚线到切割液、切割机,均处于空白状态。

为了培育金刚线供应商,隆基必须去采购他们的设备与产品,并对他们的技术成长过程,始终保持足够的耐心。

“在这个过程中,公司甚至会有利润损失,但如果不这么做,供应商肯定没法培育起来,公司在成本上也无法快速降低,这是相辅相成的。”钟宝申说。

整个技术攻关的过程并没有那么顺利。据当时隆基技术主管回忆,“实际生产过程中,良率甚至达不到80%,金刚线切割出来的硅片,本来就比常规硅片贵了10%以上,再加上损耗,照这样下去,一年要亏个几千万,还不知道什么时候是个头。”

钟宝申顶住压力,做出一个决策:允许切片厂按照每年亏损4000万元的标准推广这项技术。

事实上,在此后一段时间里,技术攻关团队都在没日没夜地干,一个月加班20多天。

亏损没有持续太长时间。不到6个月“打平”,降本之快超出了所有人的预期。

据专业机构测算,在采用金刚线切片后,国内整个光伏产业每年可节省成本约120亿元。并且,随着规模的扩大,未来会节约更多成本。

以美畅股份(300861.SZ)为代表的一批金刚线切割企业,此时开始崛起。

岱勒新材(300700.SZ)、东尼电子(603595.SH)、三超新材(300554.SZ)和美畅股份等国内金刚石线企业或团队,自2010年前后开始,陆续开始钻研相关技术。

经过一番努力,国内厂商在2014-2015年相继突破80μm以下用于精密切割的电镀金刚石线领域技术,打破了日本厂商的垄断。

2015年,金刚石线实现国产化并规模生产后,产品价格迅速降低,由2012年约1元/米的单价下降至约0.2元/米。

持续工艺优化下,到了2019年12月,金刚石线价格进一步下降至约0.06元/米。国内厂商技术上已完全可以满足客户的生产需求,凭借价格优势迅速吃掉日本厂商的市场份额,可以说,全面完成了金刚石线进口替代。

金刚石线切割工艺能大幅降低硅片制作过程中的非硅成本,从而在单晶切割领域得以快速渗透。2015年开始,以隆基股份为代表的单晶派,开始大规模使用金刚石线工艺。

2019年单晶硅片的市场占有率接近70%,2020年接近90%,全面碾压多晶硅片。其中,金刚线切割替代完成,可谓是将多晶硅片斩于马下的决胜之军,当然,这些都是后话。

以正合,以奇胜。坚守单晶技术,并亲手扶持国内金刚线供应商,可以说是隆基战略方向的第一次转身,这一次转身,为隆基成为硅片王者,奠定了坚实的基础。

可是,下一个问题是,多晶硅派人数众多,单晶阵营形孤难立,打通下游市场是技术大规模推广的关键,其难度不亚于技术的突破。

那么,单晶硅片是如何进行大面积推广?隆基在期间又扮演了什么角色?隆基又是如何完成一体化产业链整合?篇幅所限,未完待续,即将推出隆基的第二次转身,敬请期待。

插曲

在单晶硅片取代多晶硅片的功劳簿上,美畅股份应有姓名。

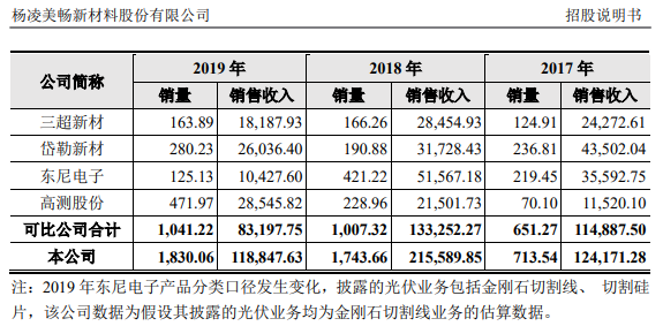

美畅股份招股说明书显示,至2019年,预计其国内、全球市场所占份额分别为47.31%和37.85%,占有率居于首位,营收连续多年超过A股金刚线切割业务上市公司总和。

数据来源:美畅股份招股说明书

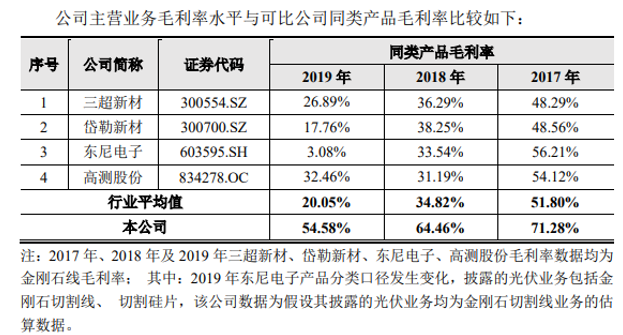

毛利率更是大幅超越对手。即便在2019产能过剩、价格回落时期,其他企业纷纷亏损,美畅股份却依然保持着54.58%毛利率。。

数据来源:美畅股份招股说明书

在我们进一步对美畅股份进行研究的时候,发现其与隆基之间,存在着千丝万缕的联系。

2015年6月30日,吴英、张迎九、任军强、房坤、柳成渊、刘少华等自然人成立了杨凌美畅新材料有限公司,注册资金11,000 万元,吴英认缴出资金额8400万,持股76.36%。

2016年,美畅股份营收仅有1.85亿元,2017年却激增到12.42亿元,短短一年半,在一个高技术壁垒行业中成为佼佼者,国内市占率超过40%。

如果说是这是奇迹,我承认;如果说背后没有推手,我不承认。

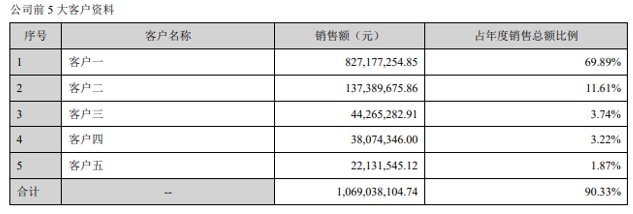

2017年至2019年,隆基股份及其关联方一直是美畅股份的第一大客户,销售金额分别为45866.95万元、45783.31万元和56421.44万元,占营业收入的比例分别为36.93%、21.22%和47.28%。

数据来源:美畅股份招股书

年报显示,2020年,客户集中度进一步提升,第一大客户销售额达到8.27亿元,占营收比达到69.89%。虽然年报没有提及,这个客户,大概率还是隆基。

2021年,隆基绿能科技股份有限公司及其关联公司销售额再度上升,达到11.50亿元,占营收比例为62.25%。

从时间推算来看,隆基当年大力扶持的金刚线企业应该就是美畅股份。可是,为什么是美畅?

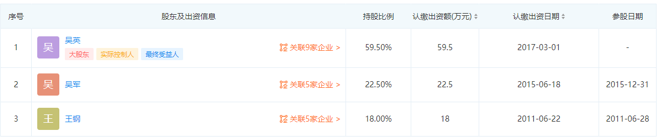

翻开吴英的履历中,可以看到其担任北京汇博隆仪器有限公司执行董事、总经理。

数据来源:美畅股份招股书

查看该企业股东信息时发现现有股东为吴英、吴军、王钢。

数据来源:企查查

再翻开历史股东,发现了钟宝申的身影。

不过,钟宝申已于2015年12月31日退出,同一时间,吴军以相同股权比例参股,这或许意味着,钟宝申将股权转让给了吴军。

数据来源:企查查

查寻钟宝申和吴军的关系时发现,二者曾在多家企业共同任职,共事良久。

数据来源:企查查

以上信息并未在美畅股份的招股说明书中披露。

数据来源:美畅股份招股书

毫无疑问,美畅股份成立短短2年内,便可以成长为金刚线行业龙头,毛利率远超同行,营收超过同业上市公司总和,除了自身的能力和努力外,也离不开贵人相助。

对于硅片生产企业而言,金刚石线不仅是类似胶膜、玻璃、背板的耗材,更是帮助企业降本的重要角色,如对于175μm厚度硅片,金刚石线母线直径从50μm下降到40μm,切割损耗可以减少5.7%;对于160μm厚度硅片,金刚石线母线直径从50μm下降到40μm,切割损耗可以减少 6.3%。

扶持对耗材企业,无疑将加深加固隆基在硅片领域的龙头地位,此举可谓是双赢。