累计8.68GW!央企45个风电项目集采定标!金风科技、联合动力、远景能源、明阳智能、中车株洲所排前五名。

国际能源网/风电头条(微信号:wind-2005s)通过公开信息以及企业调研统计分析发现,2022年7月1日~31日期间,中核、大唐、国家能源、华电、华能、中广核、中国电建等7家央企公布了风电机组采购情况。共有45个风电项目的风机中标结果出炉,累计规模达到8682.3MW(约8.68GW)。

从整体规模上来说,陆上风电项目39个,规模为4052.3MW,折合约4.1GW;海上风电项目5个,规模1130MW,折合约1.1GW,风电机组框架采购3.5GW。

风电整机商中标数据统计

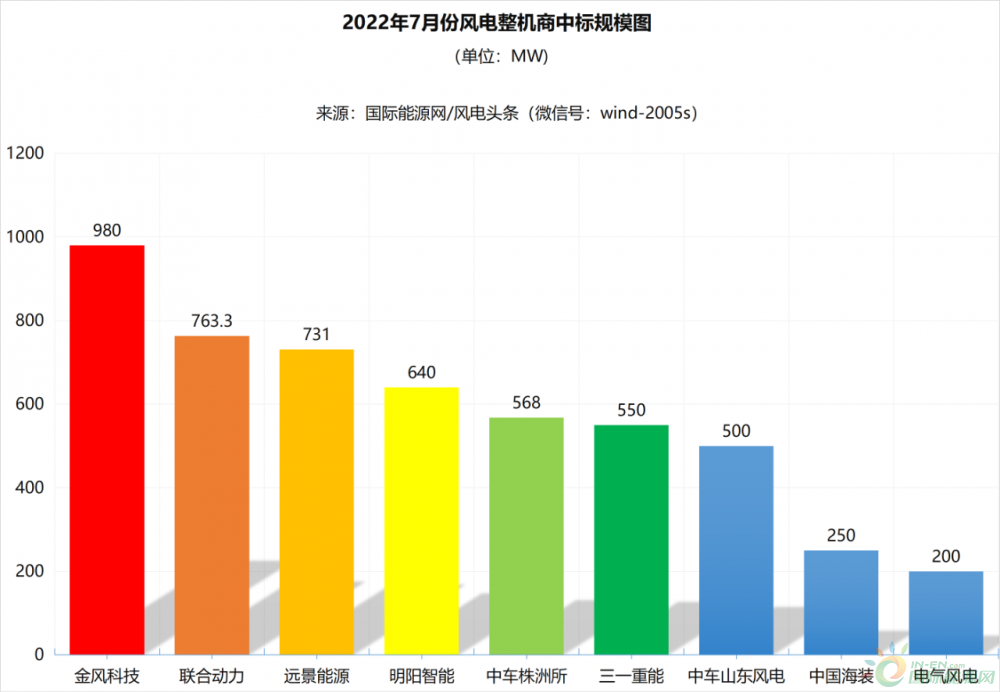

5.18GW!金风科技、联合动力、远景能源位居前三!

根据国际能源网/风电头条(微信号:wind-2005s)统计数据显示,2022年7月份风电中标项目累计5182.3MW,共有10家整机商中标。(备注:中核为集中框架采购,总规模故少3.5GW,同时运达股份中标项目规模未披露)

数据来源:国际能源网整理公开数据、企业提供数据

金风科技位列榜首,中标规模980MW,中标规模占比18.91%;

联合动力位居第二,中标规模763.3MW,中标规模占比14.73%;

远景能源位居第三,中标规模731MW,中标规模占比14.11%;

明阳智能位居第四,中标规模640MW,中标规模占比12.35%;

中车株洲所位居第五,中标规模568MW,中标规模占比10.96%;

三一重能位居第六,中标规模550MW,中标规模占比10.61%;

中车山东风电位居第七,中标规模500MW,中标规模占比9.65%;

中国海装位居第八,中标规模250MW,中标规模占比4.82%;

电气风电位居第九,中标规模200MW,中标规模占比3.86%;

需要注意的是,中核汇能2022-2023年风力发电机组(含塔筒)集中框架采购规模预计3~3.5GW,金风科技、明阳智能、中车株洲所、远景能源、三一重能、东方风电、中国海装、电气风电8家整机商入围。

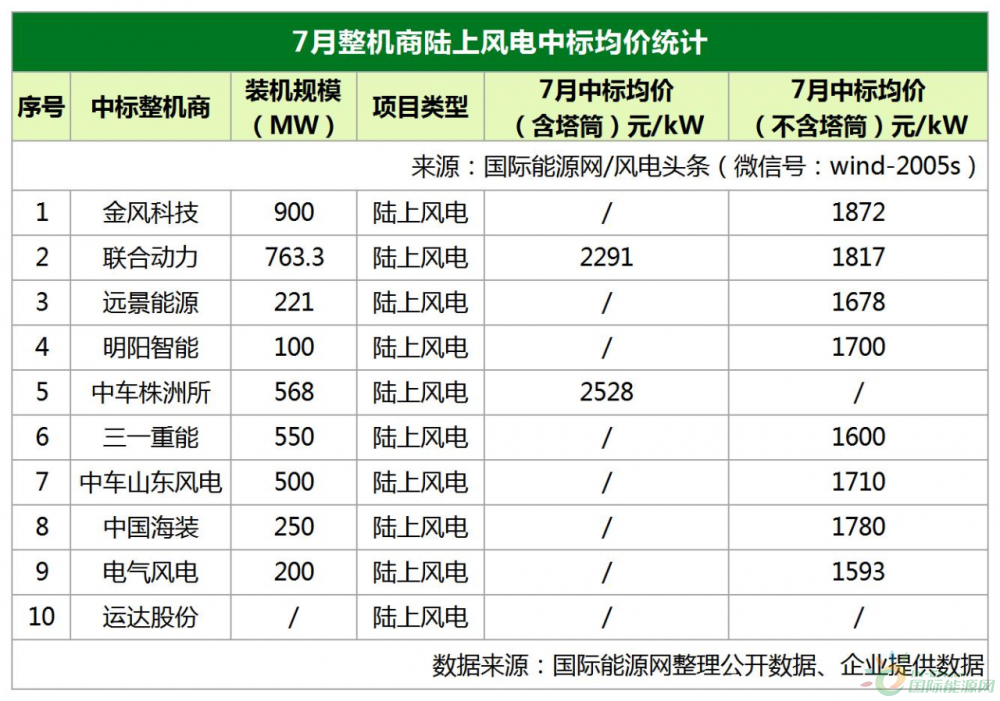

10家整机商中标均价统计

含塔筒陆上风电最高均价2528元/kW,不含塔筒陆上风电最高均价1872元/kW;含塔筒海上风电最高均价4372元/kW。

国际能源网/风电头条(微信号:wind-2005s)通过梳理项目分析发现,从7月份风电整机商中标均价来看,在陆上风电项目各整机商中,含塔筒最高均价为中车株洲所2528元/kW,最低均价为联合动力2291元/kW;不含塔筒最高均价为金风科技1872元/kW,最低均价为电气风电1593元/kW。

金风科技中标陆上风电项目900MW,不含塔筒中标均价为1872元/kW;

联合动力中标陆上风电项目763.3MW,含塔筒中标均价为2291元/kW,不含塔筒中标均价为1817元/kW;

远景能源中标陆上风电项目221MW,不含塔筒中标均价为1678元/kW;

明阳智能中标陆上风电项目100MW,不含塔筒中标均价为1700元/kW;

中车株洲所中标陆上风电项目568MW,含塔筒中标均价为2528元/kW;

三一重能中标陆上风电项目550MW,不含塔筒中标均价为1600元/kW;

中车山东风电中标陆上风电项目500MW,不含塔筒中标均价为1710元/kW;

中国海装中标陆上风电项目250MW,不含塔筒中标均价为1780元/kW;

电气风电中标陆上风电项目200MW,不含塔筒中标均价为1593元/kW;

运达股份中标陆上风电项目,项目规模、投标报价未披露。

在海上风电项目中,项目均含塔筒,中标最高均价为明阳智能4372元/kW,最低均价为远景能源4015元/kW。

需要注意的是,金风科技中标的海上风电项目是中国电建中南院越南茶荣东城一期80MW海上风电总承包项目,由其子公司金风国际可再生能源有限公司所报出,项目建设地点在越南,项目投标报价未披露。

含塔筒陆上风电1.07GW

中标均价2350元/kW

含塔筒陆上最高中标单价2528元/kW,最低中标单价2200元/kW。

国际能源网/风电头条(微信号:wind-2005s)获悉,7月份,含塔筒的陆上风电项目总计15个,规模为1065.3MW,项目中标均价为2350元/kW。

所有项目中,最高中标单价为2528元/kW,中标项目为华能蒙城县薛湖二期风电场项目等11个风电项目中标段一,由中车株洲所报出;最低中标单价为2200元/kW,项目为国家能源-新疆公司乌鲁木齐市2021-2022年保障性并网100MW风电项目风力发电机组设备及塔筒采购,由联合动力报出。

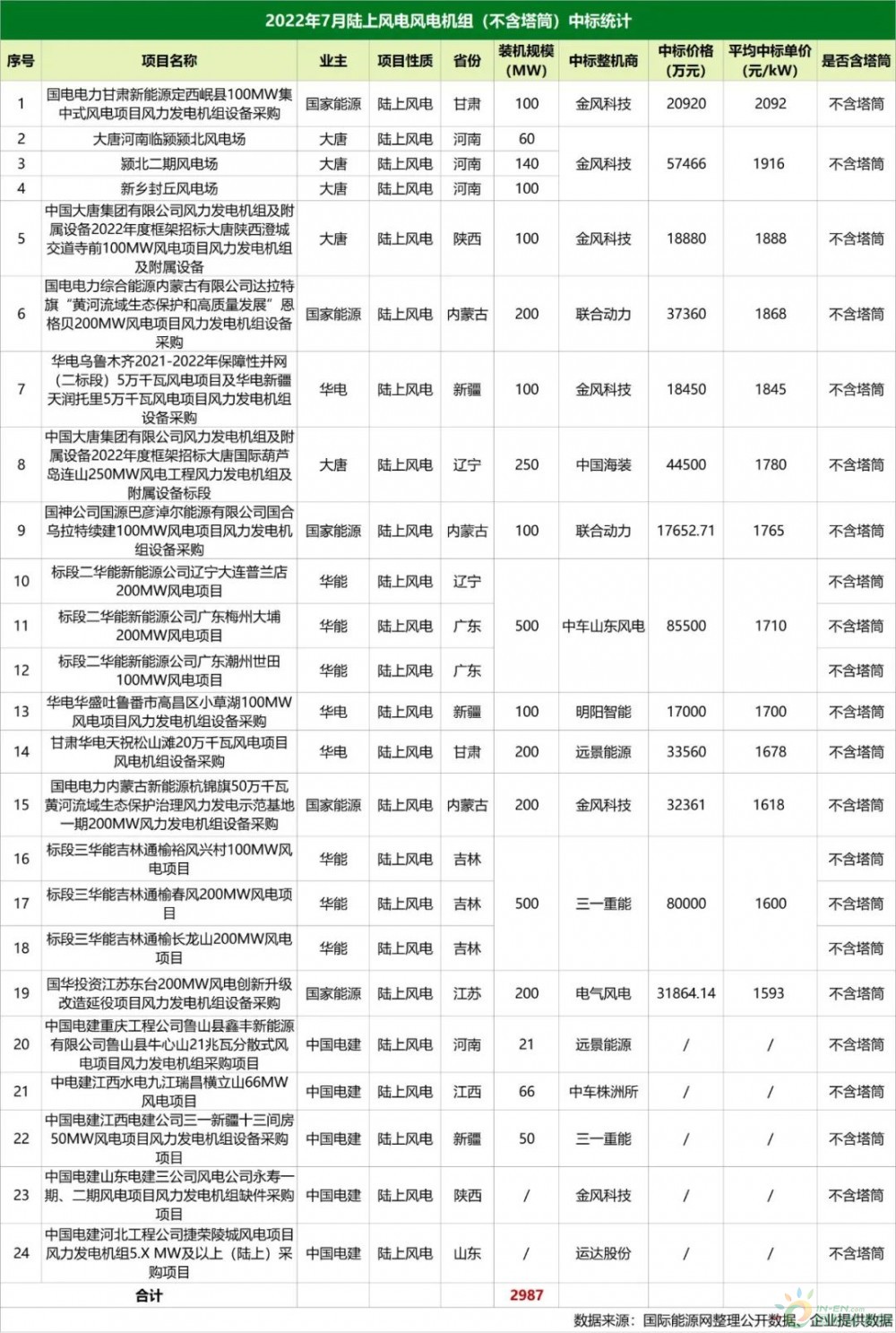

不含塔筒陆上风电2.99GW

中标均价1773元/kW

不含塔筒陆上风电项目最高中标单价2092元/kW,最低中标单价1593元/kW。

国际能源网/风电头条(微信号:wind-2005s)获悉,7月份,不含塔筒陆上风电项目总计24个,规模总计2987MW,项目中标均价为1773元/kW。

所有项目中,最高中标单价为2092元/kW,项目为国电电力甘肃新能源定西岷县100MW集中式风电项目风力发电机组设备采购,由金风科技报出;最低中标单价为1593元/kW,项目为国华投资江苏东台200MW风电创新升级改造延役项目风力发电机组设备采购,由电气风电报出。

含塔筒海上风电1.13GW

中标均价4194元/kW

含塔筒海上风电项目最高中标单价4372元/kW,最低中标单价3921元/kW。

国际能源网/风电头条(微信号:wind-2005s)7月份,海上风电项目全部都含塔筒,共5个项目,规模总计1130MW,中标均价为4194元/kW。

5个项目中,最高中标单价为4372元/kW,项目为中广核惠州港口二PA(南区)海上项目风电机组设备采购和PB海上项目风电机组设备采购,均由明阳智能报出;最低中标单价为3921元/kW,项目为华能苍南2号海上风电项目风力发电机组(含塔筒、五年整机维护)采购预招标,由远景能源报出。

电站开发业务项目统计

3家央企开发商规模超过1GW!中核规模最大!

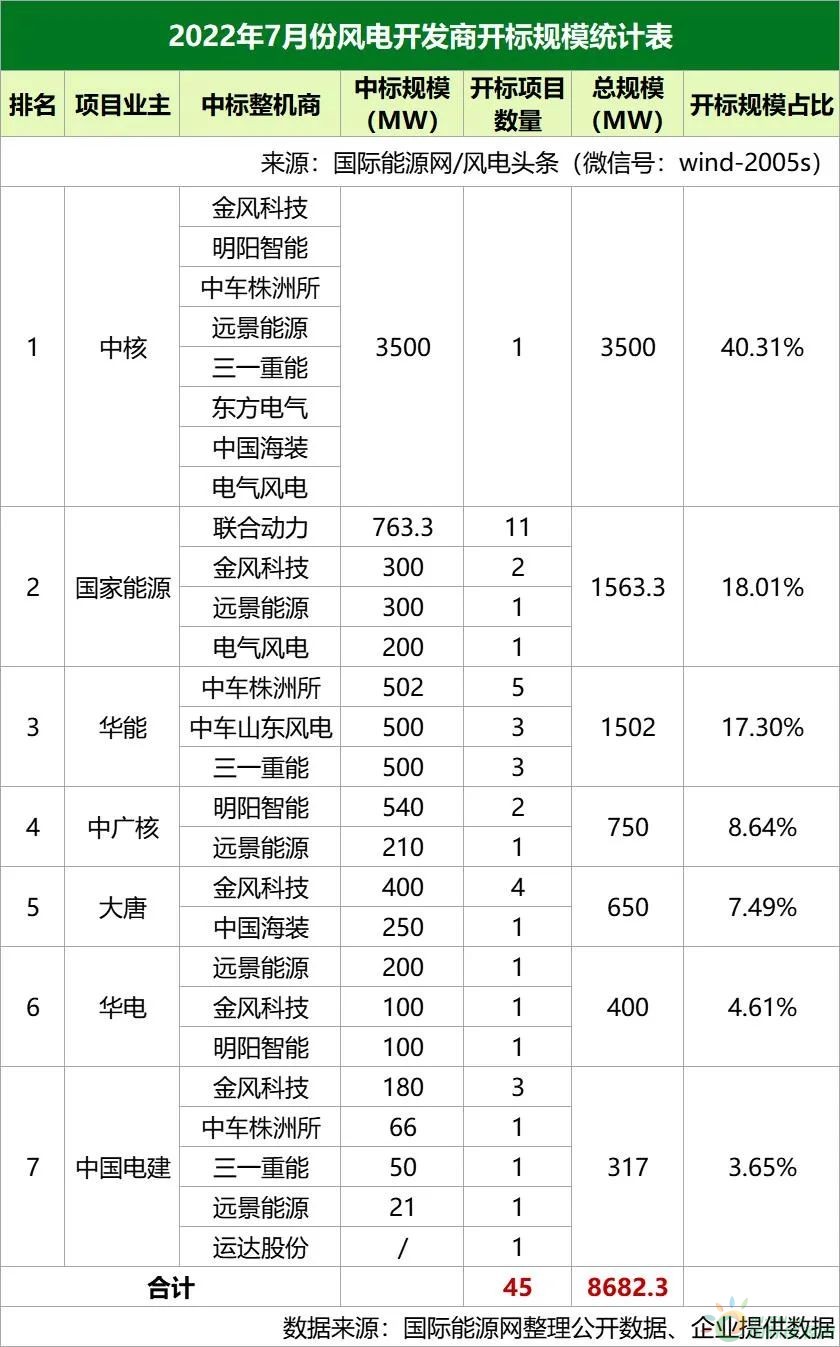

根据国际能源网/风电头条(微信号:wind-2005s)梳理,2022年7月份共有7家央企开发商发布风电机组开标结果,分别是国家能源、华能、中广核、大唐、华电、中国电建和中核。

其中,中核、国家能源和华能开标规模均超过1GW,中核以3500MW位列第一,国家能源以1563.3MW位列第二,华能以1502MW位列第三。

数据来源:国际能源网整理公开数据、企业提供数据

中核7月夺冠主要是由于中核汇能2022-2023年风力发电机组(含塔筒)集中框架采购,根据招标公告,本次集中框架采购招标的风机设备为中核汇能有限公司及中核汇能一体化管理公司和下属项目公司项目的预计装机总量,装机总量预计为3~3.5GW。本次采购为框架采购,包括多个具体项目,集中采购采用公开招标的形式。本次集中采购有效期至2023年12月31日。

根据招标范围,本方案中的风机规格为单机容量≥3.0MW,其中,3.0MW≤单机容量<4.0MW投标最多3种机型;4.0MW≤单机容量≤5.0MW投标最多5种机型;单机容量>5.0MW投标最多3种机型。

各电站开发商整机商中标统计

2022年7月份,中核、国家能源和华能开标规模超过1GW!

国际能源网/风电头条(微信号:wind-2005s)通过整理,将2022年7月份7家央企开发商中标整机商排名做出梳理,中标统计情况如下:

中核

中核开标规模3500MW,占总开标规模40.31%,由金风科技、明阳智能、中车株洲所、远景能源、三一重能、东方风电、中国海装、电气风电8家整机商中标。

国家能源

国家能源开标规模1563.3MW,占总开标规模18.01%;其中联合动力中标763,3MW,金风科技中标300MW,远景能源中标300MW,电气风电中标200MW。

华能

华能开标规模1502MW,占总开标规模17.30%;其中中车株洲所中标502MW,中车山东风电中标500MW,三一重能中标500MW。

中广核

中广核开标规模750MW,占总开标规模8.64%;其中明阳智能中标540MW,远景能源中标210MW。

大唐

大唐开标规模650MW,占总开标规模7.49%;其中金风科技中标400MW,中国海装中标250MW。

华电

华电开标规模400MW,占总开标规模4.61%;其中远景能源中标200MW,金风科技中标100MW,明阳智能中标100MW。

中国电建

中国电建开标规模317MW,占总开标规模3.65%;其中金风科技中标180MW,中车株洲所中标66MW,三一重能中标50MW,远景能源中标21MW,运达股份中标规模未披露。

分省中标统计

东北、华南地区规模超过1GW!广东规模达1.05GW!

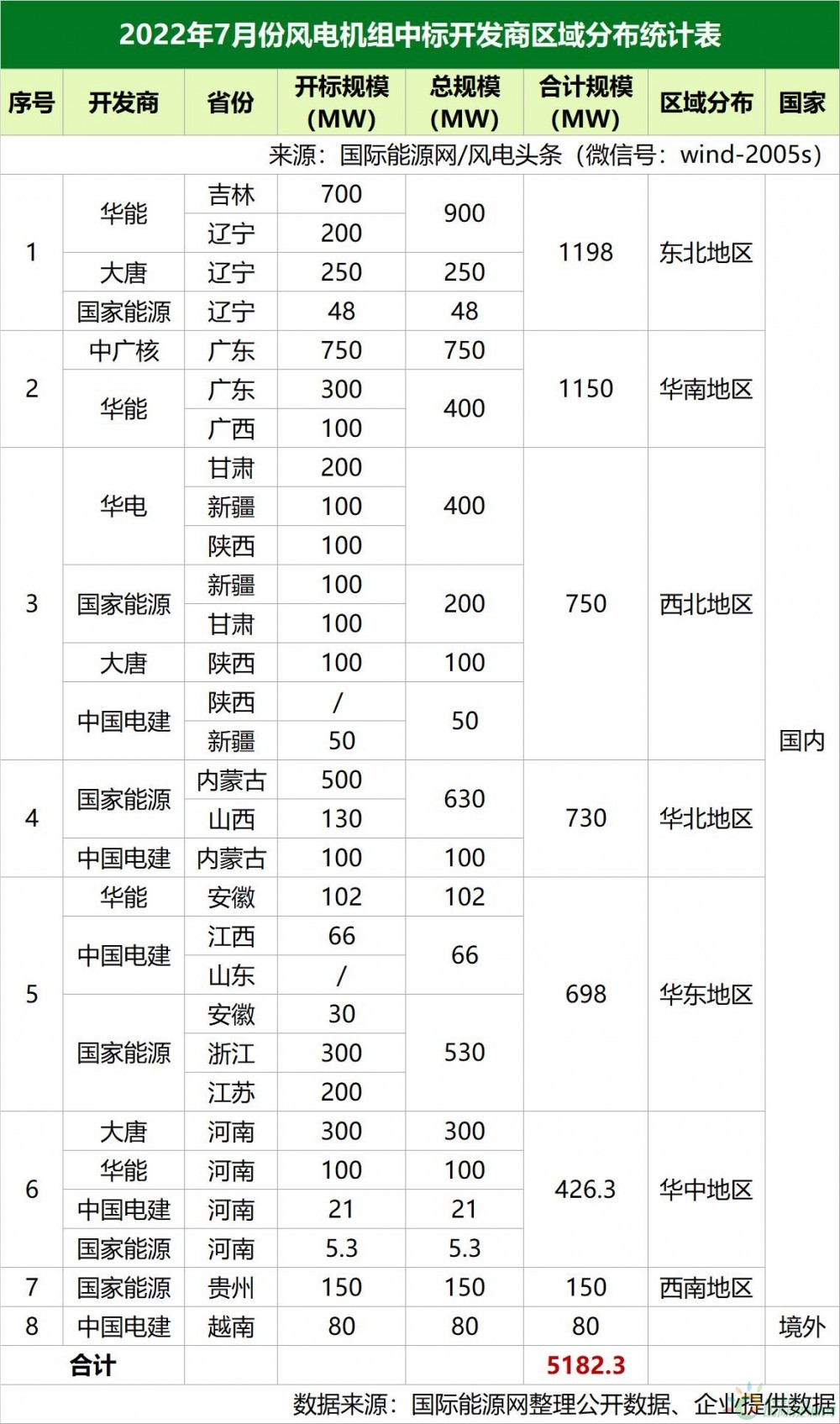

根据国际能源网/风电头条(微信号:wind-2005s)统计,2022年7月份风电开标项目有16个省份和1个海外地区进行开标,规模总计5182.3MW。(备注:中核项目为框架采购,故少3500MW)

从省份分布情况来看,只有广东一省开标规模超过1GW,位列第一,吉林和内蒙古紧随其后。吉林省开标700MW,位列第二,内蒙古开标600MW,位列第三。

数据来源:国际能源网整理公开数据、企业提供数据

从区域分布来看,东北地区和华南地区成为风电开发最火热的地区,规模均超过1GW。其中东北地区开标1198MW,华南地区开标1150MW。

具体来看:东北地区开标1198MW,其中吉林开标700MW,辽宁开标498MW。

华南地区开标1150MW,其中广东开标1050MW,广西开标100MW。

西北地区开标750MW,其中新疆开标350MW,甘肃开标300MW,陕西开标100MW。

华北地区开标730MW,其中内蒙古开标600MW,山西开标130MW。

华东地区开标698MW,其中浙江开标300MW,江苏开标开标200MW,安徽开标132MW,江西开标66MW,山东项目规模为披露。

华中地区只有河南一省份开标,规模为426.3MW。

西南地区只有贵州一省份开标,规模为150MW。

海外地区开标80MW,地点位于越南。

从开发商的角度看,东北地区,华能开标900MW,大唐开标250MW,国家能源开标48MW;

华南地区,中广核开标750MW,华能开标400MW;

西北地区,华电开标400MW,国家能源开标200MW,大唐开标100MW,中国电建开标50MW;

华北地区,国家能源开标630MW,中国电建开标100MW;

华东地区,华能开标102MW,中国电建开标66MW,国家能源开标530MW;

华中地区,大唐开标300MW,华能开标100MW,中国电建开标21MW,国家能源开标5.3MW;

西南地区,国家能源开标150MW;

海外地区开标80MW。