自从单晶取代多晶成为光伏行业主导之后,硅片领域隆基股份、中环股份两强争雄的格局便已形成。此后的大尺寸硅片的兴起,更是让硅片两强几乎主导了整个光伏产业的格局。

近来这种行业格局悄然受到“新势力”的冲击。

01

新势力悄然崛起

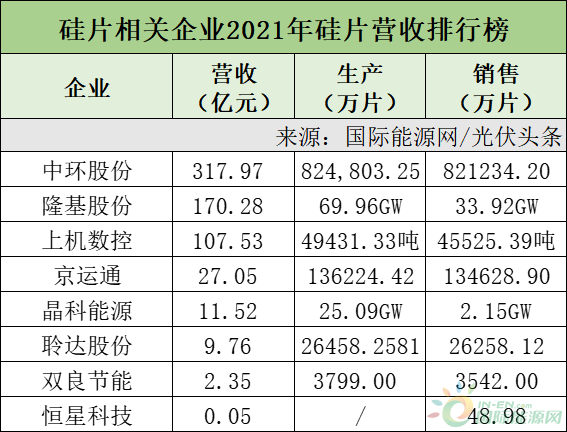

2021年,隆基股份单晶硅片出货量70.01GW,其中对外销售33.92GW,自用36.09GW,实现营收170.28亿元。中环股份硅片销售82.12亿片,实现营收317.97亿元。排名第三的是上机数控,营收高达107.53亿元。紧随其后的是京运通,硅片营收27.05亿元。

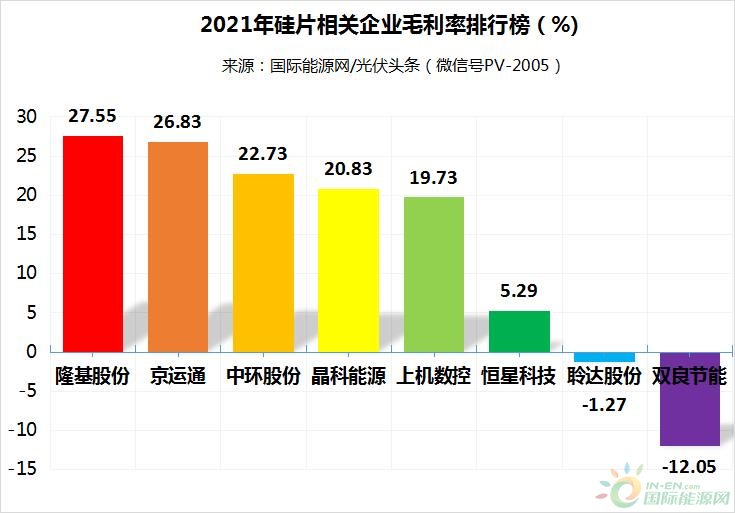

毛利率方面,隆基股份、京运通、中环股份排名前三。上机数控毛利率为19.73%。双良节能由于初涉硅片业务,产能处于建设爬坡阶段,因此毛利率较低。

2022年上半年,由于硅片领域的强势表现,上机数控、京运通、双良节能营收大幅增长,上机数控与双良节能甚至翻了两倍以上。

除营收增长之外,上机数控、京运通、双良节能三家硅片新势力出货量、产能规划方面都在积极推进,俨然已经成为硅片领域的新势力。

02

新势力的成长逻辑

硅片领域之所以两强争雄,而并非像硅料、组件、电池端那样群雄并起,主要原因是其技术壁垒本身较高,加之重资金投入,供应链瓶颈、客户资源相对狭窄。但这些因素对于双良节能、上机数控、京运通而言都不是问题。

双良节能:战略雄心不可挡

双良节能之于硅片领域绝对是新手,但却是最不能被小瞧的对手。

2021年2月,双良节能成立双良硅材料(包头)有限公司,从这时起双良节能踏入了硅片领域。在此之前,双良节能多晶硅还原炉市场份额长期处于行业第一。硅料领域的通威股份、新特能源、协鑫科技、亚洲硅业等头部企业都采用了双良节能的设备,并因此建立了良好的合作关系。

以此为契机,双良节能跨界硅片领域。2021年6月,双良节能首根大尺寸单晶硅棒成功出炉;10月单晶硅棒实现了小批量生产;第四季度182mm、210mm方锭/硅片已经有出货。

作为硅片领域的新手,双良节能进展速度飞快,并且锁定了上游的多晶硅原料供应渠道,打开了下游电池片市场。

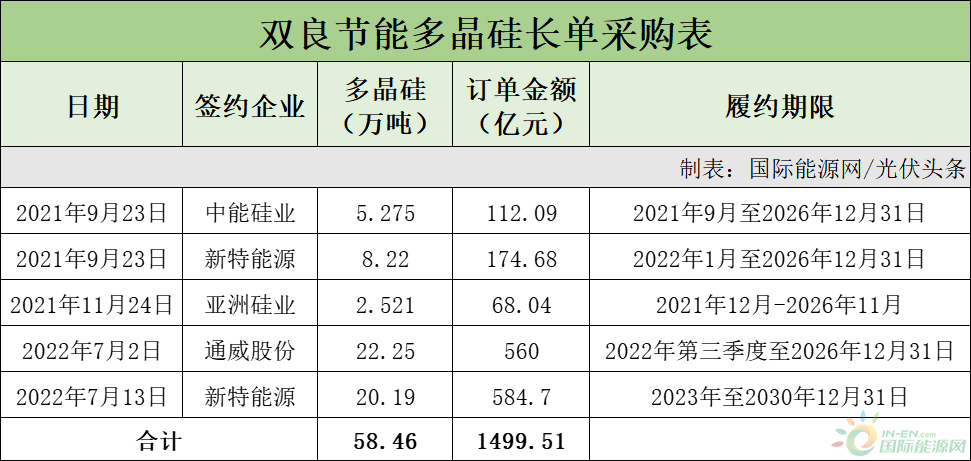

从多晶硅原材料来看,双良节能截止目前已经锁定了58.46万吨多晶硅原材料,合同金额合计1499.51亿元。其中与新特能源签订的多晶硅长单履约期限更是长达七年至2030年。

硅片市场方面,虽然双良节能介入时间短,但是表现不俗,接连同电池片领域的龙头企业通威股份、爱旭股份、润阳悦达签订了硅片长单,除此之外还与天合光能、阿特斯等组件领域的头部企业建立了稳定购销关系。

截止目前,双良节能披露的硅片长单合计101.12亿片,此外还有4.032万吨单晶方棒长单。订单金额合计900.29亿元。

稳定的原材料供应以及的大批的市场订单,需要大规模的产能支撑。双良节能在产能规划方面也堪称大手笔。其2022年半年报中披露单晶硅上半年产能已经超20GW,预计年内大尺寸硅棒/硅片实际产能将实现50GW。

2022年9月,双良节能又发布公告披露拟投资建设50GW大尺寸单晶硅拉晶项目。

在跨界硅片领域,双良节能战略决心坚定,项目推进、产能落地之快都让行业为之侧目。

上机数控:两年转型为硅片企业

上机数控2019年切入硅片赛道,在此之前它是以光伏晶硅为主的高硬脆材料专用加工设备龙头企业。

2019年5月8日,上机数控成立弘元新材料包头有限公司,负责包头年产5GW单晶硅拉晶生产项目。和双良节能类似,上机数控的硅片项目进展飞速,当年生产的单晶硅产品陆续通过了通威、爱旭、阿特斯等主流光伏企业的小试、中试、大试论证,并实现销售收入2.53亿元。

2020年,上机数控的硅片销售收入高达27.3亿元,占其总营收的90.67%。当年产能已经达到了20GW,并有10GW的产能在规划建设之中。

2021年,上机数控硅片销售收入暴涨至107.53亿元,同比增长293.93%。,占其总营收的98.52%。

仅仅两年多时间,上机数控已经由一家以光伏设备为主的企业成功转型为以硅片为主的企业,而且营收、净利润大幅上升。

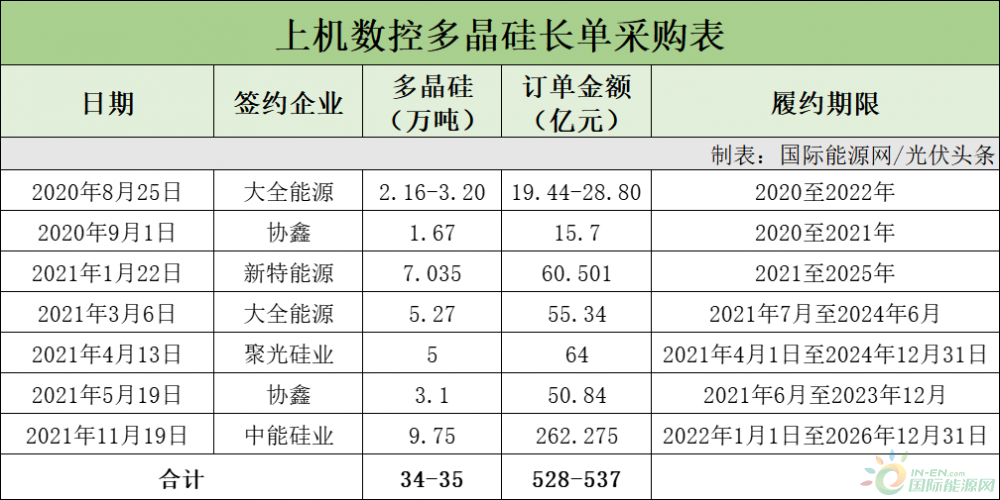

多晶硅采购方面,上机数控锁定了大全能源、协鑫科技等约34-35万吨多晶硅硅料,合计采购金额528-537亿元。

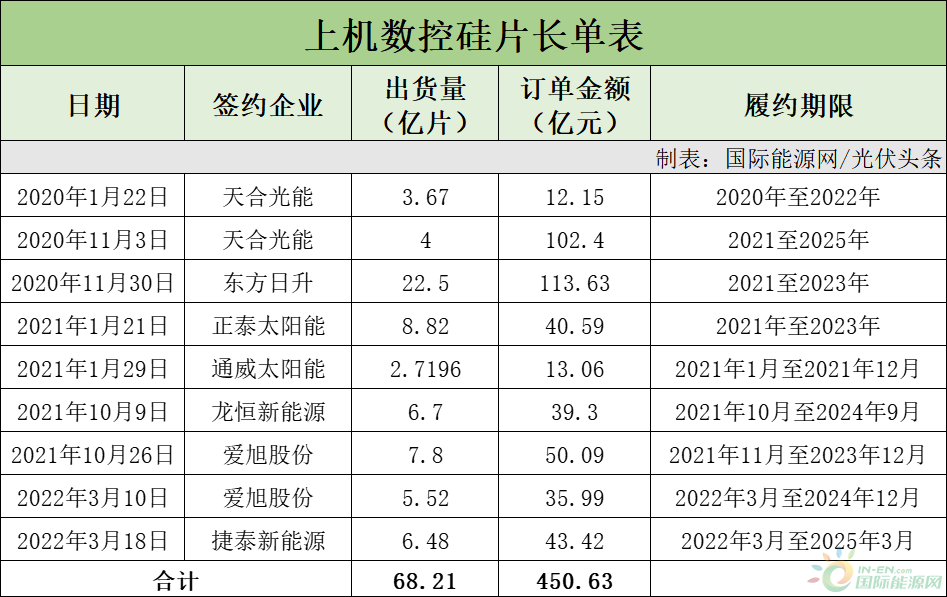

市场端方面,上机数控先后与天合光能、正泰太阳能源、通威太阳能、爱旭股份等企业签订了约68.21亿片单晶硅片销售长单。

上机数控同样重视硅片产能的扩张,截止目前2022年上半年已经形成了30GW的产能,并且有多个新规划项目处在建设之中。

京运通:从多晶到单晶

2002年成立的京运通,是单晶硅生长炉领域的龙头企业。2007年进入硅片领域,堪称硅片领域的老牌企业,不过一直以来京运通都是以生产多晶硅为主。2017年6月,京运通与内蒙古自治区乌海市人民政府签署《乌海京运通新材料产业园项目投资协议》,拟在当地建设5GW/年太阳能级多晶硅及单晶硅材料为主的产业园区,至此开始了向单晶硅领域转型之路。

与双良节能、上机数控相比,京运通转型单晶硅经历了一个较为艰难的过程。直至2020年,京运通自主研发的G12直拉单晶硅棒和210mm大尺寸单晶硅片才试产成功。

在毛利率方面,也经历一个攀升过程。2018年京运通毛利率是-31.94%,2019年为-9.83%,2020年大幅攀升至18.53%,2021年更是高达26.83%。2021年京运通硅片等新材料领域营收达31.63亿元,较去年同期大幅增长74.31%。可见由多晶硅片转型单晶硅片,需要较长时间的技术积累。

市场方面,京运通先后与晶澳科技、江苏新潮光伏、润阳悦达、通威、爱旭、天合光能签署了硅片购销长单,合计订单量为48.3亿片,总金额228.37亿元。

产能方面,截止目前,京运通硅片产能为20GW,此外乐山22GW单晶硅棒、切片项目还处在建设之中。

03

新势力崛起背后的隐忧

从双良节能、上机数控、京运通硅片业务崛起之路来看,其发展逻辑有许多相通之处。比如三家均为光伏设备企业,在硅片领域都有一定的技术积累;在操作手法方面,锁定当前供需瓶颈多晶硅原料,并且与电池企业通威、爱旭、润阳悦达等头部企业建立良好的购销关系,产能方面,迅速扩张,短期内都有超过20GW的产能落地。

新进入者没有旧产能的负累,在设备的先进性方面拥有诸多优势。然而一个领域的成功绝非偶然,也不可能一蹴而就,所谓“新势力”能否真正崛起,从而打破“旧格局”还存在诸多不确定因素。

一、高投入、高负债率

硅片行业是重资金投入的行业,新进入者在采购设备、人才引进、厂房建设和扩产方面都要投入巨大的资金。

以双良节能为例,其内蒙古一期20GW硅片项目,投资额高达70亿元。而截止2020年三季度,双良节能货币资金8.3332亿元,净资产21.4975亿元,该项目的大多数资金需要双良节能通过自筹的方式解决,对其现金流、偿债能力造成压力。

为此双良节能2021年5月7日,公告宣布借款30亿元进行项目建设。随着项目的推进,资金缺口进一步加大,2021年10月29日,不得不宣布借款额度提升至50亿元,此后又提升至70亿元。

除此之外,已经5年没有通过配股、增发、可转换公司债券等方式募集资金的双良节能,2021年8月9日,对外公告公开发行股票预案,拟募集35亿元用于双良硅材料(包头)有限公司40GW单晶硅一期项目(20GW)。

除一期项目建设外,包头二期项目拟投资62亿元。2022年9月9日,双良节能又宣布在包头建设50GW单晶硅拉晶项目。

产能的扩张,大量资金的投入,导致双良节能负债率大幅攀升。

截止2022年上半年双良节能的负债率已经达到82.65%,与其在跨界硅片领域之前相比,负债率几乎扩大了一倍。

同样,上机数控也有大手笔扩产计划,2022年6月23日,其宣布投入148亿元,建设40GW单晶硅拉晶及配套生产项目;京运通则在乐山投资55亿元建设乐山二期22GW单晶拉棒、切片项目。

大资金投入导致企业负债率攀升,金融风险正在进一步增加。

二、技术困境

技术积累是个长期的过程,对于硅片新势力而言,时间并不站在他们这一边。特别是处在技术迭代的当下,大尺寸化已经成为不可逆的潮流,同样硅片薄化进程加速,N型硅片都会对硅片新势力产生不小的冲击。

双良节能在跨界硅片领域时表示:公司设立后所从事的单晶硅棒、硅片生产业务是本公司新开展的业务,在团队经营管理、技术经验和市场开拓上存在不确定性,公司目前尚不具备大规模GW级大尺寸单晶硅硅片生产的技术储备和经验。

当然这种担忧也不是短期之内能解决的。

三、跨界成瘾

对于硅片新势力而言,跨界是成功,最直观的体现是营收、净利润、资产总额大幅上升,年报交出了漂亮的成绩单。这也刺激着他们继续跨界向产业链一体化方向一路狂奔。

2022年3月12日,双良节能宣布拟成立新公司,投资建设年产20GW高效光伏组件项目。

上机数控在跨界方面更为激进。2021年3月3日,上机数控宣布与中能硅业签署框架协议,双方意向进行30万吨颗粒硅生产及下游应用领域的研发项目合作。2022年2月25日,宣布投建5万吨高纯工业硅及10万吨高纯晶硅项目。2022年8月16日又宣布建设年产24GW N型高效晶硅电池生产项目。

京运通也在跨界之路上不断推进,2021年11月04日宣布参股永祥股份10万吨高纯晶硅项目。

跨界、扩产,不仅导致企业负债率攀升,而且面对从未涉足的领域,技术积累如何,市场接受度怎样,一切都是未知数。同样一体化企业在经济、技术、人才领域都有非常高的要求,硅片新势力能否成功转型一体化企业,需要时间来验证。

同样,作为硅片领域的新势力,能否真正冲击隆基、中环的行业地位,打破传统行业格局也需要时间来观察。

来源:国际能源网/光伏头条