2023年储能产业爆发增长,全国已建成投运新型储能项目累计装机规模超2500万千瓦,同比增加近两倍,已投产、规划和建设中百兆瓦级项目数量明显增加。根据国家能源局发布数据显示,2023年1-11月,光伏累计新增装机163.88GW,风电累计新增装机4.139GW。可见,在新型能源体系建设中,电力结构正在重构,风光储一体化、协同化发展成为共识。

国际能源网/光伏头条(PV-2005)根据公开资料整理,2023年1-12月,全国共签约/规划风光储一体化项目77个,已明确的项目规模为136.23GW,已明确投资金额为5831.80亿元。

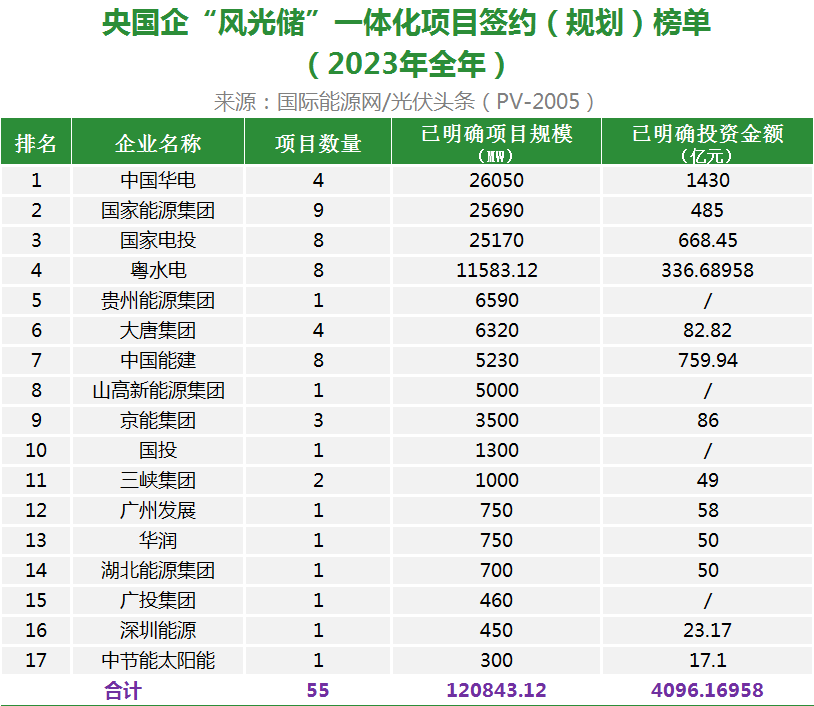

初步统计,中国华电、国家能源集团、国家电投、粤水电、贵州能源集团、大唐集团、中国能建、山高新能源集团、京能集团、国投、三峡集团、广州发展、华润、湖北能源集团、广投集团、深圳能源、中节能太阳能17家央国企签约/规划风光储一体化项目55个,项目规划规模120.84GW,投资总额4096.17亿元。

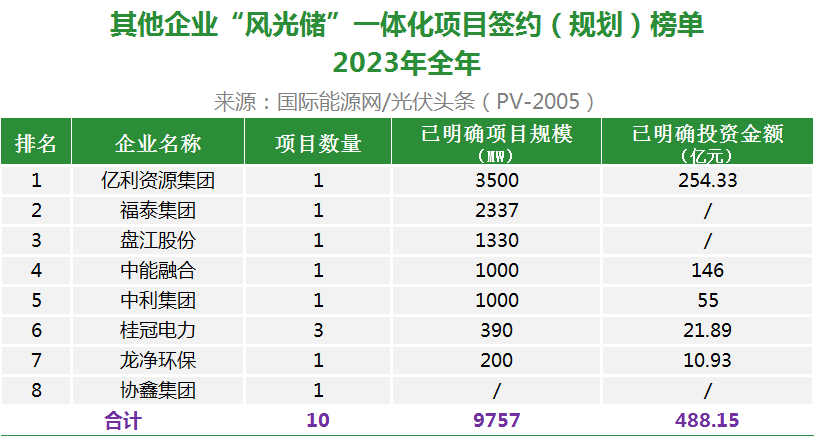

除央国企的其他企业签约风光储一体化项目10个,明确项目规划规模9.757GW,投资总额488.15亿元。

此外,阿拉善能源60万千瓦风光制氢一体化项目、内蒙古腾格里沙漠贺兰山至中东部新能源基地项目、湖南茶陵风光储一体化示范(绿色园区)基地项目等12个风光储项目完成签约(规划),规模共计5.63GW,投资总额1247.48亿元。

占比88.7%!17家央国企风光储一体化项目签约120.84GW

据国际能源网/光伏头条(PV-2005)统计,2023年1-12月,中国华电、国家能源集团、国家电投、粤水电、贵州能源集团、大唐集团、中国能建、山高新能源集团、京能集团、国投、三峡集团、广州发展、华润、湖北能源集团、广投集团、深圳能源、中节能太阳能17家央国企签约/规划风光储一体化项目55个,项目规划规模120.84GW,投资总额4096.17亿元。

在已明确的项目规模中,中国华电以26.05GW排名第一,国家能源集团以25.69GW排名第二,国家电投以25.17GW位列第三。粤水电、贵州能源集团、大唐集团、中国能建、山高新能源集团、京能集团、国投、三峡集团签约规模均超1GW。

2023年1月,国际能源网/光伏头条(PV-2005)曾发文,2022年全国共签约/规划风光储项目83个,已明确的项目规模为191.553GW,已明确的投资金额为6633.46亿元。(详情点击:2022年191.553GW“风光储”项目:中国能建、京能领跑,内蒙古、甘肃位居前列)

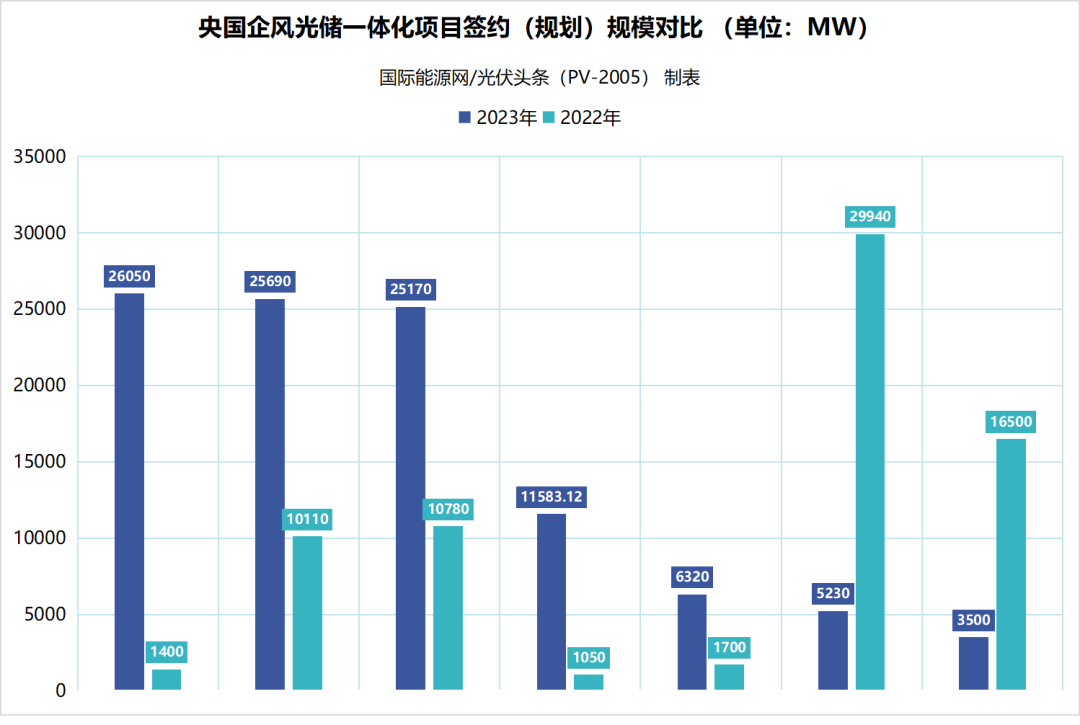

央国企方面,国际能源网/光伏头条(PV-2005)通过对比中国华电、国家能源集团、国家电投、粤水电、大唐集团、中国能建、京能集团7家央国企同时期签约规模发现,中国华电、国家能源集团、国家电投、粤水电、大唐集团5家企业签约规模呈上升趋势,中国能建、京能集团2家企业呈下降趋势。

注:因2023年全年和2023年全年两个时间段内,中国华电、中国华电、国家能源集团、国家电投、粤水电、大唐集团、中国能建、京能集团7家央国企均有风光储一体化项目签约规模,数据完整,故选取这7家企业数据进行参考展示。

此外,除央国企的其他企业签约风光储一体化项目10个,明确项目规划规模9.757GW,投资总额488.15亿元。

其中,亿利资源集团签约风光储一体化项目1个,为阿拉善乌兰布和350万千瓦立体风光氢治沙制取航空燃料一体化示范项目,项目总投资254.33亿元。福泰集团签约风光储一体化项目1个,项目规划规模2337MW。盘江股份签约风光储一体化项目1个,项目规划规模1330MW。中能融合签约风光储一体化项目1个,项目规划规模1000MW,投资金额为146亿元。中利集团签约风光储一体化项目1个,项目规划规模1000MW,投资金额为55亿元。

值得关注的是,阿拉善能源60万千瓦风光制氢一体化项目、湖南茶陵风光储一体化示范(绿色园区)基地项目、内蒙古腾格里沙漠贺兰山至中东部新能源基地项目等12个风光储项目完成签约(规划),规模共计5.63GW,投资总额1247.48亿元。 备注:此类项目为所属企业不明确的项目,或项目的投资/建设企业为多家的项目。

备注:此类项目为所属企业不明确的项目,或项目的投资/建设企业为多家的项目。

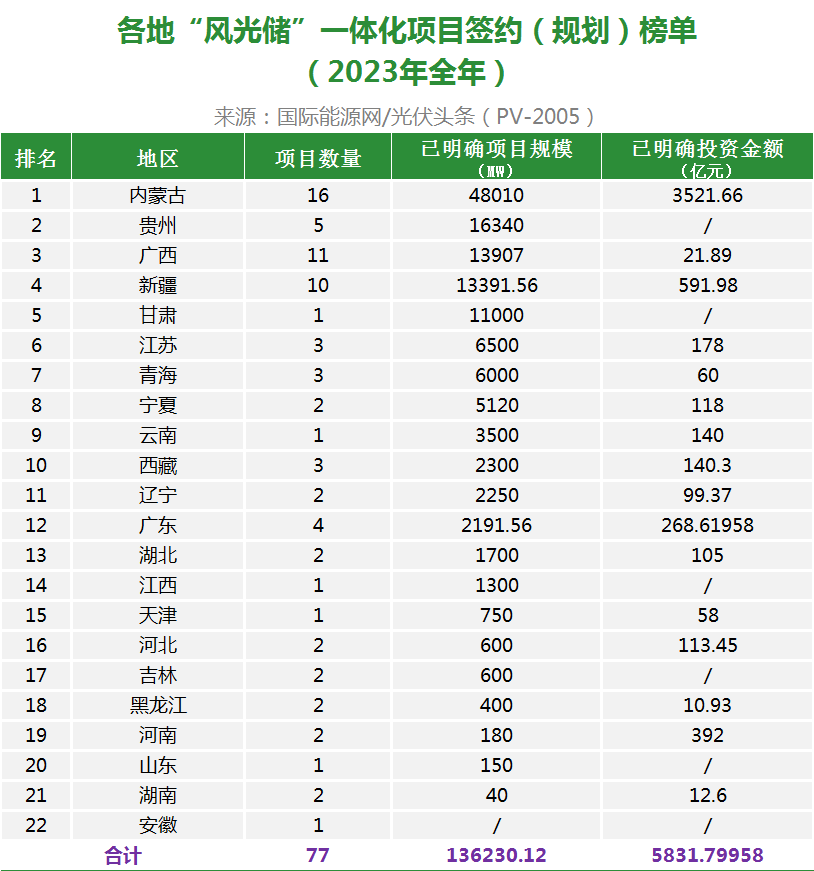

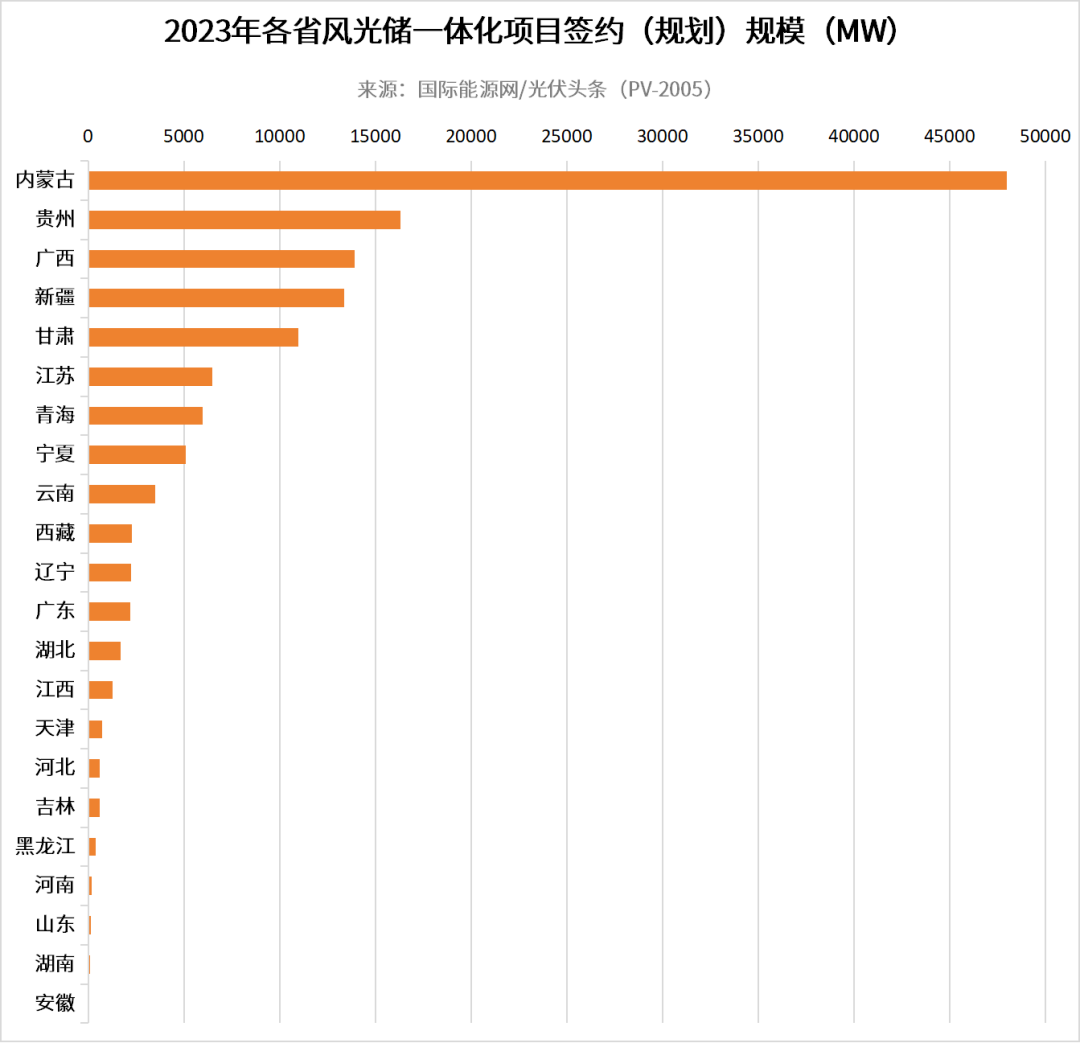

华北地区独占鳌头西北、西南地区位列二三名

从项目所在地区来看,2023年1-12月,77个风光储一体化项目分布于内蒙古、贵州、广西、新疆、甘肃、江苏、青海、宁夏、云南、西藏、辽宁、广东、湖北、江西、天津、河北、吉林、黑龙江、河南、山东、湖南、安徽22省。

从区域分布来看,华北地区签约(规划)规模最多,达到49.36GW,占比36.23%。西北地区紧随其后,规模为35.51GW,占比26.07%。西南、华南、华东、东北地区签约规模依次为22.14GW、16.1GW、7.95GW、3.25GW,占比依次为16.25%、11.82%、5.84%、2.39%。华中地区规模最少,为1.92GW,占比1.41%。

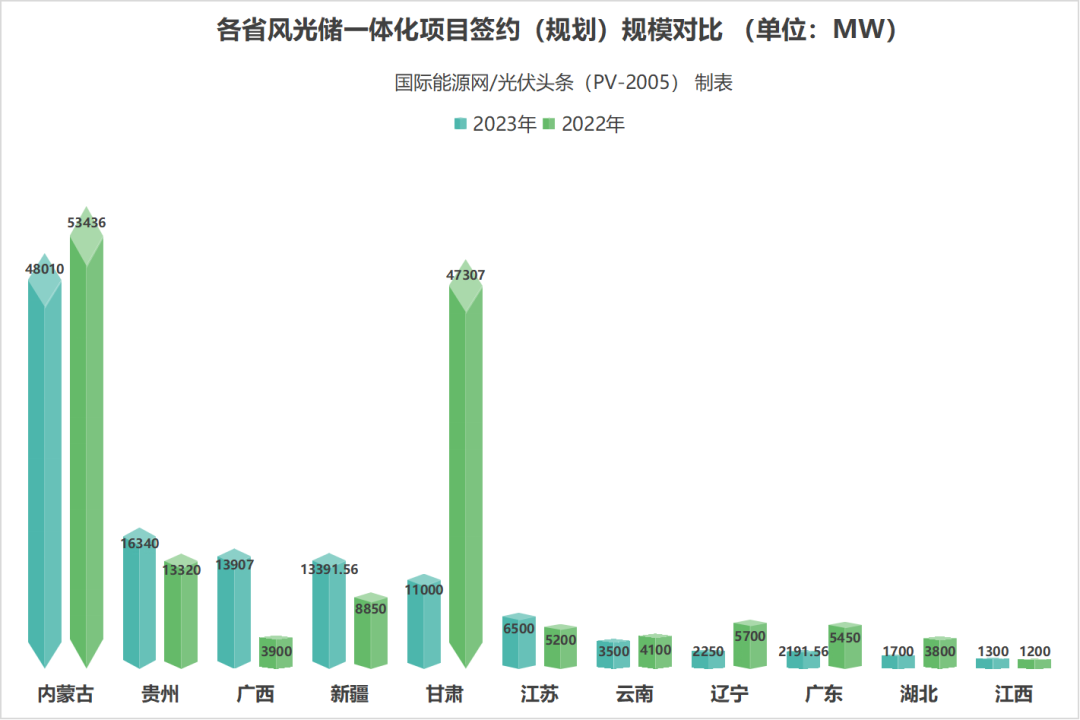

具体到各省,内蒙古以签约规模48.01GW排名第一,贵州以16.34GW排名第二,广西以13.91GW位列第三。此外,新疆、甘肃、江苏、青海、宁夏、云南、西藏、辽宁、广东、湖北、江西11省签约规模均超1GW。

国际能源网/光伏头条(PV-2005)通过对比内蒙古、贵州、广西、新疆、甘肃、江苏、云南、辽宁、广东、湖北、江西11省同时期签约规模发现,贵州、广西、新疆、江苏、云南、江西6省签约规模均呈上升趋势,内蒙古、甘肃、辽宁、广东、湖北5省呈下降趋势。 注:因2022年和2023年两个时间段内,内蒙古、贵州、广西、新疆、甘肃、江苏、云南、辽宁、广东、湖北、江西11省均有风光储一体化项目签约规模,数据完整,故选取这11省数据进行参考展示。

注:因2022年和2023年两个时间段内,内蒙古、贵州、广西、新疆、甘肃、江苏、云南、辽宁、广东、湖北、江西11省均有风光储一体化项目签约规模,数据完整,故选取这11省数据进行参考展示。

结语

随着新能源加快步入高质量发展新阶段,大力发展新型储能成为新能源装机规模快速扩张的必然要求。尤其近年来,新型储能与新能源协同发展相关支持政策不断完善,各地政府、有关企业发展新型储能技术、产业和示范应用的积极性空前高涨,全国新型储能装机规模快速增长成为必然。

然而,媒体报道指出,2023年,我国储能产业在“冰”与“火”之间极度“拉扯”。一方面,自年初以来储能行业开启“加速度”:工商业储能起势、资本纷纷跨界、政府频频招商、百万年薪抢人等现象,似乎都在向世人展示着储能的狂热。另一方面,今年下半年以来,整个储能行业一直被种种悲观情绪裹挟,诸如产业虚火、产能过剩、低价竞标、订单退货、安全事故等负面言论不绝于耳。

与此同时,新能源在井喷式发展的背后也面临着不小的挑战,首当其冲就是消纳的难题。根据媒体报道,某业内人士坦言,“若消纳问题得不到有效解决,未来3—5年全国新能源项目开发空间将受限,直接影响新能源行业的整体发展”。

此外,以光伏为例,集中式光伏电站的用地困境,部分地区分布式光伏强制配储、暂停备案等也受到了越来越多的关注。

回首2023年,风光储一体化项目的签约(规划)规模虽较2022年有所下降,但仍处于高位。央国企是风光储一体化项目投资和建设的主力,越来越多的的民营企业开始入局。2024年的江湖风云变幻,国际能源网/光伏头条(PV-2005)也会持续关注。

来源:国际能源网/光伏头条