2023年,华电国际的归母净利润同比增加了3789%!

值得关注的是,自2015年以来的9年间,公司还未曾出现过如此的业绩暴涨。期内营业收入1171.76亿元,同比增长9.45%,归母净利润为45.22亿元,同比增长超37.89倍。

华电国际全年发电量完成2,237.95亿千瓦时,较上年同期增长约1.30%;供热量完成1.72亿吉焦,较上年同期增长约3.27%。

分业务来看,华电国际2023年发电业务实现收入961.52亿元,同比增加0.69%,实现毛利率8.70%,同比增加6.38个百分点。供热业务实现收入96.24亿元,同比增加7.28%,实现毛利率-18.53%,同比增加10.60个百分点;售煤业务实现收入106.01亿元,同比增加609.59%,实现毛利率4.53%,同比增加0.43个百分点。

2023年华电国际主营业务分行业、分产品、分地区、分销售模式情况

三十年发展史

华电国际成立于1994年。公司的主要业务为建设、经营发电厂,包括大型高效的燃煤、燃气发电机组及多项可再生能源项目。华电国际在运营的控股发电资产遍布全国十二个省、市,地理位置优越,主要处于电力负荷中心、热力负荷中心或煤炭资源丰富区域。华电国际的控股股东为华电集团,其持有公司45.17%股份。

截至年报披露日,华电国际已投入运行的控股发电企业共计45家,控股装机容量为58,449.78兆瓦,主要包括燃煤发电控股装机46,890兆瓦,燃气发电控股装机9,094.59兆瓦,水力发电控股装机2,459兆瓦。

从收入占比来看,销售电力产品和热力产品收入约占本公司主营业务收入的90.89%。华电国际燃煤发电装机约占本公司控股装机容量的80.22%,燃气发电、水力发电等清洁能源发电装机约占19.78%。

华电国际股权情况

值得关注的是,除了2020年疫情下公司发电量下降导致营收同比下滑以外,近年来华电国际营收呈现增长态势。2018—2022年,公司营收从883.65亿元增长至1070.59亿元,CAGR为4.91%。2019年、2021年公司营收同比增长主要因为发电量同比增加等。2022年公司营收增长得益于煤机电价上涨。

根据最新业绩,国海证券调整了华电国际的盈利预测,预计其2024—2026年归母净利润分别为65.0/69.3/73.3亿元。

煤价持续下行

令人好奇的是,华电国际为何会在2023年出现业绩的大幅跳跃呢?其实,这与煤价的走势息息相关。

2018—2020年,煤炭均价稳步下降,华电国际归母净利润逐步上升。2021年,受煤价明显上涨影响,公司出现大幅亏损。

2022年,尽管煤价在高位运行,但华电国际仍可扭亏为盈,主要由于当年煤机电价上涨及参股股权收益同比增加所致。

步入2023年,随着煤炭先进产能逐步释放,我国煤炭产量有所增长,全年规模以上工业原煤产量为46.58亿吨,同比增长2.9%。同时,煤炭进口同比大幅提升,2023年我国进口煤及褐煤4.74亿吨,同比提升61.8%。而这也致使煤价呈现下行之势。

数据显示,截至2024年2月23日,北方港煤炭库存为2267万吨;截至2024年2月28日,今年以来秦皇岛港山西优混(Q5500)动力煤平仓价的均值为916元/吨,同比下降20%。

根据iFinD数据,截至2024年2月28日,六大发电集团日均耗煤量为79.3万吨,存煤可用天数为15.8天。综合来看,在进口煤和长协煤持续补充的背景下,电厂的库存较为充裕,电厂采购动力煤现货的需求相对有限,动力煤市场价格或将低位震荡。

据了解,2021—2022年,华能国际的电力相关燃料成本占公司总成本的比例约为七成。动力煤作为火电行业主要的原材料,其价格变动对火电企业的生产成本及经营业绩有重大影响。

数据显示,截至2023年前三季度,在动力煤价格同比下行等因素的带动下,申万火电板块(包括火力发电、热力服务、其他能源发电)实现归母净利润574.20亿元,同比增长458.42%。因此,有分析认为,未来动力煤市场价格若低位震荡将有助于持续改善火电企业的经营业绩。

华电国际通过燃烧煤炭等燃料以发电供热,故此,煤炭等燃料是其非常重要的原材料。近年来,华电国际燃料成本占主营业务成本的比例均超过50%。2021—2022年,该比例持续上升,主要因为2021年、2022年煤价大幅上涨。煤价变动将影响公司营业成本,进而对公司业绩造成影响。

近水楼台先得月

除了煤价的走低以外,华电国际的业绩暴增也与其所在平台具有紧密的关联性。众所周知,火电行业属于资本密集型,在火电项目开发建设阶段,企业往往需要投入大量资金。通常而言,大型能源央企的资金实力更强,并且拥有股权融资、债务融资等多元化融资渠道,融资优势相对明显。

据不完全统计,截至2022年末,国家能源集团、华能集团、华电集团、大唐集团、国家电投、华润电力六大能源央企的火电装机容量约为688.42GW,约占全国火电装机容量的52%,大型能源央企占据主要市场份额。

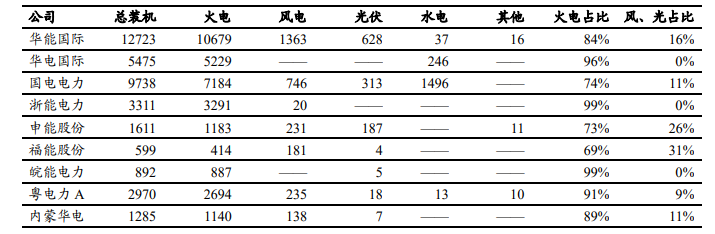

据东吴证券统计,根据2022年控股装机情况,按火电装机规模从高到低排序分别为:华能国际、国电电力、华电国际、浙能电力、粤电力A、申能股份、内蒙华电、皖能电力、福能股份。

若按火电占比由高到低排序:浙能电力、皖能电力、华电国际、粤电力A、内蒙华电、华能国际、国电电力、申能股份、福能股份。

A 股主流火电公司 2022 年火水风光装机容量(万千瓦)及占比情况

再来看华电国际火电表现,收入端,2023 年火电发电量同比增长 1.55%至 2145 亿千瓦时,火电综合电价微降;成本端,公司燃料成本约为 754.62 亿元,同比减少约8.93%,主要系煤炭价格下降。综合来看,公司火电业务盈利能力大幅提升,2023 年实现毛利 75.89 亿元,同比大幅增长;毛利率为 8.05%,同比提高 6.69个百分点。

值得关注的是,火电行业又迎政策春风。近期,国家能源局印发《2024年能源工作指导意见》,指出要强化化石能源安全兜底保障,建立煤炭产能储备制度,提升煤炭供给体系弹性;推动煤炭、煤电一体化联营,合理布局支撑性调节性煤电,加快电力供应压力较大省份已纳规煤电项目建设,力争尽早投产。深化能源重点领域改革,24年将制定《电力辅助服务市场基本规则》等三项规则,落实煤电两部制电价政策。在电力保供与消纳双重压力背景下,火电作为我国关键能源保供电源,在新型电力系统的建设推进中仍将发挥关键作用,辅助服务市场细则的落地也将完善火电盈利模式。意见同时提出退役机组按需转为应急备用电源,意味着火电机组将在设计寿命结束后可继续发挥余热,从而提升火电机组生命周期内的盈利能力。

聚焦新能源

在发展火电业务的同时,华电国际也在积极布局上游煤炭行业,参股宁夏银星煤业有限公司(简称“银星煤业”)、华电煤业集团有限公司(简称“华电煤业”)等煤炭生产企业,持有银星煤业50%股份、华电煤业12.98%股份。

2021—2022年,公司火电业务毛利率受高煤价拖累,同期两家参股煤电企业净利润之和分别为139.22、83.11亿元。分析认为,华电国际参股煤炭企业获得投资收益,有助于减缓煤价变动对其业绩的影响。

值得一提的是,在专注传统能源业务的同时,华电国际也在聚焦新能源产业。根据华电新能官网,为推动转型发展,2020年华电集团以华电新能为新能源整合平台,大力推动集团系统内新能源资产重组,打造新能源发展新引擎。2021年,华电新能完成增资引战,成功引入13家战略投资者,构建起涵盖国家级产业基金、产业投资者龙头、国有资本运营公司、地方重要产业投资平台以及财务投资者的股东结构。2022年3月,华电新能进行股份制改造。2023年6月,华电新能于沪主板IPO上会,并顺利过会。

财报显示,2023年,华电实现投资收益37.8亿元,同比下滑21.4%,主要原因系本年参股煤炭企业收益的减少。其中,华电新能带来的投资收益为29.50亿元,占总投资收益的78.13%。2020年至2022年,华电新能净利润分别为40.79亿元、72.51亿元、84.58亿元,CAGR为44.00%。分析认为,华电国际持有华电新能31.03%股份,有助于带来稳定的投资收益。

华电国际于 2023 年 12 月 31 日的长期股权投资为 437.91 亿元,比年初增加27.59 亿元,增幅 6.72%,主要原因是本公司参股单位收益增加的影响。

2023年华电国际股权投资情况

现金分红持续改善

有分析认为,火电行业由于业绩的波动性较强,因此不能算作传统意义上的高分红率行业,但值得关注的是由于受益于煤电行业资本开支退坡趋势,叠加2024—2025年动力煤价格下行通道,有机构预计2024年价格中枢下降 100-200 元/吨至 800-900 元/吨,致使火电板块有望出现行业公司分红率提升的现象。

就政策而言,国家发改委确定了煤电三步走规划:十四五时期“增容控量”,十五五“控容减量”,十五五后“减容减量”,业内人士判断随着煤电行业控容减量时代的到来,煤电行业资本开支下行趋势基本确定,行业分红比例有望显著提升。

资料显示,华电国际拟每股派发现金红利0.15元(含税),2023年公司现金分红比例为43.65%。有业内人士指出,华电国际分红率和股息率处于电力行业较高水平,此外公司背靠头部电力央企,集团仍有较大电力资产注入预期。在新一轮央国企改革深化提升行动下,电力运营商兼具业绩稳定性与成长性,具备稳健的基本面以及持续分红的能力,有望成为市场回归的方向之一。

值得关注的是,由于业绩改善,2023年,华电国际经营活动产生的现金净流入额约为132.52亿元,同比增加约37.26%。2023年,公司管理费用率和财务费用率分别为1.42%、3.08%,同比下降0.11个百分点、下降0.7个百分点,财务费用下降主要系公司加大资金运作,融资成本降低。

2023年12月19日,华电国际首单交易所市场类REITs项目——裕华热电能源基础设施投资资产支持专项计划(类REITs)成功发行,发行规模为21.41亿元,簿记当日获得投资人的广泛关注和踊跃认购,最终票面利率3.35%。

机构认为,此次类REITs产品为公司煤电资产提供了可行的股权融资方案,进一步拓宽了华电国际融资渠道,减少了对传统债务融资的依赖,降低了资产负债率。同时,该产品也创造了火电基础设施类REITs发行利率历史新低,创同类项目审核申报时间最短的纪录。

写在最后

值得关注的是,在火电行业内,华电国际的业绩大幅增长并非独有现象。公开数据显示,截至4月1日,A股36家火电企业中,有9家披露了2023年年报,18家企业披露了2023年业绩预告。除了1家企业预告业绩下降外,其余26家企业净利润均保持增长。

机构认为,2024年,火电业绩有望进一步修复,今年火电板块资产减值风险或有望降低。考虑到火电盈利持续修复以及证监会对分红的鼓励,火电公司分红水平或有望提高。

光伏头条

光伏头条 风电头条

风电头条 储能头条

储能头条 充换电头条

充换电头条 氢能汇

氢能汇 能课堂

能课堂 国际能源网

国际能源网