中国能源大数据报告(2020)

第四章 电力行业发展

一、电力生产

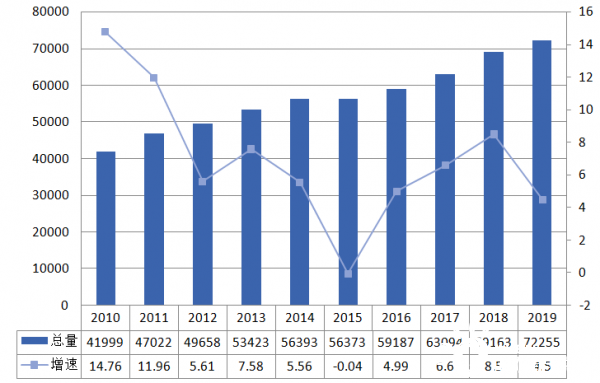

1.全国发电量超7.5万亿千瓦时,非化石能源发电占比继续提升

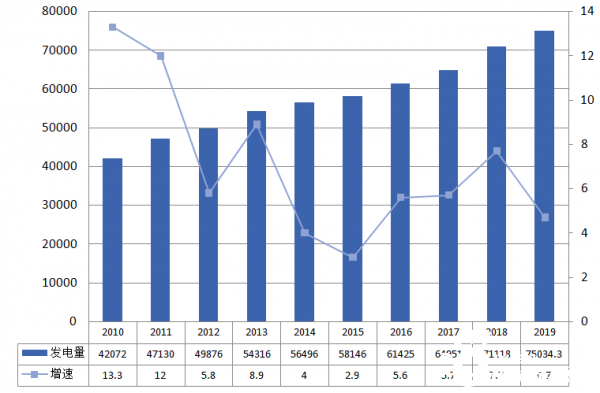

2019年,电力生产供应能力持续提升,结构进一步优化。据国家统计局发布的国民经济和社会发展统计公报,2019年,全国发电量75034.3亿千瓦时,同比增长4.7%,增速较上年降低3个百分点。其中,火电发电量252201.5亿千瓦时,同比增加2.4%;水电13044.4千瓦时,同比增长5.9%;核电3483.5亿千瓦时,同比增长18.3%。另据中电联全口径统计,其中,风电4057亿千瓦时,同比增长10.9%;光伏发电2243亿千瓦时,同比增长26.3%;生物质发电1111亿千瓦时,同比增长20.4%。

(数据来源:国家统计局)

图5-1 2010~2019年全国发电量及增速情况(单位:亿千瓦时,%)

从电量结构看,可再生能源发电量达20455.4亿千瓦时,同比增加约1761亿千瓦时;可再生能源发电量占全部发电量比重为27.7%,同比上升1个百分点。全国非化石能源发电量23938.9亿千瓦时,比上年增长10.7%,占全国发电量的比重为32.6%,比上年提高1.7个百分点,非化石能源电力供应能力持续增强。

表5-1 2009~2019年全国发电量总量构成

(单位:亿千瓦时,%)

(数据来源:国家统计局、中电联,占比系计算所得)

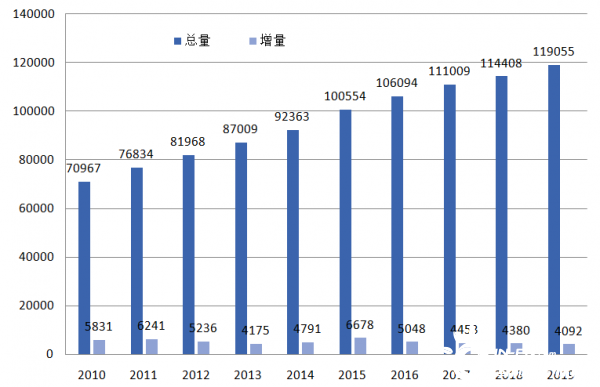

2.全国发电装机规模突破20亿千瓦,同比增速有所放缓

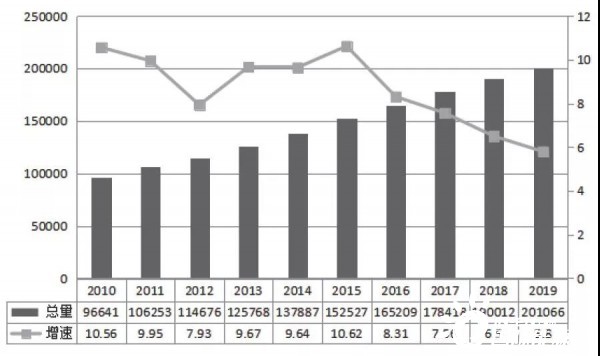

截至2019年底,全国发电装机容量201066万千瓦,比上年末增长5.8%,增速较上年降低0.7个百分点。2019年新增发电装机容量10173万千瓦,同比降低约20.4%。

从装机总量看,近十年来,我国发电装机保持增长趋势。2010~2019年,我国发电装机累计容量从9.66亿千瓦增长到20.11亿千瓦,已连续七年稳居全球第一装机大国地位。

从装机增速看,自2015年之后,我国装机增速呈下降趋势。继2018年创出6.5%的十年新低之后,2019年再度“下探”——电力装机增速仅达到5.8%,低于GDP6.1%的增速,高于全社会用电增速1.3个百分点。

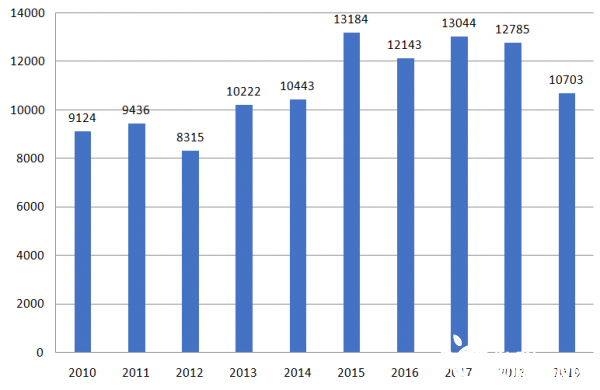

图5-2 2010~2019年全国电力装机及增速情况(单位:万千瓦,%)

从新增发电装机规模看,连续七年新增容量过亿千瓦。其中,2015、2017年我国新增发电装机超过1.3亿千瓦,在十年新增装机排名中居前两位。受经济下行压力增大、电力供需形势变化等影响,2018、2019年我国新增装机规模连续下滑。2019年全国新增发电装机规模大幅减少,比上年少投产2612万千瓦,同比降低约20.4%。

图5-3 2010~2019年全国新增电力装机容量情况(单位:万千瓦)

3.发电装机结构持续优化,非化石能源发电装机占比近41%

2019年,我国电源结构持续优化。截至2019年底,火电装机容量119055万千瓦(包括煤电10.4亿千瓦、气电9022万千瓦及生物质发电2254万千瓦等),增长4.1%;水电装机容量35640万千瓦,增长1.1%;核电装机容量4874万千瓦,增长9.1%;并网风电装机容量21005万千瓦,增长14.0%;并网太阳能发电装机容量20468万千瓦,增长17.4%。

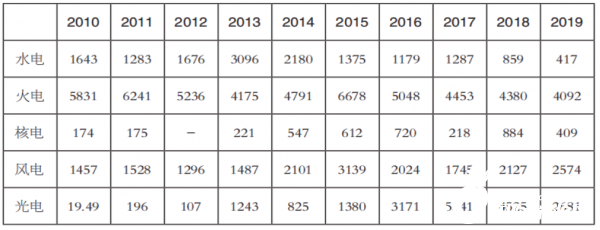

表5-2 2010~2019年全国电力装机结构

(单位:万千瓦)

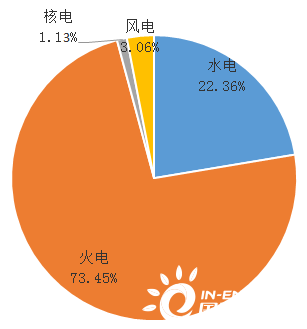

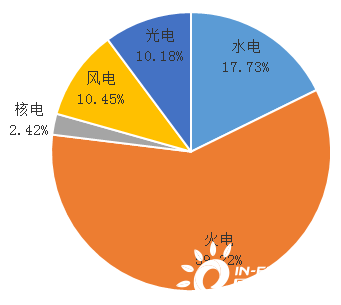

从电源结构看,火电占比进一步降低,约59.2%,较上一年降低1个百分点,风电、光电、核电等非化石能源占比则进一步增加,占比近41%。从十年历史数据来看,非化石能源装机比重明显上升。2019年火电装机比重较2010年下降了14.24个百分点,风电、光电、水电、核电发电装机比重共上升了14.24个百分点,发电装机结构进一步优化。

图5-4 2010年全国电源结构

图5-5 2018年全国电源结构

图5-6 2019年全国电源结构

4.风电新增装机持续增长,光电、核电、水电新增规模大幅降低

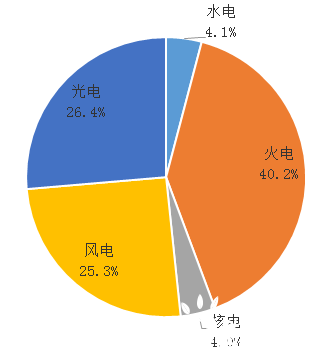

2019年,非化石能源继续保持新增发电装机的主体地位。全年全国新增发电装机容量10173万千瓦,同比降低约20.4%,其中,新增非化石能源发电装机容量6389万千瓦,占新增发电装机总容量的62.8%。

分类型看,2019年,火电(包括煤电、气电、生物质发电)新增装机占全部新增装机的40.2%,太阳能发电新增装机占比26.4%,风电新增装机占比25.3%,水电新增装机占比为4.1%,核电新增装机占比4%。以风电、太阳能发电为代表的新能源发电合计占比超过51%,连续三年成为新增发电装机的最大主力。

图5-7 2019年各类发电新增装机结构占比

从各类电源新增装机规模看,2019年,新增火电装机4092万千瓦,同比下降6.6%,同比下降288万千瓦,降幅较上一年进一步扩大。其中,新增煤电、气电装机容量分别为2989万千瓦、629万千瓦,分别比上年少投产67万千瓦和255万千瓦,新增生物质发电装机473万千瓦,投产规模稳步攀升。

新增并网风电和太阳能发电装机容量分别为2574万千瓦和2681万千瓦,分别比上一年多投产447万千瓦和少投产1844万千瓦。新增水电和核电装机分别417万、409万千瓦,不足上一年新增规模的一半。

表5-3 2010~2019年各类发电新增装机情况

(单位:万千瓦)

2015年以来,火电装机量稳步攀升,但新增装机连续四年下降。

图5-8 2010~2019年火电装机和新增装机情况(单位:万千瓦)

二、电力消费

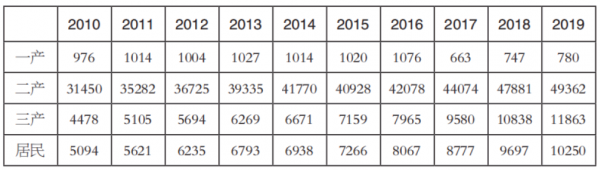

1.全社会用电量同比增长4.5%,首次突破7万亿千瓦时

2019年,我国全社会用电量平稳增长。据中电联数据,2019年,全国全社会用电量7.23万亿千瓦时,同比增长4.5%、增速同比降低约4个百分点,是2015年以来最低增速。三大产业以及城乡居民生活用电量需求增速降低、2018年高基数等因素,共同导致全社会用电量增速回落。

图5-9 2010~2019年全国全社会用电量及增速情况(单位:亿千瓦时,%)

图5-10 2018、2019年全国全社会用电量季度增速

2019年,各季度全社会用电量增速分别为5.5%、4.5%、3.4%和4.7%。通过对比可以看出,2019年每个季度增速均低于2018年同期水平。

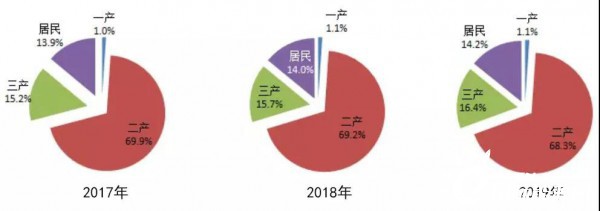

2.第三产业和居民用电拉动作用明显,电力消费结构优化

2019年,各产业用电量稳步增长。分产业看,第一产业用电量780亿千瓦时,同比增长4.5%;第二产业用电量49362亿千瓦时,同比增长3.1%,其中,工业用电量48473亿千瓦时,同比增长2.9%;第三产业用电量11863亿千瓦时,同比增长9.5%;城乡居民生活用电量10250亿千瓦时,同比增长5.7%。

表5-4 2010~2019年分产业用电量

(单位:亿千瓦时)

注:2018年3月,国家统计局《关于修订<三次产业划分规定(2012)>的通知》明确将“农、林、牧、渔服务业”调整到第三产业后,再更名为“农、林、牧、渔专业及辅助性活动”,电力行业按照最新的标准开展行业统计工作,为保证数据可比,2017年之后的数据已根据新标准重新分类

2019年,三大产业和城乡居民生活用电增速分别降低5.3、4.1、3.2、4.7个百分点。第二产业中四大高载能行业用电量比上年增长2.0%,其中,建材行业用电量增速为5.3%,黑色行业用电量增速为4.5%,化工行业用电量与上年持平,有色行业用电量降低0.5%;高技术及装备制造业、消费品制造业、其他制造业用电量增速相对平稳,用电量分别比上年增长4.2%、2.2%、6.3%。第三产业中的信息传输/软件和信息技术服务业、租赁和商务服务业、房地产业、批发和零售业、交通运输/仓储和邮政业用电量实现快速增长,用电量增速均在10%以上。

近年来,第二产业占全社会用电量比重持续下降,第三产业和城乡居民用电占比持续增加,且自2009年以来,第三产业用电增速持续高于居民生活用电增速。值得一提的是,2019年,第三产业和城乡居民生活用电分别拉动全社会用电量增长1.5和0.8个百分点,两者对全社会用电量增长的贡献率分别为33.1%和17.9%,合计达到51.0%,其中,第三产业贡献率比上年提高10.1个百分点。

图5-11 近三年全年用电结构情况

2019年,东、中、西部和东北地区全社会用电量分别比上年增长3.6%、4.5%、6.2%、3.7%,增速较上一年分别回落3.3、5.1、4.7、3.2个百分点;用电量占全国比重分别为47.2%、18.7%、28.3%、5.8%,其中,西部同比提高1.4个百分点,东部、中部分别下降1.1、0.3个百分点。全国共有28个省份用电量实现正增长。

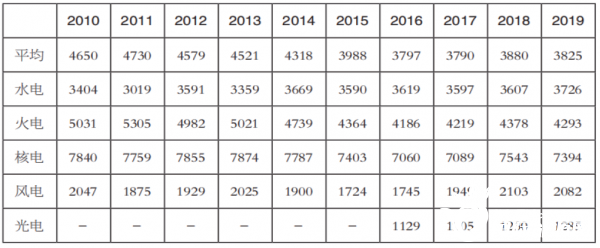

3.电力供需形势保持总体平衡,火电设备平均利用小时数下降

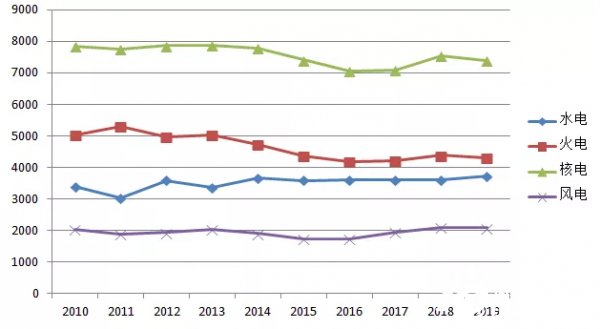

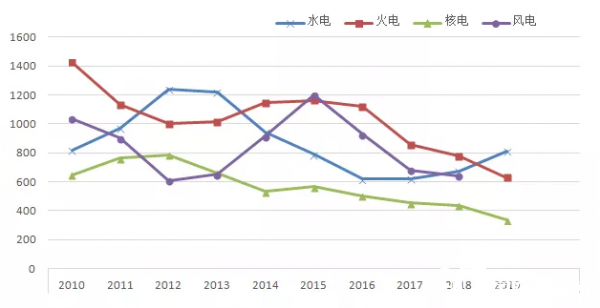

2019年,全国6000千瓦及以上电厂发电设备累计平均利用小时为3825小时,同比减少54小时。其中,水电设备平均利用小时为3726小时,同比增加119小时;火电设备平均利用小时为4293小时,同比减少85小时。

从全国发电设备平均利用小时来看,除2011和2018年发电设备平均利用小时数略有回升外,近十年总体呈下滑之势。自2015年开始,全国发电设备平均利用小时数开始跌进4000小时以内。随着供给侧结构性改革效果的显现,2018年平均利用小时数略微回升,电力供需形势由总体宽松转为总体平衡。2019年电力供需形势继续延续总体平衡态势。

表5-5 2010~2019年发电设备利用小时数

(单位:小时)

分电源看,2019年全国火电设备平均利用小时为4293小时,同比减少85小时。分析原因,主要受全社会用电量增速放缓、清洁能源消纳比重逐步提升等多重因素影响。随着我国火电产业结构布局优化,我国火电设备平均利用小时数将趋于稳定。火电利用小时数较高的地区是内蒙古、河北、海南、湖北、安徽等地,作为火电装机大省的山东、江苏、广东、河南、浙江等地火电利用小时数排名靠后。据国家能源局数据,2019年,全国包括水电、风电、光伏发电、生物质发电等在内的可再生能源利用水平不断提高,弃水、弃风、弃光状况明显缓解。其中,水电设备平均利用小时数有大幅提升,为3726小时,比上年提高119小时,为十年内最高值;2019年核电平均利用小时7394小时,同比降低149小时。

图5-12 2010~2019年不同电源发电设备利用小时变动情况

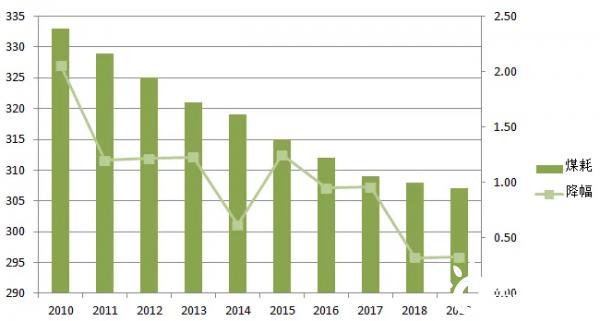

4.主要能耗指标持续下降,超低排放煤电机组8.9亿千瓦

供电标准煤耗持续下降。按照国家能源局发布的数据,2019年全国供电标准煤耗307克/千瓦时,同比再降0.7克/千瓦时,与2009年的340克/千瓦时相比,全国供电标准煤耗累计下降了33克/千瓦时,呈现明显下降趋势。同时,我国百万千瓦机组煤耗最低纪录再次被刷新,达253克/千瓦时。

图5-13 2010~2019年供电煤耗和降幅(单位:克/千瓦时,%)

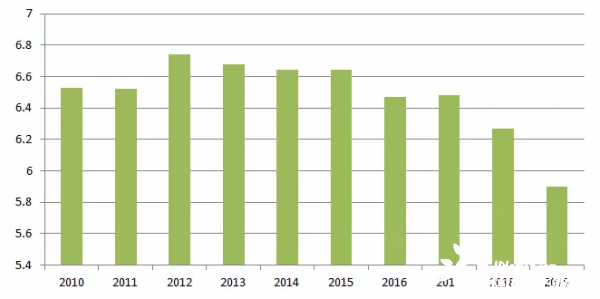

全国线损率微降,再创近年新低。2019年,全国线损率5.9%,同比下降0.37个百分点。近十年来,线损率首次降低到6%以下,十年累计降低0.63个百分点。线损率的降低,来自电压等级提升、电网设施改造更新、更加科学的管理考核等诸多方面。在全社会用电量超过7万亿千瓦时的情况下,这一成绩单相当于每年节约用电455亿千瓦时。

我国煤电超低排放机组近9亿千瓦。根据生态环境部公布信息,2019年我国实现超低排放的煤电机组累计约8.9亿千瓦,占总装机容量的86%。我国将持续推进煤电行业超低排放和节能升级改造,加快打造高效清洁、可持续发展的煤电产业“升级版”,或将推动电力行业污染物排放水平进一步降低。

图5-14 2010~2019年全国线损率情况

表5-6 2009~2019年电力行业能耗情况

(单位:克/千瓦时,%)

电力行业污染物排放多年下降明显。据中电联统计,2018年,烟尘排放总量同比下降19.2%,二氧化硫排放总量下降17.5%,氮氧化物排放总量下降15.8%。近十年来,单位火电发电量烟尘、二氧化硫、氮氧化物排放量也持续下降。

表5-7 2009~2018年电力行业排放总量情况

(单位:万吨)

注:2016年数据来源于国家能源局发布资料,其他来自中电联历年《中国电力行业年度发展报告》

表5-8 2009~2018年电力行业排放绩效

(单位:克/千瓦时)

注:数据来源于中电联历年《中国电力行业年度发展报告》

电能替代持续推进。2019年,加强各领域电能替代,新增替代电量超2000亿千瓦时。

三、电力基建

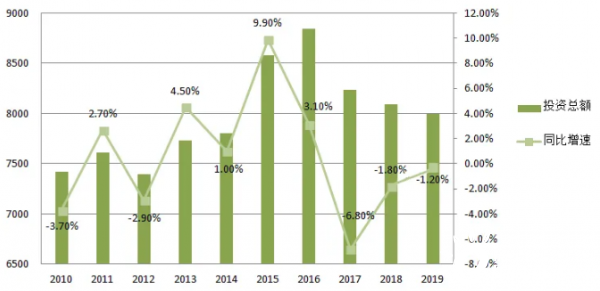

1.电力总投资降至8000亿元以下,连续三年下降

国家能源局数据显示,2019年全国电源基本建设投资完成3139亿元,电网基本建设投资完成4856亿元,两项合计投资达到7995亿元,连续三年缩减,回落至8000亿元以下,同比降低99亿元,但降幅有所收窄。这是电力投资自2015年连续四年超过8000亿元后,重返8000亿以下。

表5-9 2010~2019年全国电力投资情况

(单位:亿元)

从近十年数据来看,2012年电力投资7393亿元为近十年最低,2016年8839亿元为近十年最高,之后逐步回落。

图5-15 2010~2019年全国电力投资总量及增速情况(单位:亿元,%)

2.电力投资结构动态调整,电源投资占比同比有所提高

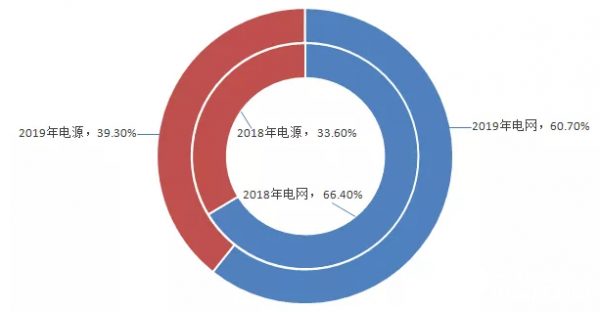

2019年全国电源基本建设投资占电力投资的比重为39.3%,较上一年增加5.7个百分点;电网基本建设投资占电力投资的比重为60.7%,较上一年降低5.7个百分点。近十年来,网源投资结构出现较大变化。在“十二五”前三年,电网投资略低于电源投资,占比基本相当;自2014年起,电网投资持续超过电源投资,并在2018年超过电源投资近1倍,达到历史峰值,2019年二者的差距略有缩小。

图5-16 2018年与2019年网源投资比重对比

图5-17 2010~2019年电网电源投资情况(单位:亿元)

3.水电投资大幅上扬,火电、核电投资持续下降

2019年,电源基本建设投资完成3139亿元,同比增长12.6%,扭转了“十三五”前四年投资下滑的态势,而且非化石能源投资大幅上涨。其中,水电投资814亿元,同比增长16.3%;火电投资630亿元,在2018年降低9.4%的情况下,同比降幅进一步扩大,达20%,这与煤电投资回报下降和严控新增煤电投资政策关系较大;核电投资335亿元,同比降低25%,投资持续下降。

近十年来,不同电源投资结构也出现较大变化,其中,火电投资有六年占比排名第一,水电有三年占比第一,风电有一年占比第一。

图5-18 2010~2019年水电、火电、核电、风电投资情况(单位:亿元)

4.电网投资同比降低9.6%,供电服务质量稳步提升

2019年全国电网基本建设投资完成4856亿元,同比降低9.6%,较去年降低517亿元,成为“十三五”前四年最低投资额。其中,110千伏及以下电网投资占电网投资的比重为63.3%,比上年提高5.9个百分点。电力供需形势、输配电价改革、特高压建设进程、农网升级改造及配网建设等是影响电网投资增速的重要因素。

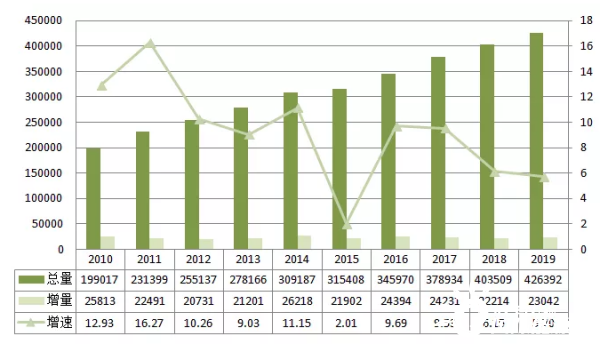

据中电联数据,2019年全国新增220千伏及以上变电设备容量23042万千伏安,比上年多投产828万千伏安,同比增长3.7%;全国新增220千伏及以上输电线路回路长度3.4万千米,比上年少投产7070千米,同比减少17.2%;新增直流换流容量2200万千瓦,比上年减少1000万千瓦,同比下降31.3%。

截至2019年底,全国220千伏及以上变电设备容量达到426392万千伏安,同比增长为5.7%;全国220千伏及以上输电线路回路长度达到75.48万千米,同比增长4.1%;全国跨区、跨省送电量达到5405亿千瓦时和14440亿千瓦时,分别比上年增长12.2%和11.4%。与2009年数值相比,变电容量增加了2.42倍,线路长度增加了1.89倍。

从近两年增速来看,电网规模增长放缓。2019年全国220千伏及以上变电设备容量、输电线路回路长度分别同比增长5.7%、4.1%,相较于2018年的增速分别下降了0.45、2.9个百分点。但新增规模基本保持近几年平均水平,变电设备增量超过2亿千伏安,输电线路回路长度增长保持在3.3万千米以上。

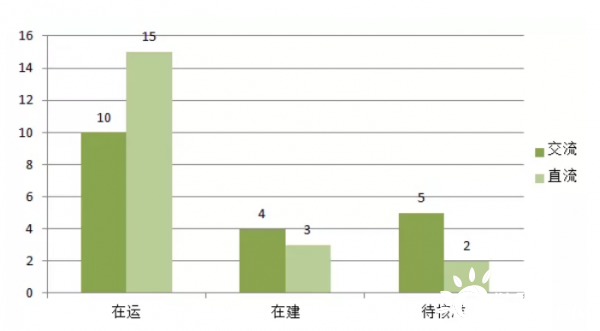

特高压建设方面,2019年,全国共有张北—雄安、驻马店—南阳、青海—河南、陕北—湖北、雅中—江西等5条特高压线路开工建设。2018年开工的乌东德电站送电广东广西特高压线路、北京西—石家庄1000千伏交流特高压目前正在建设中。截至2020年3月,我国共有25条在运特高压线路、7条在建特高压线路以及7条待核准特高压线路。

图5-19 2010~2019年220千伏及以上变电设备容量情况(单位:万千伏安,%)

图5-20 2010~2019年220千伏及以上线路回路长度情况(单位:千米,%)

图5-21 截至2020年3月我国特高压建设现状(单位:条)

2019年,全国供电可靠性稳步提升。国家能源局数据显示,2019年上半年,全国平均供电可靠率为99.8546%,同比升高0.02个百分点;系统平均停电时间6.32小时/户,同比减少0.08小时/户,系统平均停电频率1.42次/户,同比减少0.01次/户。其中,城市平均供电可靠率为99.9539%,系统平均停电时间2.00小时/户,系统平均停电频率0.48次/户;农村平均供电可靠率为99.8182%,系统平均停电时间7.90小时/户,系统平均停电频率1.76次/户。

2019年,电力营商环境持续优化。2019年,我国营商环境排名跃升至全球第31位,“获得电力”指标是其中重要内容,我国这一指标也从2018年的全球第14位上升至第12位。

四、电力企业

1.电网企业营收情况良好,利润持续下降

总体上看,电网企业营收情况良好,但增长速度放缓,利润持续下降。其中,2019年,国网资产总额达到4.1万亿元,同比增长5.5%;营业收入2.66万亿元,同比增长3.9%,增速较上年降低4.6个百分点;售电量44536亿千瓦时,同比增长5.13%;实现利润770亿元,同比降低1.26%,为近六年来最低,但降幅有所收窄,较上年减少6.4个百分点。南网资产总额为9329亿元,增长14.5%;营业收入5663亿元,增长5.8%,增速较上年降低3.1个百分点;售电量达到10518亿千瓦时,同比增长7.6%;净利润(含研发支出)152亿元,增长9.4%。行政性降低电价、降低电网环节收费、输配电价改革、政策性投资等对电网企业营收和利润指标影响较大。

2.发电企业经营总体平稳,净利润增速差异较大

2019年,从多个中央发电企业的主要经营指标看,发电行业企业经营总体稳步增长。其中,中国华能营业收入同比增长8.7%;中国华电全年实现销售收入同比增长9.4%,利润总额同比增长37.1%;国家电投营业收入同比增长20.4%,利润同比增长49.2%,净利润同比增长59.6%;国家能源集团营业收入同比增长3.4%,利润总额同比增长6.3%;中核集团营业收入同比增长17.16%,利润同比增长9.12%。

根据中国华能控股的华能国际、中国华电控股的华电国际、中国三峡集团控股的长江电力、中核集团控股的中国核电等主要发电上市公司所公布的公司年报,不同发电类型企业营收总体平稳,受多种因素影响,归母净利润指标分化,出现增降不一。2019年,受长江流域来水等因素影响,水电公司长江电力发电量减少,其营收和净利润同比有所下降。受益于新核电机组投产,发电量增加,核电上市公司中国核电营收有显著增加,但成本也随之增加,净利润同比微降。受国家产业政策影响,华能国际下属部分火电厂于2020年底关停或等容量替代,大幅计提资产减值损失,影响归母净利润。华电国际2019年归母净利润大幅增加,在同类企业中表现突出。

表5-10 部分大型发电上市企业2019年营收情况

注:华能国际清洁能源发电装机占比16.92%,华电国际清洁能源发电装机占比24%

(数据来源:上市公司2019年年报)

此外,特别值得关注的是,中央发电企业降杠杆减负债成效明显。2019年,电力行业资产负债率较年初下降超过1个百分点。煤电行业企业经营总体仍然困难。统计显示,2019年,全国煤电亏损面仍超50%。

3.电力企业转型升级,积极拓展战略性新业务

大型电力企业力求“主业精、新业兴”,夯实主业,提质增效,并推动电力新业态持续发展。主要电网企业以数字化转型为突破口,推动传统电网转型升级,并积极布局战略新兴产业。国网2019年初明确了建设“三型两网、世界一流”能源互联网企业目标,此后发布《泛在电力物联网白皮书2019》,明确泛在电力物联网建设内容,加快战略目标落地。南网落实定位“五者”、转型“三商”的新发展战略,《数字化转型和数字南网建设行动方案(2019年版)》是其重要的战略实施指南。

主要电网企业均积极发展综合能源服务、电动汽车充电服务、能源电商、智能芯片等新业务、新业态。其中,2019年,国网实现综合能源服务业务收入110亿元,同比增长125%。国网旗下车联网平台新接入充电桩15万个,公共充电桩接入率超过80%,建成国内首座360千瓦大功率快充站;南网电动汽车充电服务平台已顺利完成对网内7个电动汽车充电平台的整合工作,新平台共有充电桩数据3.23万个。

主要发电企业大力发展新能源、优化发电结构,并积极部署综合能源服务、氢能、储能等新业务,加快数字化建设。2019年,中国华能坚持“两线”“两化”发展战略,推动清洁能源发展,其控股上市公司华能国际新投产发电容量共128.6万千瓦,全部为清洁能源。国家电投氢能、综合智慧能源等新产业新业态加速布局,国内首个电解制氢掺入天然气项目建成,自主研发的首台净功率60千瓦氢燃料动力系统上车测试;在全国多个地方推进40余个智慧能源项目。中国核电大力开拓风电、光伏、地热等新能源市场,新能源成为公司非核经济增长的重要支撑,全年新增新能源装机85.55万千瓦,新能源总装机由2018年的16.41万千瓦增至101.96万千瓦。

五、电力体制改革

2019年的电力体制改革深入推进。电力市场化交易电量持续提升,中长期市场交易规则不断完善;增量配电业务试点已启动第五批申报;八个电力现货市场试点陆续开展结算试运行,实际检验了市场方案规则设计和技术支持系统,部分非试点地区现货市场的研究建设取得积极进展;电力辅助服务市场范围不断扩大。

1.启动第二轮电网输配电定价成本监审

首轮输配电成本监审共核减不相关、不合理费用约1284亿元,平均核减比例15.1%。2019年初,国家发展改革委发布《关于开展第二监管周期电网输配电定价成本监审的通知》,部署对全国除西藏以外的30个省份34个省级电网和华北、华东、东北、西北、华中5个区域电网全面开展新一轮输配电成本监审。之后,国家发展改革委、国家能源局联合修订出台《输配电定价成本监审办法》,强化成本监审约束和激励作用,细化成本监审审核方法,规范成本监审程序要求。

2.增量配电业务改革稳步推进

历经三年时间,国家已启动四批增量配电业务改革试点,共批复404个试点,其间取消24个。2019年有132个增量配电项目获得电力业务许可证。2019年10月28日国家发展改革委办公厅、国家能源局综合司联合印发《关于请报送第五批增量配电业务改革试点项目的通知》,正式启动第五批试点项目的申报工作。剩余的380个试点中,约三分之二确定业主。其中,国网经营区域确定增量配电项目业主138个;南方五省区共62项,截至2019年底,已有44个项目确定业主。

3.电力市场化交易规模持续提高

2019年全国电力市场化交易电量28344亿千瓦时(省内中长期交易电量占比81%,省间交易电量占比19%),市场交易电量占全社会用电量比重较上年进一步提升。2019年出台的《关于规范优先发电优先购电计划管理的通知》《关于全面放开经营性电力用户发用电计划的通知》进一步扩大电力市场化交易程度。截至2019年12月24日,湖南、云南、河北南网、陕西、冀北、重庆、新疆、湖北、辽宁、吉林、宁夏、贵州等11个省级电网宣布全面放开经营性电力用户参与电力市场化交易,不再受电压等级和用电量限制。

4.售电侧改革持续推进,市场主体数量不断增加

截至2019年底,已注册的售电公司达4000余家。国网区域内各电力交易平台累计注册市场主体14.8万家;南方五省区在各交易平台注册的市场主体共计44144家,电源类型涵盖火、核、水、风、光伏;南方区域在各电力交易机构注册的售电公司累计达到760多家。

5.电力交易机构股份制改造有所推进

全国已建立北京、广州两个区域电力交易中心和33个省(区、市)电力交易中心。截至2019年底,完成10家交易中心股改。其中,南网范围内的6家电力交易中心已经全部完成股份制改造。国网范围内,山西、湖北、重庆完成,北京交易中心引入战略投资者。据分析,这10家电力交易机构完成股改后,电网企业的持股比例在60%~80%之间,持股比例最少的在昆明,为50%,持股比例最高的在贵州,为80%;国网在其范围内4家电力交易中心的股份占比均为70%,其余企业股份占比大部分为10%以下。

6.首批8个电力现货市场建设试点进入结算试运行

2019年,全国首批8个电力现货市场建设试点进入结算试运行阶段。除了这8个试点和西藏自治区以外,国家要求各地因地制宜编制电力现货市场建设方案,并于2019年12月底前完成。此外,东北三省一区电力现货方案完成初步设计;广东、广西、云南、贵州、海南五省区现货市场均纳入南方区域电力现货市场框架内实施。

7.辅助服务市场扩大

截至2020年初,20个省份启动电力辅助服务市场建设。新疆、甘肃、山东、福建、江苏等近20个省(区、市、地区)的调峰市场已投入运行(含模拟运行、试运行),山东、山西、福建、广东等6个省(区、市、地区)的调频市场已投入运行(含模拟运行、试运行)。2019年下半年,广西、海南、河北、华中等电力调峰辅助服务市场进入模拟运行阶段,西北五省(区)加区域“1+5”的辅助服务市场体系实现全覆盖,华中电力调峰辅助服务市场自10月12日开始模拟运行,抽蓄电站、自备电厂等泛在调节资源已经纳入市场,而且华中电网首次实现了储能电站省间资源配置。南方区域调频辅助服务市场的技术系统2019年11月投入试运行,自2019年11月5日起,区域系统与现有南方(以广东起步)调频辅助服务市场技术支持系统同步试运行。

此外,2019年政府工作报告提出“一般工商业平均电价再降低10%”的要求,政府部门、电网、发电企业通过减税降费、降低输配电价、上网电价等方式落实国家部署,据国家发展改革委披露的数据,2019年降低企业用电成本846亿元。

六、电力发展趋势

综合来看,我国经济长期向好的基本面没有改变,2020年电力行业面临的国内外经济环境更加复杂,电力发展有巨大潜力和强大动能,2020年电力行业高质量发展的势头仍将持续。

1.电力消费增速稳中趋缓

2020年一季度,全社会用电量15698亿千瓦时,同比下降6.5%。其中,3月全社会用电量回升,同比下降4.2%。数据表明,此前多方预测的新冠肺炎疫情造成的全社会用电量损失(约1500亿~2500亿千瓦时)基本符合实际。预计二季度开始全社会用电量增速进一步回升。中电联预计,全年全社会用电量同比增长2%~3%,低于2019年4.5%的增速。

2.发电装机增速基本平稳,非化石能源发电装机比重继续提高

非化石能源发电新增装机已稳居全国新增发电装机的主体地位,预计2020年全国新增发电装机1.2亿千瓦左右,其中,非化石能源发电新增装机将在8900万千瓦左右。新增装机较去年的增量主要在于风电、光伏发电投产装机增长。

预计2020年底全国发电装机容量21.2亿千瓦,增长5.5%左右,增速基本与上年持平;非化石能源发电装机占总装机容量比重上升至43.6%,比2019年底提高1.7个百分点左右。

3.全国电力供需总体平衡

2020年,全国电力供需形势将延续总体平衡态势,局部地区个别时段存在电力供应缺口。分区域看,预计华北、华中区域部分省份高峰时段电力供需偏紧;华东、南方区域电力供需总体平衡;东北、西北区域电力供应能力富余。受用电需求趋缓影响,局部地区的清洁能源消纳形势趋于严峻。

4.电力投资稳中有升,特高压投资增长明显

一季度,电源投资596亿元,同比增长30.9%,电网投资365亿元,同比下降30.9%。为了发挥好有效投资在稳增长中的关键作用,2020年电力投资将加大,将扭转“十三五”以来的下滑态势。其中,近期主要电网企业表示,大幅调增特高压投资,预计2020年特高压投资将提速,带动电网投资显著增加。

5.主要电力企业转型升级,促进行业效益总体提升

2020年,主要电力企业将以供给侧结构性改革为主线,在电力体制改革、国资国企改革等多重改革中,根据企业功能定位,既聚焦主责主业,又科学布局战略性新兴业务,提质增效、转型升级、“争创一流”。电网企业将更加回归公益类公司属性,着力优化用电营商环境。主要发电企业不断提升化石能源清洁化、清洁能源规模化的水平,加强专业化重组,扩大电力市场化交易规模。主要电力企业的发电、电网、电力装备制造以及其他多元化辅业等大类产业板块将出现深度调整,剥离重组。

从经营情况看,用电增速放缓,将整体上影响主要电力企业营收。2月至6月阶段性降低用电成本将进一步加剧电力企业的经营困难。数据显示,一季度两大电网净利润较上年同期缩水约198.8亿元;燃煤成本预期下行、更加激烈的市场竞争、新能源建设成本下降等多个因素交织,将增加主要发电企业营收的不确定性。

6.电力体制改革向纵深推进

党的十八届三中全会公报指出,到2020年,在重要领域和关键环节上取得决定性成果。电力领域改革是其中重要内容,电力体制改革也将持续深入推进。在推进第二轮输配电价成本监审、电力市场建设、增量配电等改革中,2020年改革成果的亮点将主要体现在电力市场建设和电力交易机构独立规范运行方面。其中,市场主体在签订2020年中长期合同时要做到有量、有价、有曲线,将有力完善电力批发市场,建立健全电力市场化交易机制,确保中长期市场与现货市场的有效衔接;电力现货市场建设试点连续结算的周期进一步加长,陆续稳妥启动连续结算运行;年底前将基本建立电力辅助服务市场机制。电力交易机构独立规范运行工作进一步形成共识而提速,年底前北京、广州2家区域性交易机构和省(自治区、直辖市)交易机构中电网企业持股比例降至50%以下。

(节选自《电力决策与舆情参考》2020年5月15日第18、19期)

光伏头条

光伏头条 风电头条

风电头条 储能头条

储能头条 充换电头条

充换电头条 氢能汇

氢能汇 能课堂

能课堂 国际能源网

国际能源网