近期国家接连发布了力促推进抽水蓄能项目的政策,各地也在紧急圈地上马,但吸引社会更广泛投资于这一前期成本很大的项目类型,还有很多工作要做。其中之一就是对于投资成本与收益有比较清晰的了解。本文汇总了建造成本、运营成本核算的方案与结果,相信对有意投资抽水蓄能电站的企业有巨大帮助。

建设一座抽水蓄能电站你需要先了解什么?

抽水蓄能电站单机容量大,一般规模在几万千瓦到几十万千瓦之间,目前装机容量及储能能力均为世界第一的河北丰宁抽水蓄能电站总装机达到360万千瓦,满发利用小时数达到10.8小时,最大可提供相当于三分之一个三峡水电站的调节出力。另外,由于水的蒸发和渗透损失相对较小,抽水蓄能系统的储能周期范围较大,从几小时到十数年均可,是典型的能量型储能,放电时间达到小时至日级别。

优势:就储能技术来说,抽水蓄能无疑是技术最为成熟的应用。

1)技术成熟,在全球已并网的储能装置中占比超过90%。

2)除了技术成熟可靠,抽蓄电站还具备容量大、经济性好、运行灵活等显著优势。

3)运行效率稳定在高位,不会受到长时间使用导致能量衰减等问题的困扰,使用寿命长,同时不产生污染,可长期循环使用,节能环保程度极高。

基于其技术成熟,循环次数多,使用寿命长且损耗低等特点,抽蓄电站的度电成本优势较大。

劣势:抽蓄电站的主要劣势在于其对于地理条件的要求较高、建设周期长。

1)抽蓄电站的上下水库之间需要具有足够的高度差以提供较大的势能,目前平均高度差在200-600米之间;

2)需要较大的面积以修建足够大容量的水库,中小型抽水蓄能电站的水库总库容在1亿立方米以下。目前世界最大的丰宁抽水蓄能电站一期库容就超过了1.1亿立方米。

3)由于高度差较大的地区普遍以山林为主,因此抽蓄电站建设施工具有一定的难度,从规划到建成周期较长(一般在6年以上),站点位置普遍较偏僻,与负荷中心存在一定距离。

抽水蓄能电站的度电成本

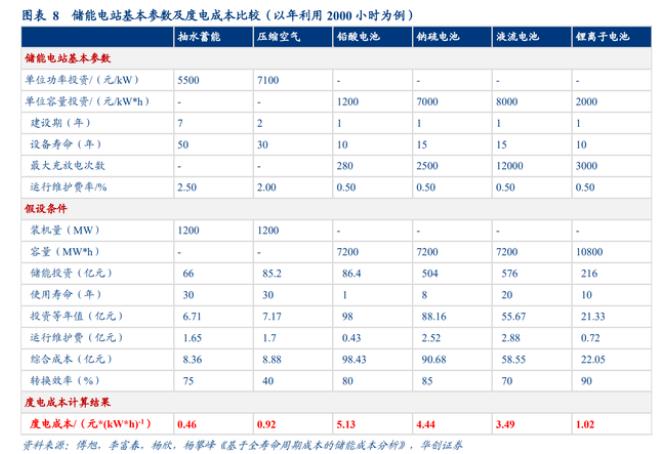

抽水蓄能度电成本具有优势。傅旭、李富春、杨欣、杨攀峰曾发表《基于全寿命周期成本的储能成本分析》一文,其中对抽水蓄能电站成本做出过研究。华创证券在此基础上对抽水蓄能的成本进行了推算。

抽蓄电站度电成本计算过程如下:

① 假设每瓦投资额 5.5 元,1200MW 的抽蓄电站,初始投资为 66 亿元;

② 年成本费用=年运维成本+年投资成本,其中运维成本一般按照初始投资的一定比 例假设,此处假设为 2.5%,即每年运维费用大概 1.65 亿元;

③ 年投资成本=等年值系数 C*初始投资,其中 C=【r*(1+r)n】/【(1+r)n -1】,r 为基准折现率,n 为储能运行的期限,即寿命。华创证券根据推算得到r=9.5%,即抽蓄电站的度电成本测算中,默认其基准折现率为 9.5%,抽蓄电站的年投资成本为6.71亿元;

④ 年发电量=装机容量*年利用小时数*转换效率=1200MW*2000*75%=18 亿千瓦时

⑤ 度电成本=(年投资成本+年运维成本)/年发电量=0.46 元/千瓦时

⑥ 在以上假设基础上做了一系列的敏感性分析,若将使用年限提升至 40 年,基准折现率降至 7%,运维费率降至 1.5%,则度电成本将降至 0.33 元/千瓦时,若每年的发电量增加,则还有降低空间。

总结一下,结论就是:基于对各类储能电站的投资成本、发电效率、维 护成本等一系列假设下,抽水蓄能电站的度电成本最低,当年利用小时达到 2000h 时, 其度电成本仅为0.46元/kwh。结合实际应用,适当调整计算参数后,抽蓄的度电成本可以降到 0.3 元/kwh 左右,显著低于压缩空气储能、电化学储能等其他方案。由于压缩空气、电化学储能等新型储能方案技术迭代较快,产业也逐渐成熟,其成本的下降较快,但目前电化学储能度电成本还多在0.5元/kwh以上。

目前全国绝大部分省份或直辖市的一般工商业峰谷价差已超过 0.3 元/KWh,其中不少区域价差超过 0.5元/kwh,抽水蓄能应用的经济性可以较好体现。

抽水蓄能电站建设成本推算

度电成本虽然合算,但因为抽水蓄能电站建造成本是以亿元计算,在建设成本上要细细考量。

就产业链来说,抽水蓄能产业链上游即抽水蓄能电站的设备供应方,主要包括水泵、水轮机、发电机、进水阀等,其中设备投资通常占抽蓄电站投资成本25%~30%,另外土建成本占比约50%;

产业中游是电站的设计、建设、运营,代表性企业有中国电建、中国能建,其中中国电建在国内抽水蓄能规划设计方面的份额占比约90%,承担建设项目份额占比约80%;

产业的下游主要是抽水蓄能电站在电网系统的应用,包括调峰、调频、填谷等,目前运营方以国家电网控股的国网新源控股有限公司和南方电网控股的南方电网调峰调频发电有限公司为主,二者合计占比在90%左右。

华创证券经过对46个目前在建及规划的抽蓄电站的核算发现,平均每瓦的投资规模为6.2元,各项目之间差距较大,最低4.2元/W,最高8元/W,地理条件会影响抽蓄电站的建设成本。

两网在运及在建抽蓄项目主要集中在广东、浙江、河北、山东、安徽。截至2021年,两网合计的在运抽蓄电站共31座,总规模约36GW,基本相当于全国已投运电站的全部规模,其中规模最大的省份是广东,已投运抽蓄电站超过700万千瓦,第二梯队是河北、浙江、安徽,均在300万千瓦以上。在建项目方面,两网合计在建抽蓄电站30座,总规模约31GW,估计占全国在建规模的比例在60%左右,意味着其他投资主体的参与度在提高,按区域来看,山东规模约600万千瓦,位居第一,其他仍主要集中浙江、河北、广东等地,山西、河南、新疆等地的投资力度在加大。

抽蓄电站建设成本会根据地理条件不同而差异较大,因为建设周期长,考虑到物价因素,随着时间的推移建设成本数字也会增大。一般适合建设的区域会更早的开工,例如十一五、十二五投产的抽蓄电站,平均成本多在3-5元/W,而目前在建的抽蓄电站平均成本已经超过6元,加上人工成本也在不断上涨,预计之后的建设成本会逐渐走高。

抽水蓄能运营模式比较

抽水蓄能电站运营模式分为电网运营模式、租赁运营模式、独立运营模式三种。其中的电价机制不尽相同,各类运营模式我国几乎都使用过。

第一阶段:2008年前,租赁制为主。租赁制付费,指电网按照补偿固定成本和合理收益的原则核定每年定额租赁费,不单独核定电价。租赁制付费结算容易,权责分明,电网运营者获得电站的全部使用权,可以根据自己的需求灵活调度,而电站所有者获取稳定的收入,适合抽水蓄能电站建设的起步阶段,易于操作。然而,这种模式的弊端也十分明显,由于每年的租赁费用是事先按照“成本+预期收益”的方式核定,抽水蓄能资源的利用与否与收入不直接挂钩,费用无法反应抽蓄电站的真实价值。抽水蓄能电站的积极性较低,无法充分发挥其调峰、调频的作用。同时尽管存在租赁费用分摊方案,即电网承担50%,发电企业和用户各承担25%,但实际操作并没有完全落实,湖南黑麋峰抽水蓄能电站、呼蓄电站两个由发电企业主导的抽蓄电站最终都因亏损而被出售。

第二阶段:2008-2014年,“租赁费”转向单一容量电费。

租赁模式属于市场行为,理论上不应该采取政府核价的管理方式,2008年发改委发布《关于将抽水蓄能电站“租赁费”改为“容量电费”问题的批复》(发改价格〔2008〕2937号),文件明确提出:将桐柏等抽蓄电站的“租赁费”统一改为“容量电费”,原核定的标准不变。之后的抽水蓄能电价基本以单一容量电价为主。

第三阶段:2014年后,两部制电价提出。为了解决以上两种电价机制中,收益与电站使用不挂钩造成的电站对电网贡献度极低的问题,2014年,发改委发布文件,称“电力市场形成前,实行两部制电价。抽水蓄能容量电费和损耗纳入当地省级电网运行费用统一核算,并通过销售电价疏导至终端用户”,即抽蓄成本可由终端用户承担。

两部制电价,包括容量电价和电量电价,容量电价主要体现抽水蓄能电站提供调频、调压、系统备用和黑启动等辅助服务的价值,抽水蓄能电站通过容量电价回收抽发运行成本外的其他成本并获得合理收益,与实际用电量无关;电量电价主要体现抽水蓄能电站提供调峰服务的价值,弥补抽水蓄能电站通过电量电价回收抽水、发电的运行成本。抽水电价按燃煤机组标杆上网电价的75%执行,但由于抽蓄的效率大概是75%,即常说的“抽四发三”,故电量电价可获取的收益十分有限。

然而,由于当时抽水蓄能电站对于电网的作用有限,抽水蓄能电站参与电力辅助服务仍然处于探索期,抽水蓄能电站的经济收益未能充分体现,同时,受限于产权分配等问题,全国范围内仍然没有形成统一的定价机制,两部制电价的落地成为难题。以国网新源为例,截止2020年,公司已投产运行20家抽水蓄能电站中实行容量电价13家,两部制电价7家。

第四阶段:2016年起,抽蓄电站不纳入输配电成本,国家电网叫停抽蓄项目。

2015年新一轮电改时,市场化用户将不执行目录电价,取而代之的是“市场化交易的上网电价+输配电价+政府性基金电价”,不包括抽蓄容量电价,2016、2019年发改委又陆续发文,宣布“抽水蓄能电站不得纳入可计提收益的固定资产范围”、“抽水蓄能电站不允许计入输配电成本”,抽蓄的成本无法顺利传导,受此影响,2019年国家电网有限公司下发《关于进一步严格控制电网投资的通知》,提出“不再安排抽水蓄能新开工项目”。

我国的抽蓄电价机制经过多次变革,成本疏导是近年来影响投资主体积极性的主要因素。事情的转机发生在2021年4月3日,国家发改委发布《关于进一步完善抽水蓄能价格形成机制的意见》,这一文件有意厘清成本传导机制,进一步保证抽蓄电站收益率。

目前我国抽水蓄能运营盈利机制

2021年4月3日《关于进一步完善抽水蓄能价格形成机制的意见》强调,“以两部制电价政策为主体,进一步完善抽水蓄能价格形成机制,以竞争性方式形成电量电价,将容量电价纳入输配电价回收,同时强化与电力市场建设发展的衔接,逐步推动抽水蓄能电站进入市场”,其中主要变化在于容量电价传导方式疏通、保证电站6.5%的内部收益率、电量电价依然不贡献主要利润,鼓励市场化定价。

这一文件再一次明确了抽水蓄能电站执行两部制电价的价格机制,并且对两部制电价的细节进行了明确,提高了两部制电价的可操作性,也对于抽水蓄能电站的运营提供了更多的激励,成为了我国抽水蓄能电价机制形成过程中具有里程碑意义的文件。

具体来说,有两项重要意义:

1)完善容量电价核定机制:①按照经营期定价法核定抽水蓄能容量电价,电站经营期按40年核定,经营期内资本金内部收益率按6.5%核定。②建立容量电费纳入输配电价回收的机制,政府核定的抽水蓄能容量电价对应的容量电费由电网企业支付,纳入省级电网输配电价回收,完善容量电费在多个省级电网以及特定电源和电力系统间的分摊方式。

2)以竞争性方式形成电量电价:①在电力现货市场运行的地方,抽水蓄能电站抽水电价、上网电价按现货市场价格及规则结算;②在电力现货市场尚未运行的地方,抽水蓄能电站抽水电量可由电网企业提供,抽水电价按燃煤发电基准价的75%执行,鼓励委托电网企业通过竞争性招标方式采购,抽水电价按中标电价执行;③需要在多个省区分摊容量电费的抽水蓄能电站,抽水电量、上网电量按容量电费分摊比例分摊至相关省级电网。不过,电量电价的角色仍和之前保持一致,不贡献主要利润,根据文件,“鼓励抽水蓄能电站参与辅助服务市场或辅助服务补偿机制,上一监管周期内形成的相应收益,以及执行抽水电价、上网电价形成的收益,20%由抽水蓄能电站分享,80%在下一监管周期核定电站容量电价时相应扣减,形成的亏损由抽水蓄能电站承担”。

因为国网新源运营的抽水蓄能电站占据国内市场大比例,可以从国网新源看抽蓄电站经营情况。

国网新源控股有限公司是国家电网控股的抽蓄电站专业化公司(国家电网持股51.54%),负责开发建设和经营管理国家电网公司经营区域内的抽水蓄能电站。截至2020年末,国网新源可控装机量达2057万千瓦。

国网新源近几年的可控装机量均在20GW左右,年收入大概在120亿~130亿之间,毛利率28%以上,净利率12%~14%,每年可产生净利润16亿~18亿。2020年公司已投产抽蓄电站20座,一年的抽发次数均在2.5w次左右。公司近几年的上网电量均在200亿千瓦时以上,年均发电利用小时约1100小时,综合利用效率近80%。

公司的运营成本主要由折旧、人工、购电费组成,电量电价贡献利润较小。截止2020年,公司已投产的20家抽蓄电站,仅7家执行两部制电价,其他13家均执行单一容量电价。执行单一容量电价的抽蓄电站,其运营成本不包括购电费,而是按照批复价格收取固定费用,成本主要是人工和折旧,执行两部制电价的抽蓄电站,其运营成本主要由购电费、人工和折旧组成。2020年公司折旧费、购电费各为28.44亿、40.43亿,各占成本的33%、46%。

按照公司的可控装机量大概测算,单瓦的收入约0.6~0.7元,单瓦利润不到0.1元,整体利润水平较低。根据不同的电价机制来看,电量电价大概贡献了30%左右的收入,但仅贡献了15%的利润,这意味着其抽发电之间的电价价差较低,我们测算其购电成本大概0.26元/kwh,但上网电价仅0.37元/kwh,二者之间价差远低于工商业用电的峰谷价差。

今年3月17日,国家发改委公布了关于开展抽水蓄能定价成本监审工作的通知。将对31个抽蓄电站的定价成本进行监审,2015年以后投运电站监审期间为成立以来至2020年度的电站成本费用支出及相关参数指标将上报并成为未来政策的依据。随着定价成本与电价价差的日益对接,抽水蓄能电站也将出现对于社会投资的吸引力。

抽水蓄能市场预测

2000-2010年全国新投运抽蓄电站8990MW,2011-2020年新投运规模增长至16980MW,产业也逐渐成熟,目前国内抽蓄电站的设计施工、配套设备制造等均达到世界先进水平。但从总量上来看,截止2020年,全国抽蓄电站装机量大概占电源总装机量的比例仅有1.4%,较欧洲、日本等发达国家4%-8%的水平仍有较大差距。这其中有一项就是成本因素。

由于电价机制的问题,抽蓄电站的成本一直无法顺利传导,电网投资意愿不强,另外,抽蓄电站的盈利和电网运营利润捆绑式计算,导致社会资本参与度也较低。不过这一现状正在得以改变。

抽水蓄能中长期规划出台给抽水蓄能大发展提供了动力。2021年9月17日,国家能源局发布《抽水蓄能中长期发展规划(2021-2035年)》,规划提出2025年、2030年全国抽蓄投产规模将分别达到62GW、120GW,即十四五、十五五期间各翻一番。同时,该规划还强调要加强项目布局和储备,中长期规划的重点实施项目和储备项目规模各为421GW、305GW,其合计规模远大于2030年规划,项目储备充足。

根据国家能源局,截至2021年全国已投运抽蓄电站规模达36GW,若按照2025年、2030年累计各完成62GW、120GW的目标,则预计十四五、十五五的年均新投运规模各为6.5GW、11.6GW,假设单瓦投资额6元,则年均投资额各为390亿、696亿,但该种测算方法忽略了抽蓄电站投资周期较长的动态变化,例如十五五的投运项目大多已经在十四五期间开始建设,产生投资,另外,同时每年也可能存在新启动的项目(至少6年后才可投运),而这些因素均未纳入考虑。华创证券换用另一种测算方法:假设抽蓄电站平均建设周期7年,同时假设每年的完成进度是平均的,单瓦投资仍按6元测算,则当年的投资完成额约等于(当年投运电站总投资+未来6年投运电站总投资额)/7,根据该方法,预计2022-2024年投资完成额各为521亿、565亿、609亿元,合计1695亿。

资料来源:华创证券、前瞻经济学人等

光伏头条

光伏头条 风电头条

风电头条 储能头条

储能头条 充换电头条

充换电头条 氢能汇

氢能汇 能课堂

能课堂 国际能源网

国际能源网